Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Курсовая работа: Уголовная ответственность за нарушение законодательства об уклонении от уплаты налогов и сборов с организации

Курсовая работа: Уголовная ответственность за нарушение законодательства об уклонении от уплаты налогов и сборов с организации

НОУ ВПО "НИЖЕГОРОДСКАЯ ПРАВОВАЯ АКАДЕМИЯ" (ИНСТИТУТ)

КАФЕДРА УГОЛОВНОГО ПРАВА И КРИМИНОЛОГИИ

КУРСОВАЯ РАБОТА

ПО ДИСЦИПЛИНЕ "УГОЛОВНОЕ ПРАВО"

на тему:

"Уголовная ответственность за нарушение законодательства об уклонении от уплаты налогов и сборов с организации"

Выполнена студенткой

4 курса заочного обучения

3ДОТ01 группы

Михайловой О.А.

Научный руководитель:

Профессор Кузнецов А.П.

Нижний Новгород, 2011

Содержание

Введение

1. Налоговое правонарушение

1.1 Понятие и признаки налогового правонарушения

1.2 Состав налогового правонарушения

2. Уголовная ответственность за нарушение законодательства о налогах и сборах

2.1 Понятие, принципы и стадии уголовной ответственности

2.2 Основание уголовной ответственности

2.3 Уголовная ответственность за уклонение от уплаты налогов и (или) сборов с организации по статье 199 УК РФ

3.Мнение Конституционного суда об уголовной ответственности за уклонение от уплаты налогов и сборов

Заключение

Список нормативно-правовых актов и литературы

Введение

Уголовная ответственность налогоплательщиков за налоговые правонарушения – это комплекс принудительных мер воздействия карательного характера, применяемых к нарушителям в качестве наказания в установленных законодательством случаях и порядке. Применение мер ответственности в сфере налогообложения всегда вызывает повышенное внимание налогоплательщиков, так как оно весьма серьезно затрагивает их права и интересы. Наверное, каждая организация - налогоплательщик хотя бы раз решал для себя вопросы, являются те или иные действия нарушением налогового законодательства. И не будет преувеличением сказать, что подавляющее большинство организаций и предпринимателей не понаслышке знакомы с формулировкой "на основании материалов налоговой проверки привлечь к ответственности за совершение налогового правонарушения, предусмотренной статьей…Кодексом РФ …". Ответственность в сфере налогообложения не исчерпывается только статьями Налогового кодекса РФ. Нарушения нормативных актов о налогах и сборах при определенных условиях влекут применение мер ответственности, предусмотренных уголовным или административным законодательством. Актуальность исследования темы настоящей работы заключается в том, что понимание сущности уголовной ответственности, знание ее основных принципов позволяет налогоплательщикам-организациям успешно разрешать сложные конфликтные ситуации. Таким образом, целью настоящей работы является:

1) кратко осветить основные теоретические понятия в сфере налоговых правонарушений;

2) рассмотреть состав и признаки налогового правонарушения;

3) привести основания уголовной ответственности;

4) провести анализ основных схем уклонения от уплаты налогов и (или) сборов с организаций.

1. Налоговое правонарушение

1.1 Понятие и признаки налогового правонарушения

Налоговое правонарушение - виновно совершенное, вредное, противоправное деяние (действие или бездействие), за которое НК РФ установлена ответственность (ст. 106 НК РФ).

Признаки налогового правонарушения включают противоправность, реальность, вредность, виновность, наказуемость.

Противоправность состоит в нарушении действующих норм налогового законодательства. Совершение вредного, осуждаемого деяния, причиняющего ущерб общественным отношениям, но не предусмотренное НК РФ в качестве налогового правонарушения, не является основанием налоговой ответственности. Например, перерегистрация налогоплательщика в оффшорной зоне или иные способы оптимизации налогообложения не поощряются государством, но и налоговым правонарушением признаваться не могут. Квалификации деяния в качестве налогового правонарушения по аналогии также не допускается.

Налоговое правонарушение должно быть совершено реально. Это означает, что ответственность наступает только за фактически совершенное, то есть объективированное вовне деяние. При этом налоговое правонарушение может выразиться в форме действия или бездействия. Первое предполагает несоблюдение запретов, второе - неисполнение обязанностей. Субъективное вменение, то есть ответственность за какие-либо проявления психической деятельности (мысли, чувства, намерения, убеждения) или за определенные качества личности (национальность, вероисповедание, социальное положение, родственные или дружеские связи), не допускается. Cogitationis poenam nemo patitur - никто не несет ответственности за свои мысли. Например, руководитель и главный бухгалтер организации могут сколь угодно долго мечтать, обсуждать и планировать налоговое правонарушение, но сама по себе такая деятельность - до реального воплощения незаконной идеи на практике - не влечет привлечение к ответственности.

Вредность деяния не названа законодателем в качестве обязательного признака налогового правонарушения. Такое положение, видимо, связано с преобладанием в налоговом праве формальных составов, ответственность за совершение которых наступает независимо от того, причинен ли реальный ущерб, возникли или нет негативные материальные последствия.

К сожалению, в литературе нередко смешивается вредность как общее свойство любого правонарушения и вред как реальные последствия отдельных правонарушений. Любое правонарушение причиняет вред действующему правопорядку, хотя этот вред не всегда может быть выражен материально. "Общественная вредность является сущностным свойством правонарушения, которое причиняет вред обществу и интересам отдельных граждан независимо от осознания данного обстоятельства законодателем". Именно вредность (общественная опасность - по уголовно-правовой терминологии) деяния обусловливает его нормативное запрещение. Если поведение лица не несет никаких существенных угроз общественным или частным ценностям, запрещать его не имеет смысла.

Наказуемость. Не всякое неисполнение юридической обязанности или несоблюдение запрета, установленного налоговым законодательством, является налоговым правонарушением. Им признаются лишь деяния, совершение которых влечет применение налоговых санкций.

Виновность выражается в психически-волевом отношении нарушителя к правонарушению и его вредным последствиям. Правонарушение возможно только тогда, когда у нарушителя существует реальная возможность выбора своего поведения, иными словами, когда они могут поступить по-разному - правомерно или неправомерно в зависимости от своего сознательно-волевого усмотрения. То есть у нарушителя должна быть осознанная возможность не совершать налоговое правонарушение. Виновность заключается в том, что лицо умышленно или по неосторожности выбирает неправомерное поведение в сфере налогообложения.

НК нормативно закрепляет две формы вины - умысел и неосторожность. Умысел (dolus - по лат.) предполагает, что лицо, совершившее налоговое правонарушение, осознавало противоправный характер своих действий (бездействия), желало либо сознательно допускало наступление вредных последствий таких действий (бездействия). Неосторожность (culpa - по лат.) представляет собой такую форму вины, при которой лицо, совершившее налоговое правонарушение, не осознавало противоправного характера своих действий (бездействия) либо вредный характер последствий, возникших из-за этих действий (бездействия), хотя должно было и могло это осознавать. Как видим, НК РФ не выделяет в качестве разновидности неосторожной вины самонадеянность, сущность которой состоит в том, что нарушитель, предвидя возможность наступления вредных последствий своего действия (бездействия), без достаточных к тому оснований самонадеянно рассчитывает на их предотвращение.

Виновность организации согласно НК РФ определяется на базе субъективно-правового подхода, то есть через виновность ее должностных лиц либо представителей. Таким образом, в налоговом законодательстве нашла отражение концепция, согласно которой определить собственную волю организации, отличную от сознания и воли ее работников, практически невозможно; цели юридического лица реализуются волевыми решениями его работников; правонарушение организации обусловливается правонарушениями его должностных лиц, а вина организации выявляется через психическое отношение последних к совершенному правонарушению.

Данная концепция не раз подвергалась справедливой критике. "Будучи организацией, созданной для самостоятельного хозяйствования, с определенным имуществом, - отмечает Е.А. Суханов, - юридическое лицо является вполне реальным образованием, не сводимым ни к своим участникам, ни тем более к работникам, которые в этом качестве не имеют никаких прав на его имущество и ни при каких обстоятельствах не отвечают по его долгам". Попытки представить юридическое лицо как механическую совокупность ее работников и учредителей мы считаем несостоятельной. Действительно, юридическое лицо представляет собой объединение людей для реализации некоторых общих целей. Однако результатом такой интеграции является совершенно новый субъект права, самостоятельный фактически и юридически, обладающий качеством системности, то есть наделенный собственными персонифицированными качествами, не сводимыми к характеристикам составляющих его частей. Этот субъект может проявлять собственную волю и действовать виновно, независимо от виновности или невиновности отдельных его работников.

Таким образом, вина одного самостоятельного субъекта права определяется через виновность другого, что является не самым лучшим вариантом нормативного решения проблемы.

1.2 Состав налогового правонарушения

Состав налогового правонарушения – это система элементов, необходимых и достаточных для квалификации содеянного как налогового правонарушения и, следовательно, для применения к правонарушителю мер юридической ответственности.

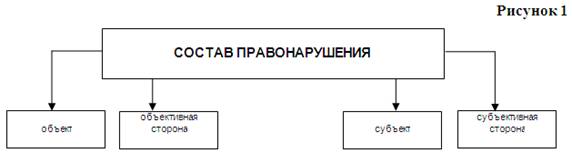

Состав налогового правонарушения, как и любого другого правонарушения, включает в себя четыре элемента: объект, объективная сторона, субъект, субъективная сторона (Рисунок 1).

Остановимся наиболее подробно на каждом из элементов состава налогового правонарушения.

Объект налогового правонарушения.

Под объектом правонарушения понимаются те охраняемые законом общественные отношения, интересы и ценности, на которые посягает правонарушитель и которым причиняется вред. Налоговые правонарушения также имеют свой объект.

Налоги – необходимое условие существования государства. Как указано в Постановлении Конституционного Суда РФ от 17.12.1996 № 20-П, в конституционной обязанности налогоплательщиков платить налоги воплощен публичный интерес всех членов Общества. Поэтому законодательство о налогах и сборах, охраняя интересы государства в области взимания налогов с целью финансового обеспечения своей деятельности, защищает и интересы Общества в целом. Таким образом, все налоговые правонарушения посягают на правоотношения, регулируемые законодательством о налогах и сборах, наносят вред правомерным финансовым интересам государства и Общества.

Итак, общим для всей совокупности налоговых правонарушений объектом является группа общественных отношений, регулируемых и защищаемых законодательством о налогах и сборах, т.е. налоговая система страны.

При этом каждое из налоговых правонарушений имеет непосредственный объект, то есть посягает на конкретное общественное отношение, охраняемое нормой налогового права. Например, незаконное воспрепятствование доступу должностного лица налогового органа на территорию или в помещение налогоплательщика нарушает установленный законодательством порядок проведения налоговых проверок. Объектом такого правонарушения, как неуплата сумм налога, являются охраняемые законом интересы государства в полноте и своевременности поступления налогов в бюджет.

Условно, в зависимости от объекта посягательства, налоговые правонарушения можно разделить на две группы:

- правонарушения в сфере осуществления налогового контроля;

- правонарушения против порядка исчисления и уплаты налогов.

Вместе с тем, по мнению кандидата юридических наук Пепеляева С.Г. можно выделить следующие родовые объекты налогового правонарушения: против системы налогов; против прав и свобод налогоплательщиков; против исполнения доходных частей бюджетов; против системы гарантий выполнения обязанностей налогоплательщиков; против контрольных функций налоговых органов; против порядка ведения бухгалтерского учета, составления и предоставления бухгалтерской и налоговой отчетности; против обязанностей по уплате налогов.

Объективная сторона налогового правонарушения.

Объективная сторона характеризует правонарушение как деяние, т.е. акт поведения. Её образует само противоправное деяние, причиненные негативные последствия и причинная связь между деянием и его последствиями. Характеристика объективной стороны правонарушения определяется нормативными правовыми актами – действия или бездействие, способ, место, обстоятельства его совершения, тяжесть причиненного вреда. Составы правонарушений, а соответственно, и применяемые меры ответственности различаются в зависимости от наличия или отсутствия установленных законом элементов объективной стороны. Например, в зависимости от размера суммы неуплаченного налога деяние физического лица может быть признано либо налоговым правонарушением, либо преступлением.

Налоговые правонарушения могут совершаться как путем активных противоправных действий, например, дача свидетелем, вызываемым по делу о налоговом правонарушении, заведомо ложных показаний, так и путем бездействия – неисполнения предписываемых законом обязанностей – например, не перечисление в бюджет сумм налога налоговым агентом. Для квалификации некоторых налоговых правонарушений не имеет значения, в какой форме они совершены – действий или бездействия. Так, грубым нарушением правил учета доходов, расходов и (или) объектов налогообложения признается и несвоевременное отражение (бездействие), и неправильное отражение (действия) на счетах бухгалтерского учета и в отчетности хозяйственных операций.

Следует также отметить, что в зависимости от наличия или отсутствия вредных последствий все правонарушения можно разделить, соответственно на материальные и формальные.

Субъект налогового правонарушения.

В соответствии со ст.107 НК РФ под субъектом налогового правонарушения понимается лицо, совершившее противоправное деяние и подлежащее налоговой ответственности. Таким лицом может быть как физическое лицо, так и организация. При этом, физическое лицо может выступать в качестве субъекта налогового правонарушения, если оно достигло шестнадцатилетнего возраста и является вменяемым.

Физическое лицо признается невменяемым, если в момент совершения деяния, содержащего признаки налогового правонарушения, находилось в состоянии, при котором не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния. Доказательством такого психического состояния лица служат медицинские документы, которые по смыслу, содержанию и дате должны относиться к тому периоду времени, в котором совершено налоговое правонарушение.

В качестве субъекта отдельных налоговых правонарушений могут выступать только те физические лица, которые имеют налоговый статус индивидуального предпринимателя. Так, не привлекаются к ответственности за уклонение от постановки на учет в налоговом органе (ст.117 НК РФ) физические лица, не осуществляющие предпринимательскую деятельность, а также не являющиеся частными нотариусами, частными охранниками, частными детективами.

Существует мнение, что ответственность за нарушение законодательства о налогах и сборах целесообразно установить с 14-летнего возраста, так как при действующих правилах открыты широкие возможности для проведения различных операций через малолетних лиц в целях минимизации налогов и уклонения от ответственности за налоговые правонарушения, для оформления на их имя недвижимости и т.д.

С нашей точки зрения, с такой позицией трудно согласиться. К ответственности может привлекаться только лицо, способное в силу возраста осознавать противоправность своих поступков. Налоговое законодательство довольно сложно для понимания. К тому же в учебных заведениях среднего образования так и не приступили к преподаванию налогового права.

Субъективная сторона налогового правонарушения.

Субъективная сторона налогового правонарушения характеризуется виной правонарушителя. При этом вина как психическое отношение лица к совершенному деянию может иметь разные формы – умысел и неосторожность.

Налоговое правонарушение признается совершенным умышленно, когда лицо, его совершившее, осознавало противоправный характер своего деяния и желало либо сознательно допускало наступление вредных последствий такого деяния (п.2 ст.110 НК РФ). Осознание противоправности означает осведомленность лица о том, что деяния, которые оно совершает, нарушают налоговое законодательство и запрещены им под страхом ответственности. Правонарушитель, действующий умышленно, может активно желать наступления вредных последствий, а может игнорировать их, сознательно предполагая при этом их наступление.

Неосторожность всегда характеризуется тем, что правонарушитель не осознавал противоправного характера своего деяния либо вредный характер наступивших последствий, хотя должно было и могло это осознавать (п.3 ст.110 НК РФ).

Как видим, закон устанавливает обязанность лица осознавать противоправный характер своего деяния и возможных последствий, хотя в данном случае правонарушитель не считает свои действия или бездействие нарушением норм налогового законодательства. Напротив, он ошибочно полагает их правомерными, не противоречащими закону. Субъект не только не стремится к вредным последствиям, он вообще не думает о возможности их наступления. Однако закон исходит из того, что ему надлежит действовать ответственно, опираясь на нормы права, всесторонне анализировать свое поведение, при принятии решения учитывать возможные последствия своих действий (бездействия). Поэтому незнание установленных законом обязанностей, небрежное отношение к ним, отсутствие должной предусмотрительности не может служить оправданием неправомерных действий (бездействия).

Однако, следует отметить, что большинство составов налоговых правонарушений сформулированы без указания на какую-либо конкретную форму вины. Поэтому, как правило, для квалификации налогового правонарушения не имеет значения, совершалось оно умышленно или неосторожно.

Следует отметить и тот факт, что вина как психическое отношение субъекта к своему деянию подразумевает, что правонарушитель обладает сознанием и волей. Наличие этих качеств у физических лиц не вызывает сомнений. Говорить же о субъективном, психическом отношении организаций к своему поведению и его последствиям можно лишь весьма условно. Учитывая, что организация также может являться субъектом налогового правонарушения, законодатель установил, что вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения (п.4 ст.110 НК РФ).

2. Уголовная ответственность за нарушение законодательства о налогах и сборах

2.1 Понятие, принципы и стадии уголовной ответственности

Преступление порождает уголовно-правовые последствия, выражающиеся в ответственности виновного, в наказании и в признании его лицом, имеющим судимость. Эти последствия находятся в тесной взаимосвязи и взаимозависимости. Первичным, детерминирующим звеном в этой связи является уголовная ответственность. Она не зависит от наказания и судимости, в то время как наказание и судимость вторичны, производны от уголовной ответственности.

Вместе с тем, каждое уголовно-правовое последствие выступает и может рассматриваться как относительно самостоятельный социально-правовой феномен, имеющий имманентные ему признаки, свое содержание, объем и пределы. Уголовная ответственность является разновидностью юридической. Ее содержание не раскрывается уголовным законом, хотя сам термин "Уголовная ответственность" используется в ряде статей, как Общей, так и Особенной части.

В теории уголовного права понятие уголовной ответственности дискуссионно. Можно выделить четыре основные позиции. Во-первых, она понимается как обязанность лица, совершившего преступление, отвечать за содеянное в соответствии с уголовным законом. Эта точка зрения изложена во многих учебных и научных работах. Во-вторых, уголовной ответственностью предлагается считать все меры уголовно-правового воздействия, применяемые к преступнику. В-третьих, под ней понимается уголовно-правовое отношение в целом, т.е. урегулированное уголовным законом отношение между преступником и государством в лице правоприменительных органов. В-четвертых, в последние годы среди ученых юристов наметился более широкий и конструктивный подход к определению уголовной ответственности. Выделяют два ее аспекта – негативный (ретроспективный) и позитивный (перспективный). Первый аспект предполагает ответственность за уже совершенное преступление. Второй – это ответственность, лежащая в основе правомерного поведения и выражающаяся в осознании индивидом своей обязанности не совершать запрещенного уголовным законом преступного деяния, т.е. фактическое соблюдение им требований и предписаний уголовно-правовых норм.

В широком значении, понятие ответственности трактуется как отношение лица к обществу, государству, к другим лицам в смысле выполнения определенных обязанностей. В узком, или специально-юридическом, значении ответственность интерпретируется как реакция государства на совершенное правонарушение.

В этом смысле, во-первых, уголовная ответственность связана с государственным принуждением, т.е. всегда предполагает возникновение охранительного правоотношения, в котором одна сторона (преступник) обязана подчиниться требованию другой (государство в лице его органов и должностных лиц). Государственное принуждение выступает содержанием уголовной ответственности и реализуется через деятельность его специальных органов.

Во-вторых, уголовная ответственность характеризуется определенными лишениями, которые виновный обязан претерпеть. Лишение определенных благ – объективное свойство ответственности, реакция государства на вред, причиненный преступником.

Специфика лишений (а значит, и ответственности) состоит в том, что они наступают как дополнительные неблагоприятные последствия за совершенное преступление. Негативные последствия могут быть: а) личного (например, лишение свободы, арест, исправительные работы и т.п.); б) имущественного (штраф, конфискация имущества); в) нравственного характера (признание вины, осуждение, порицание, ограничение духовных потребностей и т.д.).

При этом важно иметь в виду следующее. Применение тех или иных мер уголовной ответственности всегда означает претерпевание преступником каких-либо лишений, стеснение его свободы, умаление чести, достоинства, влечет издержки имущественного характера.

В-третьих, уголовная ответственность наступает только за совершенное преступление. Не могут выступать в качестве оснований уголовной ответственности деяния, хотя внешне и сходные с преступлениями, но не являющиеся таковыми в силу своей общественной значимости. К ним уголовный закон относит необходимую оборону (ст. 37 УК РФ), крайнюю необходимость (ст. 39 УК РФ), обоснованный риск (ст. 41 УК РФ) и др.

Изложенное позволяет выявить цепочку взаимосвязанных звеньев в решении вопроса о понятии уголовной ответственности. Суть этой взаимосвязи заключается в том, что уголовное регулятивное правоотношение может в полном объеме реализоваться лишь через уголовную ответственность, уголовную санкцию и в необходимых случаях – уголовное наказание. Уголовная ответственность, таким образом, выступает как правоотношение, возникающее между государством и преступником по поводу его личных или имущественных прав. Возникая в рамках регулятивного отношения, уголовная ответственность, однако, реализуется не сразу. Уголовная ответственность реализуется в присущих ей формах, соответствующих определенным стадиям самого процесса ее реализации.

Принципы уголовной ответственности:

1. Принцип законности. Уголовная ответственность по УКРФ основывается на принципе законности. Принцип законности уголовной ответственности прежде всего означает, что при определении преступности и наказуемости следует исходить из формулы: нет преступления и нет наказания без указания о том в уголовном законе. В ст. 3 УК принцип законности раскрывается следующим образом: 1. Преступность деяния, а также его наказуемость и иные уголовно-правовые последствия определяются только настоящим Кодексом; 2. Применение уголовного закона по аналогии не допускается.

2. Принцип равенства граждан перед законом. Уголовная ответственность по УК основывается на принципе равенства граждан перед законом. Равенство граждан перед уголовным законом проявляется в установлении одинаковых оснований и пределов уголовной ответственности, одинаковых оснований к освобождению от уголовной ответственности и наказания, одинаковых оснований и условий к погашению правовых последствий судимости. В ст. 4 УК принцип равенства граждан перед законом раскрывается в следующей формулировке: "Лица, совершившие преступления, равны перед законом и подлежат уголовной ответственности независимо от пола, расы, национальности, языка, происхождения, имущественного и должностного положения, места жительства, отношения к религии, убеждений, принадлежности к общественным объединениям, а также других обстоятельств". Установление по действующему уголовному законодательству в некоторых случаях повышенной или пониженной уголовной ответственности для некоторых категорий преступников или специальных наказаний (при рецидиве, опасном рецидиве и особо опасном рецидиве преступлений, в отношении несовершеннолетних, женщин, некоторых категорий должностных лиц) нисколько не противоречит принципу равенства граждан перед законом, так как указанные категории граждан несут уголовную ответственность за совершение преступлений на равных началах и условиях перед законом.

3. Принцип вины. Уголовная ответственность по уголовному праву России основывается на принципе вины. В ч. 1 ст. 5 УК указывается: "Лицо подлежит уголовной ответственности только за те общественно опасные действия (бездействие) и наступившие общественно опасные последствия, в отношении которых установлена его вина". Согласно предписанию ч. 2 ст. 5 УК объективное вменение, т.е. уголовная ответственность за невиновное причинение вреда, не допускается. Лица, совершившие общественно опасные деяния при отсутствии вины, при наличии признаков случая или в состоянии невменяемости, не подлежат уголовной ответственности, а к невменяемым при необходимости применяются принудительные меры медицинского характера.

4. Принцип справедливости. Уголовная ответственность по УК основывается на принципе справедливости, что проявляется в отнесении тех или иных деяний к преступлениям небольшой или средней тяжести, к тяжким либо особо тяжким преступлениям. Справедливость уголовной ответственности реализуется как законодателем при дифференциации ее за отдельные виды преступления, так и судом при индивидуализации наказания. Хотя уголовный закон устанавливает одинаковые для всех граждан наказания за совершение того или иного преступления, обстоятельства, при которых они совершаются, а также лица, их совершающие, в каждом конкретном случае существенно различаются по самым разнообразным параметрам. Поэтому, чтобы наказание было справедливым и соответствовало тяжести совершенного преступления и личности виновного, необходим индивидуальный подход к каждому случаю его назначения.

5. Принцип гуманизма. Согласно УК уголовная ответственность устанавливается и реализуется на принципе гуманизма. "Наказание и иные меры уголовно-правового характера, применяемые к лицу, совершившему преступление, - говорится в ч. 2 ст. 7 УК, - не могут иметь своей целью причинение физических страданий или унижение человеческого достоинства".

Знание принципов уголовной ответственности имеет исключительно важное практическое значение. Коль скоро принципы уголовного права и уголовной ответственности - это основополагающие (отправные) нормативные положения, то они в затруднительных правоприменительных ситуациях позволяют находить оптимальные и правильные решения. Знание принципов уголовного права и уголовной ответственности играет важную роль в нормотворческой деятельности, предупреждает появление в уголовном законодательстве норм и институтов антидемократического характера, не соответствующих этим принципам.

Итак, принципы уголовной ответственности обеспечивают проведение единой линии уголовной политики, они помогают преодолевать пробелы и противоречия в уголовном законодательстве, способствуют предупреждению случаев появления реакционных законов и нарушения прав и свобод граждан в ходе борьбы с преступностью.

Стадии реализации уголовной ответственности:

Известно, что возникшая в глубине регулятивного уголовно-правового отношения уголовная ответственность реализует свои содержательные и функциональные потенции не одновременно (не одноактно). Мгновенно она реализуется лишь в двух возможных случаях: в результате смерти лица, совершившего преступление, или при исполнении смертной казни путем расстрела. В своем же естественном развитии уголовная ответственность реализуется в присущих ей формах, соответствующих определенным стадиям самого процесса реализации.

Суть первой стадии - стадии привлечения виновного в совершении преступления к уголовной ответственности - может реализоваться:

а) в форме ограничений уголовно-процессуального характера, воплощаемых, в частности, в различных мерах пресечения;

б) в форме безусловного освобождения от уголовной ответственности, например при истечении сроков давности уголовного преследования.

Содержание второй стадии - стадии осуждения (порицания) лица, совершившего преступление, - включает в себя следующие формы реализации уголовной ответственности:

а) безусловное освобождение виновного от уголовного наказания, например при истечении сроков давности исполнения обвинительного приговора;

б) реальное назначение уголовного наказания.

Третья стадия - стадия исполнения уголовного наказания - характеризуется такими формами реализации уголовной ответственности, как:

а) ограничения, обусловленные спецификой уголовно-исполнительных правоотношений, что, в свою очередь, зависит, например, от вида назначенного судом уголовного наказания, режима его отбывания и т.д.;

б) замена одного вида наказания другим, более мягким или более тяжким видом наказания (например, в случае злостного уклонения от уплаты штрафа, от отбытия исправительных работ и т.д.);

в) условно-досрочное освобождение от отбывания наказания.

В тех случаях, когда исполнение уголовного наказания влечет за собой в качестве неизбежного следствия судимость, уголовная ответственность реализуется в форме разного рода правоограничений, предусмотренных различными отраслями права (например, лишение избирательного права на период отбывания осужденным наказания в виде лишения свободы, запрет на занятие определенных должностей при наличии судимости и т.д.).

Уголовная ответственность может быть реализована на любой из перечисленных стадий, взятых в отдельности или при наличии их определенного допустимого сочетания, так как названные стадии, обладая относительной самостоятельностью (автономностью), способны при соответствующих обстоятельствах дополнять друг друга, трансформируя ее из уголовно-правовой потенции в социально-правовую реалию. Вместе с тем важно заметить: на какой бы стадии уголовная ответственность себя ни реализовала, неизменным остается положение, что все это может быть осуществлено лишь в рамках регулятивного уголовно-правового отношения. Неразрывность уголовной ответственности и регулятивного уголовного правоотношения отнюдь не означает их абсолютное тождество. Их "сотрудничество" заключается лишь в том, что они возникают одновременно и действуют в одних и тех же временных рамках: от совершения преступления до снятия или погашения судимости в установленном законом порядке. Уголовная ответственность и регулятивные уголовно-правовые отношения есть прежде всего схожесть различий, нежели различие схожестей.

Их различие заключается, в частности, в том, что регулятивные уголовные правоотношения шире по объему, нежели отношения уголовной ответственности, - как мы уже отмечали, последние есть всего лишь юридическое содержание первых. Кроме того, функции регулятивных правоотношений характеризуются наполнением отношений уголовной ответственности конкретным содержанием, последние же доводят это содержание до виновного в совершении преступления человека. Единственной задачей регулятивных уголовно-правовых отношений является создание необходимых условий для привлечения лица, совершившего преступление, к уголовной ответственности. Отношения же уголовной ответственности эту ответственность реализуют (полностью или частично).

Выражая свое видение проблемы уголовной ответственности, не полностью совпадающее с существующими в юридической литературе точками зрения, можно заключить, что уголовная ответственность - это специфические правоотношения, возникающие с момента совершения преступления, в рамках которых и на основании уголовного закона уполномоченный на то государственный орган осуждает (порицает) преступное деяние лица, его совершившего, ограничивает его правовой статус и возлагает на него обязанность вынужденно претерпеть лишения личного имущественного или неимущественного (а возможно, того и другого вместе) характера исключительно с целью положительной корректировки сознания и поведения виновного.

Уголовная ответственность, являясь разновидностью социальной ответственности, существует и реализуется лишь в рамках регулятивных уголовных правонарушений. Она возникает с момента совершения преступления и прекращает свое существование либо со смертью виновного, либо с момента погашения или снятия с него судимости в установленном законом порядке. Уголовная ответственность, выступая в роли социально-правового регулятора, в присущих ей формах стремится положительно ресоциализовать интеллектуально-волевую деятельность человека, совершившего преступление.

2.2 Основание уголовной ответственности

Проблема основания уголовной ответственности рассматривается в двух аспектах - философском и юридическом.

Философский аспект проблемы заключается в решении вопроса, почему человек должен нести ответственность за свои поступки. Юридическая наука исходит из того, что социальным основанием для возложения на человека ответственности за общественно значимое поведение служит свобода воли, понимаемая как наличие возможности свободно выбирать способ поведения. Лицо отвечает перед обществом, государством и другими людьми за свои поступки именно потому, что у него имелась возможность выбирать линию поведения с учетом требований закона, интересов других лиц, общества и государства, однако он такой возможностью пренебрег и избрал способ поведения, противоречащий правам и законным интересам других субъектов общественных отношений и поэтому запрещенный законом. Если человек не располагал свободой выбора поведения в силу психического заболевания, лишающего человека способности осознавать фактическое содержание или социальное значение своих действий (бездействия), или его поведение было обусловлено, например, воздействием непреодолимой силы или непреодолимого физического принуждения, то такие действия (бездействие) не имеют уголовно-правового значения и не могут влечь уголовной ответственности.

Юридический аспект проблемы основания всякой правовой, в том числе и уголовно-правовой, ответственности означает выяснение вопроса, за что, т.е. за какое именно поведение может наступить ответственность.

По вопросу о том, что является основанием уголовной ответственности, в юридической литературе высказывались различные точки зрения. В качестве такого основания назывались: вина, факт совершения преступления, наличие состава преступления в совершенном деянии и пр. Действующее законодательство положило конец этим дискуссиям, однозначно сформулировав основание уголовной ответственности: "Основанием уголовной ответственности является совершение деяния, содержащего все признаки состава преступления, предусмотренного настоящим Кодексом" (ст. 8 УК).

Под составом преступления понимается совокупность предусмотренных уголовным законом объективных и субъективных признаков, характеризующих общественно опасное деяние как преступление.

Преступление - это совершенное в реальной жизни конкретное общественно опасное деяние, запрещенное уголовным законом под угрозой наказания. А состав преступления - это разработанный наукой уголовного права и зафиксированный в законе инструмент, позволяющий определить юридическую конструкцию общественно опасного деяния и сделать вывод о том, что это деяние является преступлением, описанным в той или иной норме Особенной части УК.

Преступление и состав преступления - два неразрывно связанных друг с другом понятия, характеризующих одно и то же явление - уголовно наказуемое деяние. С одной стороны, только преступление может обладать набором юридических характеристик, образующих в своей совокупности состав преступления. А с другой стороны, только наличие всех юридических признаков, совокупность которых образует состав преступления, может свидетельствовать о том, что оцениваемое с точки зрения уголовного закона деяние является преступлением. Таким образом, понятием преступления характеризуется главным образом социальная сущность уголовно наказуемого деяния, а состав преступления раскрывает его юридическую структуру, его необходимые характеристики (свойства, качества).

Состав преступления - это юридическая характеристика деяния, которое объективно обладает свойством общественной опасности. Поэтому одно лишь наличие формальных признаков состава преступления еще недостаточно для признания совершенного деяния преступлением и не может служить основанием уголовной ответственности. Так, вышестоящими судебными инстанциями было признано незаконным осуждение С. за кражу 1 кг витаминно-травяной муки, поскольку это деяние в силу малозначительности не представляло общественной опасности. На этом основании дело было прекращено за отсутствием в деянии С. состава преступления.

Но, даже если совершенное деяние объективно является общественно опасным, оно не может быть признано преступлением, если в нем отсутствует хотя бы один из признаков, образующих в своей совокупности состав данного вида преступления. Так, за отсутствием состава преступления было прекращено уголовное дело по обвинению В., которая была осуждена за оскорбление в связи с тем, что в своих жалобах, направленных в органы власти и средства массовой информации, называла Б. подхалимом. Судебная коллегия по уголовным делам Верховного Суда России указала, что, хотя подобная характеристика и оскорбительна для Б., в данном случае отсутствовала неприличная форма унижения чести и достоинства, которая является необходимым признаком состава оскорбления.

Если в связи с изменением уголовного закона изменяется юридическая характеристика уголовно наказуемого деяния, то деяние, которое являлось преступным по ранее действовавшему закону, должно признаваться не преступным, если в нем отсутствует хотя бы один юридический признак, необходимый по новому закону. Так, лицо, привлеченное к уголовной ответственности по ч. 1 ст. 264 УК за нарушение правил дорожного движения, повлекшее по неосторожности причинение средней тяжести вреда здоровью и не осужденное до 12 декабря 2003 г., должно быть оправдано за отсутствием состава преступления, поскольку совершенное деяние в соответствии с новой рекомендацией ч. 1 ст. 264 УК является преступлением лишь при условии, что оно причинило последствия в виде тяжкого вреда здоровью потерпевшего.

Таким образом, ни общественная опасность совершенного деяния при отсутствии в нем состава преступления, ни формальное наличие всех признаков состава преступления в деянии, которое не является общественно опасным, не могут служить основанием уголовной ответственности. В качестве такого основания выступает только наличие всех признаков состава преступления в деянии, которое объективно представляет общественную опасность в уголовно-правовом понимании.

2.3 Уголовная ответственность за уклонение от уплаты налогов и (или) сборов с организации по статье 199 УК РФ

Уголовная ответственность за уклонение от уплаты налогов или сборов с юридического лица определена в статье 199 УК РФ. Эта статья в настоящее время имеет следующий вид.

Статья 199. Уклонение от уплаты налогов и (или) сборов с организации

1. Уклонение от уплаты налогов и (или) сборов с организации путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством РФ о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений, совершенное в крупном размере, -инаказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

2. То же деяние, совершенное:

а) группой лиц по предварительному сговору;

б) в особо крупном размере, -

наказывается штрафом в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо лишением свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Примечание. Крупным размером в настоящей статье, а также в статье 199.1 настоящего Кодекса признается сумма налогов и (или) сборов, составляющая за период в пределах трех финансовых лет подряд более двух миллионов рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 10 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышающая шесть миллионов рублей, а особо крупным размером - сумма, составляющая за период в пределах трех финансовых лет подряд более десяти миллионов рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 20 процентов подлежащих уплате сумм налогов и (или) сборов, либо превышающая тридцать миллионов рублей.

Состав налогового преступления по статье 199 УК РФ. Нормы об уголовной ответственности за то или иное деяние могут быть применены только в случае наличия в этом деянии признаков состава преступления, то есть совокупности признаков, установленных законом и характеризующих деяние как преступление. Состав преступления включает в себя четыре элемента:

- объект;

- объективная сторона;

- субъективная сторона;

- субъект.

Таблица 1 Краткая характеристика уголовного преступления, предусмотренного статьей 199 УК РФ

| Элемент правового регулирования | Характеристика |

| Объект преступления | Налоговые правоотношения в сфере установления, введения, исчисления, взимания и уплаты налогов и сборов с юридических лиц (за исключением таможенных платежей) |

| Объективная сторона | Действие или бездействие |

| Субъект | Лицо, на которое в соответствии с его полномочиями возложена обязанность обеспечить уплату налогов и сборов с организации |

| Субъективная сторона | Прямой умысел |

Объект преступления. По мнению И.Н.Соловьева, объектом преступления, предусмотренного ст.199 УК РФ, является финансово-хозяйственная система государства в части отношений, возникающих в связи с исчислением и внесением в бюджет государства налогов, а также страховых взносов в государственные внебюджетные фонды.Данное определение объекта налоговых преступлений подкрепляется и пунктом 1 Постановления, в котором особо подчеркивается тот факт, что уклонение от уплаты налогов влечет непоступление денежных средств в бюджетную систему РФ, а следовательно, ведет к нарушениям в финансово-хозяйственной деятельности государства. Нельзя не согласиться и с тем, что составной частью указанного непосредственного объекта налоговых преступлений является принцип добропорядочности субъектов экономической деятельности, обеспечения свободной и честной конкуренции на рынке , о чем говорилось и выше.

Предметом преступления, предусмотренного ст.199 УК РФ, следует считать денежные средства, подлежащие уплате в бюджеты различных уровней и государственные внебюджетные фонды РФ.

Объективная сторона преступления. Объективная сторона преступления – это проявление преступления вовне, в объективной реальности. Обязательным признаком объективной стороны преступления, предусмотренного ст.199 УК РФ является уклонение от уплаты налогов или страховых взносов в государственные внебюджетные фонды в крупном размере. Законодатель определяет и способы уклонения от уплаты налога:

- включение в бухгалтерские документы заведомо искаженных данных о доходах или расходах;

- иные способы.

Объективная сторона ст.199 УК РФ может выполняться как в форме действия (внесение заведомо искаженных данных в бухгалтерские документы, например), так и в форме бездействия: например, уклонения от постановки на налоговый учет, уклонение от ведения бухгалтерского учета при осуществлении финансово-хозяйственной деятельности, умышленное непредставление в налоговые органы сведений об объектах налогообложения, фактическая неуплата начисленного налога и т.д.

Рассматривая такой вид уклонения от уплаты налогов, как включение в бухгалтерские документы заведомо ложных сведений о доходах или расходах, необходимо выделить несколько условий, единственно при соблюдении которых возможно наступление уголовной ответственности по ст.199:

1. организация, в бухгалтерские документы которой умышленно внесены заведомо ложные сведения о доходах и расходах, должна являться налогоплательщиком, зарегистрированном в установленном порядке в налоговых органах;

2. данная организация должна фактически вести бухгалтерский учет;

3. состав преступления наличествует, только если налогоплательщик предоставил указанные бухгалтерские документы в налоговые органы.

Сам факт включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах охватывается ст.199 УК РФ и не требует дополнительной квалификации. Вместе с тем, использование в целях уклонения от уплаты налогов сфальсифицированных документов, предоставляющих налоговые льготы, должно квалифицироваться по совокупности статей 199 и 327 УК РФ (подделка, изготовление или сбыт поддельных документов, государственных наград, штампов, печатей, бланков).

Субъект преступления. Субъект преступления – это лицо, совершившее общественно опасное деяние и способное в соответствии с законом понести за него уголовную ответственность. Субъект налогового преступления обладает рядом признаков: в соответствии со ст.19 и 20 УК РФ это вменяемое физическое лицо, достигшее возраста 16 лет. Субъект преступления, предусмотренного ст.199 УК РФ, является специальным. Постановление в пункте 10 указывает, что к ответственности по ст.199 УК РФ могут быть привлечены:

- руководитель организации-налогоплательщика;

- главный (старший) бухгалтер;

- лица, фактически выполняющие обязанности руководителя и главного (старшего) бухгалтера;

- иные служащие организации-налогоплательщика, включившие в бухгалтерские документы заведомо искаженные данные о доходах или расходах либо скрывшие другие объекты налогообложения.

Лица, организовавшие совершение преступления или руководившие этим преступлением либо склонившие к его совершению руководителя, главного (старшего) бухгалтера, иных служащих организации-налогоплательщика или содействовавшие совершению преступления советами, указаниями и т.п., несут ответственность как организаторы, подстрекатели или пособники по ст.33 УК РФ и соответствующей части ст.199 УК РФ.

Субъективная сторона. Субъективная сторона – это психическое, внутреннее отношение лица к совершаемому им общественно опасному деянию и его последствиям.

Субъективная сторона данного преступления характеризуется наличием только прямого умысла. Представляя заведомо ложные сведения об объектах налогообложения, лицо осознает, что дезинформирует налоговые органы и уклоняется от уплаты налога либо уплачивает его неполностью, и желает этого.

Уклонение от уплаты налогов или страховых взносов в государственные внебюджетные фонды с организации не может быть совершено ни в форме косвенного умысла, ни тем более в форме неосторожности, поскольку ст.24 УК РФ устанавливает, что деяние, совершенное по неосторожности, признается преступлением лишь в том случае, когда это специально предусмотрено статьей Особенной части Уголовного Кодекса РФ. Статья же 199 УК РФ не содержит никаких указаний на возможность совершения данного преступления по неосторожности.

Необходимо отметить, что налоговые преступления, как правило, совершаются с заранее обдуманным умыслом. Многие предприниматели, как показывает практика работы налоговых инспекций и органов налоговой полиции, решают вопрос о том, платить или не платить налоги еще на стадии вложения денежных средств в дело при принятии решения об окупаемости того или иного проекта. Заранее обдуманный умысел является в данном случае о высоком интеллектуальном уровне виновного, о применении в будущем изощренных способов уклонения от уплаты налогов, а главное, - о стойкой нацеленности лица на противоправные действия по избежанию полного налогообложения.

Хотя в большинстве случаев субъект преступления сознательно совершает какие-либо действия по уклонению от налогообложения (то есть действует с прямым умыслом), в практике встречаются случаи, когда в суды поступают дела, в которых явно отсутствует умысел на такие противоправные деяния, а также предвидение их конечной цели и желание ее достижения. То есть налицо отсутствие какой бы то ни было формы вины.

Подобная ситуация бывает, как правило, связана с тем, что обязанность по правильному исчислению суммы подлежащего уплате налога возложена НК РФ на самого налогоплательщика (ст.23 НК РФ). Работники организации-налогоплательщика, отвечающие за исчисление налогов и подачу отчетности в налоговые органы, могут быть в недостаточной мере осведомлены о положениях налогового законодательства, особенно это касается малых предприятий. И как следствие, суммы тех или иных подлежащих уплате налогов могут быть занижены без осознания этого соответствующими ответственными лицами и без умысла на занижение налогов. В данном случае состав преступления, предусмотренный ст.199 УК РФ, естественно, отсутствует.

Элементами субъективной стороны преступления являются мотив и цель совершения преступления. Мотив и цель являются факультативными признаками субъективной стороны и не имеют квалифицирующего значения. Целью преступных действий, предусмотренных ст.199 УК РФ, является уклонение от выполнения обязательств по уплате налогов и страховых взносов, - следовательно, удержание не перечисленных в бюджет средств в распоряжении организации либо обращение их в собственность лиц, совершивших уклонение от их уплаты, или других лиц. Мотивом являются, как правило, корыстные побуждения, стремление к личному обогащению лиц, ответственных за полное и своевременное исполнение организацией своих налоговых обязанностей перед бюджетами различных уровней.

В то же время, мотив и цель конкретного уклонения могут служить основанием для квалификации деяния как совершенного в условиях крайней необходимости, то есть совершенного для устранения опасности, непосредственно угрожающей личности и правам граждан, если эта опасность не могла быть устранена иными средствами и при этом не было допущено превышения пределов крайней необходимости (ст.39 УК РФ). Как пример можно привести действия руководителей организации, выплативших задолженность по заработной плате прежде уплаты налогов и страховых взносов. Однако отказ от уголовного преследования в этом случае не означает отказа от применения иных мер юридической ответственности, в частности налоговой ответственности, а также не освобождает от обязанности выплаты полной суммы налогов и страховых взносов. Обязательным условием подобной квалификации представляется подача в налоговые органы соответствующей бухгалтерской документации и правильно исчисленного расчета по налогам.

3. Мнение Конституционного суда РФ об уголовной ответственности за уклонение от уплаты налогов и (или) сборов.

Только если плательщик уклоняется от налогов и намеренно искажает отчетность, то его могут признать преступником. Уголовный Кодекс не для тех, кто ошибся случайно, использовал законно установленные льготы, выбирал оптимальную форму ведения предпринимательской деятельности. Так считает Конституционный суд, мнение которого я хочу привести в своей работе. налоговый правонарушение уголовный ответственность

КОНСТИТУЦИОННЫЙ СУД РОССИЙСКОЙ ФЕДЕРАЦИИ

ПОСТАНОВЛЕНИЕ

от 17 мая 2008 г. N 8-П

ПО ДЕЛУ О ПРОВЕРКЕ КОНСТИТУЦИОННОСТИ ПОЛОЖЕНИЯ СТАТЬИ 199 УГОЛОВНОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ В СВЯЗИ С ЖАЛОБАМИ ГРАЖДАН П.Н. БЕЛЕЦКОГО, Г.А. НИКОВОЙ, Р.В. РУКАВИШНИКОВА, В.Л. СОКОЛОВСКОГО И Н.И. ТАЛАНОВА

Именем Российской Федерации

Конституционный Суд Российской Федерации в составе председательствующего М.В. Баглая, судей Ю.М. Данилова, Л.М. Жарковой, Г.А. Жилина, В.Д. Зорькина, С.М. Казанцева, М.И. Клеандрова, В.О. Лучина, Н.В. Селезнева, О.С. Хохряковой, с участием гражданина П.Н. Белецкого и его представителя - адвоката В.А. Семенова, гражданина Р.В. Рукавишникова и его представителя - адвоката Л.В. Ражновой, гражданина В.Л. Соколовского и его представителей - адвокатов Е.А. Макаровой и Р.Б. Шилоносова, представителя гражданина Н.И. Таланова - адвоката С.В. Огурцова, постоянного представителя Государственной Думы в Конституционном Суде Российской Федерации В.В. Лазарева и представителя Совета Федерации в Конституционном Суде Российской Федерации - члена Совета Федерации Ю.А. Шарандина, руководствуясь статьей 125 (часть 4) Конституции Российской Федерации, пунктом 3 части первой, частями третьей и четвертой статьи 3, пунктом 3 части второй статьи 22, статьями 36, 74, 86, 96, 97 и 99 Федерального конституционного закона "О Конституционном Суде Российской Федерации", рассмотрел в открытом заседании дело о проверке конституционности положения статьи 199 УК Российской Федерации.

Поводом к рассмотрению дела явились жалобы граждан П.Н. Белецкого, Г.А. Никовой, Р.В. Рукавишникова, В.Л. Соколовского и Н.И. Таланова на нарушение их конституционных прав статьей 199 УК Российской Федерации (в редакции Федерального закона от 25 июня 1998 года "О внесении изменений и дополнений в Уголовный кодекс Российской Федерации"). Основанием к рассмотрению дела явилась обнаружившаяся неопределенность в вопросе о том, соответствует ли содержащееся в оспариваемой статье положение, примененное в делах заявителей, Конституции Российской Федерации.

Поскольку все жалобы касаются одного и того же предмета, Конституционный Суд Российской Федерации, руководствуясь статьей 48 Федерального конституционного закона "О Конституционном Суде Российской Федерации", соединил дела по этим жалобам в одном производстве.

Заслушав сообщение судьи-докладчика Н.В. Селезнева, объяснения сторон и их представителей, выступления приглашенных в заседание полномочного представителя Правительства Российской Федерации в Конституционном Суде Российской Федерации М.Ю. Барщевского, а также представителей: от Верховного Суда Российской Федерации - судьи Верховного Суда Российской Федерации А.М. Бризицкого, от Министерства Российской Федерации по налогам и сборам - А.А. Устинова, исследовав представленные документы и иные материалы, Конституционный Суд Российской Федерации

установил:

1. Статьей 199 УК Российской Федерации предусматривается уголовная ответственность за уклонение от уплаты налогов с организации путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах либо иным способом, а равно от уплаты страховых взносов в государственные внебюджетные фонды с организации, совершенное в крупном или особо крупном размере.

Как следует из материалов настоящего дела, гражданин В.Л. Соколовский - генеральный директор ОАО "Поиск", имевшего задолженность по уплате налогов и страховых взносов в государственные внебюджетные фонды в размере более 32 млн. рублей, подписал соглашение об уступке ООО "Динай", учредителем которого он являлся, права требования по простым векселям, которые должны были быть получены ОАО "Поиск" от его должников в счет погашения долгов. Полагая, что тем самым В.Л. Соколовский уклонился от уплаты налогов и страховых взносов с организации "иным способом", органы предварительного расследования предъявили ему обвинение в совершении преступления, предусмотренного пунктами "в" и "г" части второй статьи 199 УК Российской Федерации. Однако Усинский городской суд Республики Коми, рассматривавший данное уголовное дело, пришел к выводу, что в ходе судебного разбирательства умысел В.Л. Соколовского на совершение инкриминируемого ему преступления доказан не был, операция же по переуступке права требования долга представляет собой разновидность гражданско-правовых сделок и не образует состава преступления, в связи с чем постановил по делу оправдательный приговор.

Граждане П.Н. Белецкий, Г.А. Никова, Р.В. Рукавишников и Н.И. Таланов как руководители различных коммерческих организаций также привлекались к уголовной ответственности за уклонение от уплаты налогов, совершенное "иным способом", выразившееся в том, что суммы, подлежавшие внесению в счет погашения задолженности по налогам, были израсходованы ими на хозяйственные нужды. При этом уголовное дело в отношении Г.А. Никовой было прекращено в связи с отсутствием в ее действиях состава преступления, Н.И. Таланов осужден по приговору Промышленного районного суда города Оренбурга к двум годам лишения свободы условно, а производство по уголовным делам в отношении П.Н. Белецкого и Р.В. Рукавишникова в настоящее время приостановлено в связи с принятием Конституционным Судом Российской Федерации их жалоб к рассмотрению.

По мнению заявителей, статья 199 УК Российской Федерации в части, предусматривающей уголовную ответственность за уклонение от уплаты налогов "иным способом", как допускающая в силу неопределенности понятия иного способа уклонения от уплаты налогов произвольное истолкование, а следовательно, и применение содержащейся в ней нормы, нарушает конституционные принципы правового государства и равенства всех перед законом и судом, а потому противоречит Конституции Российской Федерации, ее статьям 1 (часть 1), 15, 19 (часть 1), 49, 54 (часть 2), 55 (часть 1) и 57.

2. Согласно Конституции Российской Федерации федеральные налоги и сборы относятся к ведению Российской Федерации (статья 71, пункт "з"), а установление общих принципов налогообложения и сборов в Российской Федерации - к совместному ведению Российской Федерации и ее субъектов (статья 72, пункт "и" части 1). Реализуя вытекающие из названных конституционных норм полномочия и в целях обеспечения исполнения закрепленной в статье 57 Конституции Российской Федерации обязанности каждого платить законно установленные налоги и сборы, федеральный законодатель сформулировал в Налоговом кодексе Российской Федерации такие основные принципы налогообложения, как всеобщность и равенство налогообложения, обязательность учета фактической способности налогоплательщика к уплате налога, обоснованность, недопустимость произвольных налогов, а также налогов, препятствующих реализации гражданами своих конституционных прав, обязательность определения в законе всех элементов налогообложения, толкование неустранимых сомнений, противоречий и неясностей актов законодательства о налогах в пользу налогоплательщика.

Правовое регулирование в сфере налогообложения, в том числе определение прав и обязанностей участников налоговых правоотношений, установление ответственности за налоговые правонарушения, осуществляется федеральным законодателем исходя не только из предписаний статьи 57 Конституции Российской Федерации, но и из закрепленных Конституцией Российской Федерации основ демократического правового государства, включая признание человека, его прав и свобод высшей ценностью, верховенство и прямое действие Конституции Российской Федерации, гарантированность государственной защиты прав и свобод человека и гражданина, прежде всего права на свободное использование своих способностей и имущества для предпринимательской и иной не запрещенной законом экономической деятельности и права собственности, а также запрет произвола, справедливость и соразмерность устанавливаемой ответственности конституционно значимым целям (статья 1, часть 1; статья 2; статья 4, часть 2; статья 17, часть 3; статья 34, часть 1; статья 35, часть 2; статья 45, часть 1; статья 55, части 2 и 3).

3. Налоги, в соответствии с правовой позицией Конституционного Суда Российской Федерации, могут считаться законно установленными лишь при условии, что в законе четко определены объекты налогообложения, налогооблагаемая база, суммы налоговых платежей, категории налогоплательщиков и иные существенные элементы налоговых обязательств, и только при соблюдении указанного условия на налогоплательщика может быть возложена закрепленная статьей 57 Конституции Российской Федерации обязанность и, следовательно, ответственность за ее неисполнение.

В случаях, когда законом предусматриваются те или иные льготы, освобождающие от уплаты налогов или позволяющие снизить сумму налоговых платежей, применительно к соответствующим категориям налогоплательщиков обязанность платить законно установленные налоги предполагает необходимость их уплаты лишь в той части, на которую льготы не распространяются, и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов.

Следовательно, недопустимо установление ответственности за такие действия налогоплательщика, которые, хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных налогоплательщику законом прав, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных для него форм предпринимательской деятельности и соответственно - оптимального вида платежа.

4. В силу конституционного принципа равенства всех перед законом и судом (статья 19, часть 1, Конституции Российской Федерации) запреты и иные установления, закрепляемые в законе, должны быть определенными, ясными, недвусмысленными. Неопределенность содержания правовой нормы, как отметил Конституционный Суд Российской Федерации в Постановлении от 15 июля 1999 года по делу о проверке конституционности отдельных положений Закона РСФСР "О Государственной налоговой службе РСФСР" и Законов Российской Федерации "Об основах налоговой системы в Российской Федерации" и "О федеральных органах налоговой полиции", допускает возможность неограниченного усмотрения в процессе правоприменения и тем самым - нарушения принципа равенства, а также принципа верховенства закона.

Неопределенность нормы статьи 199 УК Российской Федерации заявители по настоящему делу усматривают в неопределенности понятия "уклонение от уплаты налогов иным способом". Между тем оценка степени определенности содержащихся в законе понятий должна осуществляться исходя не только из самого текста закона, используемых формулировок (в данном случае термина "иной способ"), но и из их места в системе нормативных предписаний.

Законодательство Российской Федерации о налогах к числу обязательных признаков состава налогового правонарушения относит вину, которая может выражаться как в форме умысла, так и в форме неосторожности (статья 110 Налогового кодекса Российской Федерации). Аналогичным образом Уголовный кодекс Российской Федерации (статья 5, часть первая статьи 14) предусматривает, что лицо подлежит уголовной ответственности только за те общественно опасные действия (бездействие) и наступившие общественно опасные последствия, в отношении которых установлена его вина; объективное же вменение (применительно к сфере налогообложения - уголовная ответственность за невнесение налога, явившееся результатом невиновного поведения) не допускается.

То обстоятельство, что в диспозиции статьи 199 УК Российской Федерации использован термин "уклонение", указывающий на определенную цель совершаемого деяния - избежать уплаты законно установленных налогов, свидетельствует о том, что состав этого преступления предполагает наличие в действиях виновного лица именно умысла (часть вторая статьи 25 УК Российской Федерации), который в данном случае направлен непосредственно на уклонение от уплаты налога.

Следовательно, применительно к преступлению, предусмотренному статьей 199 УК Российской Федерации, составообразующим может признаваться только такое деяние, которое совершается с умыслом и направлено на избежание уплаты налога в нарушение установленных налоговым законодательством правил. Это обязывает органы, осуществляющие уголовное преследование, не только установить в ходе расследования и судебного рассмотрения конкретного уголовного дела сам факт неуплаты налога, но и доказать противозаконность соответствующих действий (бездействия) налогоплательщика и наличие умысла на уклонение от уплаты налога (пункт 1 части первой статьи 73 УПК Российской Федерации). Отсутствие в статье 199 УК Российской Федерации перечня конкретных способов уклонения от уплаты законно установленных налогов не дает правоприменителю оснований для произвольного привлечения к уголовной ответственности за неуплату налога, в том числе в случаях, когда налогоплательщик использует не противоречащие закону механизмы уменьшения налоговых платежей или допускает неуплату налога по неосторожности.

Кроме того, как следует из пункта 5 части первой статьи 73 УПК Российской Федерации и статьи 111 Налогового кодекса Российской Федерации, установлению подлежат и обстоятельства, наличие которых исключает привлечение лица к уголовной ответственности за совершение данного преступления (в частности, стихийное бедствие или другие чрезвычайные и непреодолимые обстоятельства, выполнение налогоплательщиком письменных разъяснений по вопросам применения законодательства о налогах, данных налоговым органом или другим уполномоченным государственным органом или их должностными лицами в пределах их компетенции).

5. Таким образом, положение статьи 199 УК Российской Федерации об уголовной ответственности за уклонение от уплаты налогов с организации путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах либо иным способом, а равно от уплаты страховых взносов в государственные внебюджетные фонды с организации, совершенное в крупном или особо крупном размере, не нарушает конституционные гарантии прав и свобод человека и гражданина постольку, поскольку названное положение - по своему конституционно-правовому смыслу в системе действующих правовых норм - предусматривает уголовную ответственность лишь за такие деяния, которые совершаются умышленно и направлены непосредственно на избежание уплаты законно установленного налога в нарушение закрепленных в налоговом законодательстве правил.

Выявленный Конституционным Судом Российской Федерации конституционно-правовой смысл положения статьи 199 УК Российской Федерации в силу статьи 6 Федерального конституционного закона "О Конституционном Суде Российской Федерации" является общеобязательным, а потому правоприменители, в том числе суды общей юрисдикции при разрешении конкретных дел об уклонении от уплаты налогов и страховых взносов с организаций, не вправе придавать этому положению какое-либо иное значение, расходящееся с его конституционно-правовым смыслом, выявленным в настоящем Постановлении.

Исходя из изложенного и руководствуясь частями первой и второй статьи 71, статьями 72, 75, 79 и 100 Федерального конституционного закона "О Конституционном Суде Российской Федерации", Конституционный Суд Российской Федерации

постановил:

1. Признать положение статьи 199 УК Российской Федерации об уголовной ответственности за уклонение от уплаты налогов с организации путем включения в бухгалтерские документы заведомо искаженных данных о доходах или расходах либо иным способом, а равно от уплаты страховых взносов в государственные внебюджетные фонды с организации, совершенное в крупном или особо крупном размере, не противоречащим Конституции Российской Федерации постольку, поскольку названное положение - по своему конституционно-правовому смыслу в системе действующих правовых норм - предусматривает уголовную ответственность лишь за такие деяния, которые совершаются умышленно и направлены непосредственно на избежание уплаты законно установленного налога в нарушение закрепленных в налоговом законодательстве правил.

Конституционно-правовой смысл данного положения, выявленный в настоящем Постановлении, в силу статьи 6 Федерального конституционного закона "О Конституционном Суде Российской Федерации" является общеобязательным и исключает любое иное его истолкование в правоприменительной практике.

2. Судебные решения по уголовному делу в отношении гражданина Н.И. Таланова, если они основаны на положении статьи 199 УК Российской Федерации в истолковании, расходящемся с его конституционно-правовым смыслом, выявленным в настоящем Постановлении, подлежат пересмотру в обычном порядке.

Уголовные дела в отношении граждан П.Н. Белецкого и Р.В. Рукавишникова, находящиеся в настоящее время на рассмотрении в судах общей юрисдикции, подлежат разрешению на основании положения статьи 199 УК Российской Федерации в его конституционно-правовом смысле, выявленном в настоящем Постановлении.

3. Настоящее Постановление окончательно, не подлежит обжалованию, вступает в силу немедленно после провозглашения, действует непосредственно и не требует подтверждения другими органами и должностными лицами.

4. Согласно статье 78 Федерального конституционного закона "О Конституционном Суде Российской Федерации" настоящее Постановление подлежит незамедлительному опубликованию в "Российской газете" и "Собрании законодательства Российской Федерации". Постановление должно быть опубликовано также в "Вестнике Конституционного Суда Российской Федерации".

Конституционный Суд Российской Федерации

Заключение

В проделанной работе исследовалась одна из важнейших проблем современности - уголовная ответственность за уклонение от уплаты налогов.

Налоговая система является одним из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов экономического и социального развития. В связи с этим необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день - главная проблема реформы налогообложения. Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу.

Анализ реформаторских преобразований в области налогов в основном показывает, что выдвигаемые предложения касаются в лучшем случае отдельных элементов налоговой системы (прежде всего размеров ставок, предоставляемых льгот и привилегий; объектов обложения; усиления или замены одних налогов на другие).

Проблем в сфере налогообложения накопилось слишком много, чтобы их можно было решить в том порядке, в котором они решались, отдельными указами и поправками.

Систематизация норм налогового законодательства, выразившаяся в принятии НК РФ, явилась объективным требованием существующей, внутренне целостной налоговой системы. Ранее разрозненные нормы приобрели свою юридическую форму в правовом акте особой юридической силы, который объединил их в единое целое, обладающее логически согласованной структурой институтов. Одним из таких является институт налоговых правонарушений и ответственности за их совершение.

Устанавливая систему составов налоговых правонарушений, данный институт очерчивает границы возможного применения мер государственного принуждения к участникам налоговых правоотношений. Знание структуры налогово-правовых составов способствует не только правильному применению ответственности налоговыми органами и судами, но и предупреждает их совершение, а также незаконное к ним привлечение налогоплательщиков и других участников правоотношений.

В целом, в соответствии с поставленными задачами в настоящей работе были освещены основные теоретические понятия в сфере налоговых правонарушений, рассмотрены состав и признаки налогового правонарушения; приведены основания уголовной ответственности, а также ответственность за уклонение от уплаты налогов, предусмотренная статьёй 199 УК РФ; и кроме того, проведен анализ основных способов совершения преступлений, предусмотренных статьёй 199 УК РФ.

Список нормативно-правовых актов и литературы

1. Налоговый Кодекс РФ: Части первая и вторая.- М.: Российская газета, (по состоянию на 15 апреля 2009г.)

2. Уголовный кодекс РФ: Части первая и вторая.- М.: Российская газета, (по состоянию на 15 апреля 2009г.)

3. Комментарий к последним изменениям в Налоговый кодекс РФ. Феоктистов И.А, Нечипорчук Н.А, Красноперова О.А. (2009, 192с.)

4. Ашомко Т.А., Проваленко О.М. Налоговый кодекс: правонарушение и ответственность. – М.: ООО НПО "Вычислительная математика и информатика", 2008

5. Белинский Е.К. К вопросу о правовой природе ответственности по налоговому законодательству//Хозяйство и право. - 2008. - N 8-9

6. Гойман-Червонюк. В.И. Очерк о теории государства и права, 2009.

7. Демин А.В Налоговое право России: учебное пособие, 2009

8. Казаченко И.Я. Санкции за преступления против жизни и здоровья, 2008.

9. Карпушин М.П., Курляндский В.И. Уголовная ответственность и состав преступления, 2008.

10. Комментарий к Налоговому кодексу Российской Федерации части первой (постатейный) / Составитель и автор комментария С.Д.Шаталов, 2009

11. Кругликов Л.Л. Уголовное право России, 2007

12. Курбатов А.Я. Вопросы применения финансовой ответственности за нарушения налогового законодательства // Хозяйство и право. - 2008. - N 1

13. Лазарев В.В. Общая теория права и государства, 2008. С. 197.

14. Лопашенко Н.А. Преступления в сфере экономической деятельности, 2009.

15. Наумов А.В. Российское уголовное право, 2009.

16. Пепеляев С.Г. Комментарии к главе 15. "Общие положения об ответственности за совершение налоговых правонарушений" части первой НК РФ / "Ваш налоговый адвокат", N 1, I квартал 2008 г

17. Суханов Е.А. Гражданское право, 2009.

18. Тарбагаев А.Н. Понятие и цели уголовной ответственности, 2008.