Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Курсовая работа: Реализация финансово-кредитного механизма в строительной отрасли

Курсовая работа: Реализация финансово-кредитного механизма в строительной отрасли

ВведениеДо настоящего времени не сложилось единой теоретической концепции финансов и кредита, хотя такие исследования были проведены многими учеными-экономистами. Большинство исследователей полагают, что финансы и кредит являются самостоятельными экономическими категориями, хотя и имеют нечто общее. Этим общим для финансов и кредита является стоимость. Выделяя в системе товарно-денежных отношений две подсистемы: финансы и кредит, необходимо исходить из функций денег. При выполнении ими функции меры стоимости деньги носят идеальный характер. Деньги в этой функции используются во всех сферах экономической жизни общества - в бухгалтерском учете, в процессе производственного планирования, финансирования, кредитования, анализе хозяйственной деятельности, при образовании инвестиционных и других фондов субъектами хозяйственной деятельности.

При выполнении деньгами функций средства платежа и средства обращения они приобретают реальное содержание, т.е. выступают эквивалентом товарно-материальных ценностей, находящихся в обращении. Финансово-кредитные отношения тем и отличаются от других категорий товарно-денежных отношений (прибыли, цены, издержек и др.), что деньги используются в функции не только меры стоимости, но и средства платежа и обращения. Деньги в этих функциях служат непосредственным носителем товарно-денежных отношений. При этом деньги имеют относительно самостоятельное движение, не зависящее от движения товаров. Государство, воздействуя на движение денежной формы стоимости, тем самым влияет и на движение ее в товарной форме.

Использование финансово-кредитных отношений в хозяйственной практике предполагает их изучение как реального явления. Относительная самостоятельность движения реальных денег осуществляется в форме налогов, сборов, взносов, вкладов, дотаций, трансфертов, инвестиций и т.п. Исходя из реального движения денег в указанных формах, многие ученые экономисты правильно полагают, что финансы представляют собой экономические отношения, возникающие в связи с относительно самостоятельным движением денег с целью формирования и использования централизованных и децентрализованных денежных фондов. На общегосударственном уровне с помощью финансов создаются фонд бюджетных средств и внебюджетные фонды. В организациях образуются фонды накопления, потребления, резервный амортизационный и другие необходимые для предпринимательской деятельности денежные фонды.

Финансы как целостная экономическая категория, обладающая общими свойствами, имеют свою структуру, в которую входят несколько взаимосвязанных звеньев (институтов), для каждого из которых характерны свои особенности. Необходимость их выделения обусловлена многообразием потребностей общества, которые обслуживают финансы, охватывая своим воздействием всю экономику страны и социальную сферу. Совокупность входящих в состав финансов звеньев (институтов) в их взаимосвязи образует финансово-кредитную систему.

Целью работы является рассмотрение реализации финансово-кредитного механизма в строительной отрасли. Для достижения цели, необходимо решить следующие задачи: - рассмотреть теоретические основы и функции финансово-кредитного механизма; - изучить процессы реализации финансово-кредитных отношений в строительстве; - рассмотреть перспективы развития финансово-кредитной политики в области строительства в РФ.Глава 1. Теоретические основы финансово-кредитного механизма. Основные понятия 1.1. Сущность и понятие финансово-кредитного механизма

Финансовый рынок — это сфера функционирования финансово-кредитного механизма.[1]

На практике сложилось понимание финансового рынка как трех взаимосвязанных сегментов:

— рынок ценных бумаг;

— рынок кредитов;

— валютный рынок.

Прежде всего коснемся некоторых теоретических вопросов, связанных с функционированием финансово-кредитного механизма, который является совокупностью форм и методов регулирования свободных товарно-денежных отношений. Такие отношения представляют собой сложнейшую систему, состоящую из многих элементов (подсистем), находящихся во взаимосвязи и обусловливающих друг друга. При этом каждая подсистема, в свою очередь, состоит из элементов (подсистем).

Важнейшее условие эффективного управления системой — выявление и практическое использование общего свойства всех ее элементов. Таким свойством в системе товарно-денежных отношений является стоимость. В качестве подсистем сюда входят система отношений по использованию стоимости в товарной форме (назовем ее, с некоторой условностью, системой товарных отношений) и система отношений в. связи с использованием' стоимости в ее денежной форме (назовем ее системой денежных отношений). В сферу регулирования первой подсистемы входит весь комплекс проблем, связанных с движением товаров при помощи цен от производства до распределения, в сферу второй — регулирование движения денег от эмиссии через распределение и перераспределение до изъятия из обращения. Такой аспект рассмотрения товарно-денежных отношений основан на методологическом положении политэкономии, согласно которому раздвоение продукта на товар и деньги есть закон выражения продукта как товара. Как продукт конкретного и абстрактного труда каждый товар представляет собой единство потребительской стоимости и стоимости. Это единство предопределяет неразрывную связь товарной и денежной форм стоимости. В то же время в сфере обращения, то есть на рынке, имеет место самостоятельное движение товарной и денежной форм стоимости.

В системе денежных отношений целесообразно выделять подсистему финансовых и подсистему кредитных отношений. При этом можно исходить из функций денег, которые, как известно, являются мерой стоимости, средством платежа и средством обращения. При выполнении первой функции они носят идеальный, «счетный» характер. Эта функция наблюдается во всех формах проявления товарно-денежных отношений и используется в процессе калькулирования цен на продукцию и услуги, при определении номинала и курса ценных бумаг, величины процентной ставки, размера дивиденда и налогов, в бухгалтерском учете активных и пассивных операций и т.п. При выполнении других своих функций деньги выступают эквивалентом товарно-материальных ценностей, находящихся в сфере обращения. Это не исключает обращения товаров, денежный эквивалент которых появится впоследствии, или обращения денег, представляющих товары, извлеченные из процесса обращения, или обращения товаров, которые должны появиться на рынке в будущем в течение определенного периода. При этом следует иметь в виду, что нет экономического различия между наличными деньгами и деньгами в их безналичной форме. Различия между ними имеют лишь технический характер.[2]

Отличие финансовых и кредитных отношений от других экономических отношений заключается в том, что деньги используются здесь не только в функции меры стоимости, но и в функции либо средства платежа, либо средства обращения, то есть выступают как реальные деньги. Они служат непосредственным объектом финансовых и кредитных отношений, их материальным носителем. Государство, воздействуя на движение денежной формы стоимости, тем самым влияет и на движение ее в товарной форме, ибо каждая величина стоимости проявляется дважды: как товар, и как деньги. При этом деньги получают самостоятельное движение, не имеющее непосредственной связи с движением товара, но каждый раз они должны быть эквивалентом соответствующей массы стоимости, воплощенной в товарно-материальных ценностях. Эти эквивалентные отношения в практической жизни не всегда могут сохраняться. Отклонения в ту или иную сторону неизбежны, однако превышение объективно необходимых отклонении влечет за собой отрицательные явления в экономике. Недостаток денег замедляет процесс реализации продукции и может превратиться в одну из причин спада производства. Излишек денег влечет за собой инфляцию со всеми сопутствующими негативными последствиями.

На практике все отношения, возникающие при движении и использовании реальных денег, называют финансовыми. Таково определение финансов в широком смысле слова. В методологическом же аспекте различаются две категории — «финансы» и «кредит».[3]

Финансы — экономические отношения, возникающие в связи с относительно безвозвратным движением денег.

Функции финансов:

1) Распределительная;

2) Контрольная;

3) Регулирующая;

4) Стабилизирующая.[4]

Кредит — экономические отношения, обусловленные движением денег на условиях возврата. Возвратность является специфическим свойством, присущим кредиту в отличие от финансов.

Кредит выполняет следующие функции:

1) Аккумуляцию и мобилизацию денежного капитала;

2) Перераспределение денежного капитала;

3) Экономию издержек;

4) Ускорение концентрации и централизации капитала;

5) Регулирование экономики.[5]

Граница между финансовыми и кредитными отношениями весьма подвижна, хотя в каждом конкретном акте движения денег она обозначается достаточно четко. Обладая самостоятельностью, эти отношения функционируют, предполагая и дополняя друг друга. Они настолько тесно взаимосвязаны и взаимообусловлены, что могут быть определены как финансово-кредитные отношения, а формы и методы их использования — как финансово-кредитный механизм.

Финансово-кредитный механизм выступает в качестве составной части единой финансово-кредитной системы, которая охватывает сферу финансово-кредитных отношений (объект финансово-кредитной системы), совокупность финансовых и кредитных органов (субъект финансово-кредитной системы).

Этот механизм обеспечивает возможность воздействия финансово-кредитных учреждений на финансово-кредитные отношения и создает необходимые предпосылки для перераспределения денег через:

— бюджетную систему;

— банковскую систему;

— обращение ценных бумаг;

— обмен национальной валюты на иностранную.

Итак, в самом общем виде финансово-кредитный механизм - совокупность форм и методов использования финансов и кредита для реализации задач социально-экономической политики. Финансово-кредитный механизм создает организационные предпосылки для распределения и перераспределения денежных средств государства и предпринимателей. Он является важнейшим инструментом, с помощью которого государство оказывает регулирующее воздействие на воспроизводственный процесс. В современных условиях финансово-кредитный механизм должен стимулировать развитие рыночных отношений в стране. На макроуровне он является составной частью системы регулирования экономики с помощью финансово-кредитных рычагов. Объектом регулирования выступают финансовые, кредитные ресурсы, инвестиционный процесс. На микроуровне финансово-кредитный механизм выступает как система финансовых и расчетно-кредитных методов управления денежным хозяйством предприятий, включая принятие и исполнение управленческих решений в качестве реакции на регулирующее воздействие государства. При этом все субъекты управления действуют в рамках единого законодательства с обязательным учетом местных условий предпринимательской деятельности.

Сердцевину финансово-кредитной системы и ее механизма составляет соответствующий рынок.

Рынок строительных услуг и реализация финансово-кредитного механизма в данной отрасли будет рассмотрена в следующей главе.[6]

1.2 Особенности финансово-кредитного механизма

Управление финансами осуществляется с помощью финансового механизма, который состоит из двух, подсистем: управляющей и управляемой.

Субъектом управления, т.е. управляющей подсистемой финансового менеджмента, являются финансовая служба и её отделы (департаменты), а также финансовые менеджеры. В качестве основного объекта управления в финансовом менеджменте выступает денежный оборот фирмы, как непрерывный поток денежных выплат и поступления, проходящих через расчетный и другие счета фирмы. Управлять денежным оборотом — значит предвидеть его возможные состояния в ближайшей и отдаленной перспективе, уметь определять объем и интенсивность поступлений и расхода денежных средств, как на ближайшую дату, так и на долгосрочную перспективу.

Финансово-кредитный механизм – это способы использования финансово-кредитных ресурсов, а также форма организации финансов. Принципы функционирования: финансово-хозяйственная самостоятельность, самофинансирование, соблюдение финансовой дисциплины и др., а также наличие правового (законодательные акты), нормативного (акты органов исполнительной власти) и информационного (внутренняя и внешняя экономическая информация) обеспечения. Также финансово-кредитный механизм – это воздействие на экономические отношения, обусловленные взаимными расчетами между субъектами, движением денежных средств, денежным обращением, использованием денег для получения конечного результата.

В финансово-кредитном механизме соединяются в единое целое процессы администрирования и стимулирования.

Финансовый механизм есть инструмент воздействия финансов на хозяйственный процесс, под которым понимается совокупность производственной, инвестиционной и финансовой деятельности хозяйствующего субъекта.

Поэтому финансовый механизм выполняет те же функции, что и финансы. Вместе с тем финансовому механизму, как инструменту воздействия финансов, присущи свои конкретные функции, а именно:

1) Организация финансовых отношений;

2) Управление денежным потоком, движением финансовых ресурсов и соответствующей организацией финансовых отношений.

Содержание первой функции финансового механизма является создание им стройной системы денежных отношений, учитывающей специфику осуществления хозяйственного процесса в той или иной сфере предпринимательства или некоммерческой деятельности.

Действие второй функции финансового механизма выражается через функционирование финансового менеджмента.[7]

Целью финансового механизма является:

- Выработка и применение методов, средств и инструментов для достижения целей деятельности компании, предприятия в целом и отдельных его производственно-хозяйственных звеньев;

- Повышение доходов вкладчиков (акционеров), владельцев (собственников капитала) фирмы;

- Нахождение оптимального соотношения между краткосрочными и долгосрочными целями развития фирмы и принимаемыми решениями в текущем и перспективном финансовом управлении;

- Постановка целей, отвечающая финансовым интересам объекта управления;

- Принятие решения по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками ее финансирования, как внешними, так и внутренними;

- Управление потоком финансовых ресурсов, выраженных в денежных средствах.

Содержание финансовых отношений в значительной степени определяется отраслевой принадлежностью предприятия. Отраслевая специфика влияет на состав и структуру имущества, длительность производственного цикла, особенности кругооборота средств, источники финансирования, состав и структуру финансовых ресурсов, размеры финансовых резервов.

В финансово-кредитной системе выделяют финансово-кредитные инструменты.

Финансово-кредитный инструмент – любой контракт, результатом которого является появление определенной статьи в активах одной стороны контракта и статьи в пассивах другой стороны контракта. Финансовые инструменты – валюта, ценные бумаги и индексы их курсов.

Финансово-кредитными инструментами могут выступать различные внеоборотные и оборотные активы и, кроме того, финансовые, инвестиционные, заемные и другие виды аналогичных ресурсов с учетом их дисконтирования, либо наращения, прибыль, цены, налоги, амортизация, гарантии и др.

При этом к финансовым активам относят:

· Денежные средства;

· Контрактное право получать от другого предприятия денежные средства или любой другой вид финансовых активов;

· Контрактное право обмена финансовыми инструментами с другим предприятием на потенциально выгодных условиях;

· Акции другого предприятия.

К финансовым обязательствам относятся контрактные обязательства:

- Выплатить денежные средства или предоставить какой-то иной вид финансовых активов другому предприятию;

- Обменяться финансовыми инструментами с другим предприятием.

Основные финансовые методы, которые представляют собой способ использования одного или нескольких финансовых инструментов:

· Инвестирование;

· Налогообложение;

· Кредитование;

· Страхование;

· Аренда;

· Лизинг;

· Самофинансирование и финансирование.

Финансово-кредитные механизмы и инструменты являются составной частью как общей финансовой системы государства в целом, так и его отдельных хозяйствующих субъектов.

Сложность финансовой деятельности фирм и предприятий в условиях становления рыночной экономики вызывает необходимость се государственного регулирования, которое осуществляется по следующим направлениям:

· Регулирование финансовых аспектов создания предпринимательских организаций;

· Налоговое регулирование;

· Регулирование порядка амортизации основных средств и нематериальных активов;

· Регулирование денежного обращения и форм расчетов между фирмами и организациями;

· Регулирование валютных операций осуществляемых фирмами;

· Регулирование инвестиционной деятельности фирм;

· Регулирование кредитных операций;

· Регулирование процедур банкротства фирм.

Законодательство, регулирующее финансовую деятельность, включает в себя: законы, указы Президента, постановления Правительства, приказы и распоряжения министерств и ведомств, инструкции, методические указания и др. Современное отечественное финансовое право насчитывает свыше тысячи законодательных и иных нормативных актов. В силу специфики переходного периоду эти акты подвержены частой корректировке, тем не менее, в целом они создают основу государственного регулирования различных аспектов финансовой деятельности.

Финансовая система – форма организации субъектов финансовых отношений, обеспечивающая эффективное распределение и перераспределение совокупного общественного продукта, каждая системная группа которых характеризуется отличительными особенностями формирования и использования денежных фондов на микроуровне; совокупность всех входящих в финансы предприятия звеньев и их взаимосвязи, включая такие ее звенья:

- Бюджет и бюджетная система предприятия;

- Бюджет и бюджетная система филиалов, представительств, других зависимых обществ;

- Внебюджетные целевые фонды;

- Имущественное и личное страхование;

- Кредиты, займы, инвестиции.

Финансовая среда предпринимательства – это комплекс взаимных многосторонних деловых связей предприятия с субъектами и объектами финансовых отношений. Существенную роль в качестве финансово-кредитного механизма играет финансовая политика предприятия (долгосрочная и краткосрочная), представляющая собой форму реализации финансовой философии и финансовой стратегии организации в разрезе отдельных аспектов ее финансовой деятельности. В отличие от финансовой стратегии финансовая политика формируется лишь по отдельным направлениям финансовой деятельности организации, требующим обеспечения наиболее эффективного управления для достижения главной стратегической цели этой деятельности.

В задачи финансовой политики входят – анализ финансово-экономического состояния предприятия, разработка учетной и налоговой политики, выработка кредитной политики предприятия, управление оборотными средствами, кредиторской и дебиторской задолженностью, управление издержками, включая выбор амортизационной политики, выбор дивидендной политики, обеспечение платежеспособности, кредитоспособности, финансовой устойчивости, безубыточности, предотвращение банкротства, обеспечение трудовыми ресурсами.[8]

2.Реализация финансово-кредитного механизма в области строительства 2.1 Финансово-кредитная политика строительной отрасли

В каждой развитой стране с устоявшейся рыночной экономикой жилье и частные земельные участки, занятые этим жильем, являются важнейшим составным элементом национального богатства, а вложения граждан в недвижимость представляют собой едва ли не большую часть, материальных активов семейных хозяйств. Высокий и постоянно растущий уровень жизни населения, повышающиеся требования к качеству жизни, в том числе величине и комфортности жилища, делают жилищное строительство одной из приоритетных отраслей для различных форм финансирования и кредитной деятельности.

В России дела обстоят совершенно иначе. Жизненный уровень и качество жизни людей значительно отстают от показателей развитых стран Западной Европы, Северной Америки и др. Доля строительства в России составляет примерно 3—4% в структуре общенационального объема инвестиций в основной капитал; в абсолютном выражении в 2004 г. этот показатель составил 87,4 млрд. рублей.

В развитых же странах, где жилой фонд несравним с нашим по качеству и количеству, доля жилищного строительство в инвестициях, направляемых в основной капитал, на порядок выше нашей. В среднем по западным странам удельный вес жилищного строительства в общем объеме капиталовложений достигает 30—40%, в США этот показатель составляет около 23%. В абсолютном выражении инвестиции в жилищное строительство могут составлять в разных странах многие сотни миллиардов долларов.

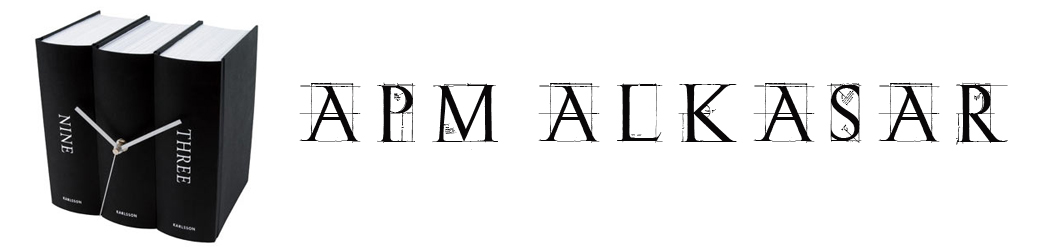

Формы и источники финансирования жилищного строительства могут быть различными, но в западных странах они сводятся к трем основным направлениям. Во-первых, строительство жилья финансируется за счет собственных средств строительных компаний. Во-вторых, финансирование идет по каналам коммерческого кредитования строительных организаций. И, в-третьих, широко используется ипотечное кредитование частных застройщиков и покупателей готового жилья, как на первичном, так и на вторичном рынке. Более того, общий объем финансовых ресурсов жилищного строительства существенно расширяется за счет широкого обращения ипотечных ценных бумаг. На рис. 1.1. наглядно представлены источники финансирования жилищного строительства в зарубежной практике.

Ситуация с финансированием жилищного строительства в России совсем иная и заключается в следующем.

С началом реформ в России резко ухудшилось финансовое состояние строительных предприятий, образовался острый дефицит денежных средств. Ограниченность финансовых ресурсов усугубилась удорожанием кредитов, прогрессирующей инфляцией. В то же время, развитие рыночных отношений привнесло новое в формы и методы финансирования оборотных средств строительных организаций, которые перешли к самостоятельному формированию своей экономической политики, формы реализации которой предопределили следующие особенности экономической среды строительного комплекса:

— продолжающаяся и периодически ускоряющаяся инфляция, а следовательно, постоянное удорожание кредитов, сворачивание долгосрочного кредитования;

— ухудшение платежной дисциплины у заказчиков строительной продукции и потребителей строительных материалов, а в итоге, периодически обостряющиеся кризисы платежеспособности и переход на бартерные формы расчетов;

— продолжение практики бессистемного регулирования хозяйственной деятельности предприятий на государственном и, особенно, региональном уровне, где местные власти широко используют прямое административное давление на строительные организации и предприятия промышленности строительных материалов;

— низкий курс рубля по отношению к твердым валютам и его постоянное обесценение;

— нестабильная налоговая и правовая политики.[9]

Перечисленные особенности постсоветского периода наложили свой отпечаток на деятельность современных строительных организаций, которые до сих пор испытывают дефицит финансовых ресурсов, что, в свою очередь, негативно сказывается на сроках и качестве строительства жилья.

С учетом рассмотренной ситуации целесообразно определить, какими возможностями располагают строительные предприятия при определении источников финансирования своей текущей деятельности в России. Источники финансирования жилищного строительства в России можно представить в следующем виде (рис. 1.2):

Основным и фундаментальным источником финансирования жилищного строительства в мире являются собственные средства строительных компаний. В России же дела обстоят совершенно иначе. Одна из особенностей строительной отрасли — значительная стоимость возводимого объекта — ограничивает возможности строительных организаций в использовании собственного капитала, рост которого происходит, в основном, за счет получаемой чистой прибыли. Небольшой период существования российских строительных фирм, образование большей части которых приходится на середину 90-х годов прошлого столетия, вялотекущий строительный процесс и применение устаревших строительных технологий, не обеспечивающие достаточную норму прибыли, существенный рост цен на строительные материалы, а также смещение ориентиров в спросе в сторону более качественного жилья привели к значительному превышению стоимости возводимых жилых объектов над объемом имеющихся в распоряжении строительных компаний собственных средств. Преимущества использования собственного капитала в строительстве очевидны: ресурсы являются бесплатными, не требуют возврата и дают полную свободу в их распоряжении. Однако, как показывает практика, собственных средств достаточно лишь для возведения фундамента дома. Для существенного роста капитала строительных компаний потребуются годы, а может быть и десятилетия.

В итоге, в условиях постоянного дефицита собственных оборотных средств все более актуальным становится поиск альтернативных источников финансовых ресурсов, в качестве которых выступают привлеченные и заемные средства. Для простоты понимания внешние финансовые ресурсы следует разбить на три вида:

— привлеченные средства инвесторов — юридических лиц;

— привлеченные средства долевых участников (физических или юридических лиц);

— заемные средства финансово-кредитных учреждений.

Учитывая тот факт, что первый вид финансовых ресурсов, в основном, имеет место в крупных городах (в большей мере это относится к Москве и Санкт-Петербургу), т. к. на данном этапе инвесторами выступают крупные столичные холдинги, имеющие в своем распоряжении свободные денежные ресурсы и заинтересованные в их вложении в быстрорастущий рынок недвижимости, а рынок жилья в Москве является лидером по росту цен, не станем вдаваться в подробности функционирования данного источника финансовых ресурсов.

На региональных рынках наиболее распространен второй вид ресурсов, который является основным источником финансирования жилищного строительства — привлеченные средства долевых участников.

В качестве юридических лиц, которые вступают в долевые отношения, преобладают предприятия промышленности строительных материалов. Схема работы проста: по договору о долевом участии промышленные предприятия (например, производящие кирпич или цемент) поставляют на объект стройматериалы, а компании-застройщики в обмен на это предоставляют часть квартир в построенном из данных материалов жилом доме. Несмотря на большую распространенность данной схемы работы, она имеет свои недостатки, присущие всем бартерным схемам расчетов: возможность искажения рыночных цен, необходимость совпадения желаний партнеров, длительные переговоры о спецификации цен и количестве обмениваемых товаров (что может привести к убыткам одной из сторон при быстром изменении конъюнктуры[10]), усложненная процедура контроля качества и рекламаций.

Но наиболее существенными по объему являются финансовые средства физических лиц, вовлекаемые в процессе строительства жилого дома также путем заключения со строительной организацией договора о долевом участии. Среди преимуществ данного источника финансирования жилищного строительства можно выделить следующие:

— пополнение оборотных средств строительных организаций на раннем этапе строительства жилого дома, что, в свою очередь, обеспечивает непрерывность строительного процесса и снижает сроки строительства; — гарантии того, что все квартиры в доме (или их большая часть) будут реализованы; — исключение последующего этапа реализации квартир.

Однако основным недостатком данной схемы является сокращение нормы прибыли строительных компаний, что обусловлено более низкими (чем после сдачи дома) ценами, по которым реализуются квартиры долевым участникам. Кроме того, в ряде случаев использование данной схемы приводит к крайне негативным последствиям: замораживанию строительного объекта. Это возникает в результате финансового просчета и воздействия внешних факторов, таких как резкий скачок цен на стройматериалы и недвижимость.

Финансирование строительства за счет привлечения средств физических лиц через систему долевого участия является наиболее распространенным явлением и обеспечивает значительную часть оборотных средств строительных организаций.

Между тем, надо отметить несовершенство законодательной базы, регулирующей отношения участников долевого строительства. Принятие Федерального закона № 214 от 22.12.2004 «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации», призванного защищать интересы дольщиков, в итоге привело к снижению активности строительных компаний и замораживанию некоторых строительных площадок. Если раньше строительные организации без ограничений привлекали средства физических лиц, то после принятия Закона ситуация существенно изменилась. В статье 3 Закона сказано, что «застройщик вправе привлекать денежные средства участников долевого строительства... после получения в установленном порядке разрешения на строительство...». Так как для получения необходимой разрешительной документации требуется 1—2 года, вышеуказанная статья существенно увеличила сроки строительства и привела к дефициту денежных средств у строительных компаний. Еще одним спорным моментом Закона является статья 14, где говорится, что «при обращении взыскания на предмет залога застройщик и залогодержатели... в полном объеме несут солидарную ответственность по обязательствам застройщика...»[11]. В данном случае под залогодержателями подразумеваются банки, оформившие в залог объекты незавершенного строительства в обеспечение возврата кредита, предоставленного строительной организации. Данная норма может привести к сворачиванию кредитных программ банков по финансированию нового строительства.

Законодатели, оценившие недостатки Закона, подготовили и приняли к нему поправки. Нормы, которые вводят дополнительные механизмы финансирования нового строительства, скажутся положительно. Важным нововведением является определение круга лиц, на которых будет распространяться действие нового закона, а именно: граждане будут являться основной защищаемой категорией. Индивидуальные предприниматели и юридические лица в процессе нового строительства будут действовать на началах предпринимательского риска. Анализ текста законопроекта позволяет сделать вывод, что его принятие позволит частично снять те неблагоприятные моменты, которые сегодня мешают развитию строительной отрасли. Как пример можно привести изменения, которые отменяют солидарную ответственность банков по обязательствам застройщиков перед гражданами.

В свете принятия поправок к закону ситуация на рынке новостроек изменится в сторону стабилизации: в продаже появятся новые объекты, темпы роста цен начнут снижаться до 3—4% в месяц, а затем до 2%. По прогнозам специалистов, рынок новостроек начнет стабилизироваться. По оценкам других специалистов, поправки к 214 ФЗ не решают проблемы с продажей участков для застройки. Как они отмечают, местные власти не готовы предоставлять полную информацию на конкурсы для застройщиков — у них нет соответствующих служб, финансов и ресурсов для сбора полной информации по техническому обеспечению участка. Ситуация на рынке не изменится, пока обязанность информировать застройщиков лежит на местных властях.

Принятие смягчающих поправок к новому законодательству, возможно, скорректирует ситуацию на рынке недвижимости. Вместе с тем, уменьшение темпов роста цен может произойти только в том случае, если застройщикам разрешат открывать продажи до получения всей необходимой документации, как это было раньше. Кризис в сфере строительства вызван не только введением в действие нового закона, цены растут из-за отсутствия предложений, связанных с невозможностью застройщиком открывать продажи до получения всей необходимой документации, а на согласование всего пакета документов уходит от полутора до двух лет. Более того, если нет разрешения на строительство, то банк не дает кредитных ресурсов. В настоящее время есть еще одна существенная проблема на рынке недвижимости — это отсутствие площадок под строительство. Наличие же таковых, к сожалению, не зависит от данного закона.

Вот перечень основных новшеств, которые появились в Законе после внесения в него поправок:

1. Страхование гражданской ответственности Застройщика в пользу дольщика.

2. Использование облигаций, закрепляющих за покупателями права на строящиеся объекты долевого строительства.

3. Если застройщик не ведет рекламной кампании, то он вправе не публиковать проектную декларацию в СМИ и сети Интернет.

4. Оплата цены договора по завершении этапов:

— 25 процентов — после возведения оснований и фундаментов, а также несущих и ограждающих конструкций подземной части здания, если это предусмотрено проектной документацией (нулевой цикл);

— 15 процентов — после возведения несущих и ограждающих конструкций надземной части здания (надземная часть);

— 30 процентов — после монтажа инженерного оборудования, предусмотренного проектной документацией (монтаж инженерного оборудования);

— 30 процентов — после завершения наружных и внутренних отделочных работ, предусмотренных проектной документацией (отделочные работы).

5. При систематическом нарушении дольщиком сроков внесения авансов застройщик вправе расторгнуть договор во внесудебном порядке.

6. Штрафные санкции, а также проценты за пользование денежными средствами дольщиками — физическими лицами снижены вдвое до 1/150 ставки рефинансирования ЦБ РФ.

7. Дольщик лишен права расторжения договора по собственному желанию.

8. Солидарная ответственность банков-кредиторов снята.

9. Действие 214 ФЗ не распространяется на объекты, денежные средства, на строительство которых поступили на банковский счет лица, привлекавшего такие денежные средства до вступления в силу настоящего Федерального закона.

Принятие поправок позволит частично снять те неблагоприятные моменты, которые сегодня мешают развитию строительной отрасли. Основным же негативным моментом, который не затрагивают предлагаемые поправки, остается невозможность привлекать средства долевых участников застройщиком до получения всей необходимой документации. Данный пункт закона, на наш взгляд, существенно ограничивает возможности строительных компаний в привлечении финансовых ресурсов, удлиняет сроки строительства и потенциально снижает объем нового строительства.

Третий вид ресурсов (заемные средства финансово-кредитных учреждений) может вовлекаться в процесс строительства жилья двумя путями:

— прямое кредитование строительных организаций кредитными учреждениями; — ипотечное жилищное кредитование физических лиц с целью строительства или приобретения жилья на первичном, либо вторичном рынках под залог приобретаемой квартиры.

В условиях постоянно растущих цен на жилье, низкого уровня заработной платы людей и отсутствия существенных сбережений все более распространенным источником финансовых ресурсов у физических лиц для покупки жилья через долевое участие, либо на вторичном рынке является ипотечное жилищное кредитование населения, обеспечивающее приток денежных средств в строительную отрасль.

Однако данный вид ресурсов несет в себе и негативные последствия для жилищной отрасли страны. Ипотечное жилищное кредитование населения опосредованно выступает в качестве источника финансирования жилищного строительства, т. е. финансовые ресурсы кредитных организаций, предоставляемые физическим лицам в рамках договора ипотечного кредитования, могут вовлекаться в строительный процесс. Однако наличие потенциального источника финансовых ресурсов еще не является достаточным для того, чтобы строительные организации начали активно возводить жилые дома. Причинами, ограничивающими желание и возможности строительных компаний, могут являться (а в России фактически являются) несовершенство законодательной базы, отсутствие инфраструктуры и коммуникаций на земельных участках, отводимых под строительство жилья, высокие бюрократические барьеры и прочее. При этом ипотечное кредитование населения в большей степени оказывает прямое воздействие на платежеспособный спрос, который увеличивается в разы. В результате в последнее время в нашей стране наблюдается процесс постоянного увеличения спроса (в условиях активного развития программ ипотечного кредитования) и снижения предложения на рынке жилья. Дефицит жилья на первичном рынке приводит к тому, что спрос активно перемещается в сторону вторичного рынка. Следствием этого является дефицит жилья, как на первичном, так и на вторичном рынках, что приводит к опережающему росту цен на жилую недвижимость. В итоге активное развитие ипотечного кредитования без создания полноценных условий строительным компаниям для массового строительства жилья вызывает негативные последствия, а общество все больше отдаляется от решения жилищной проблемы.

В сложившихся на сегодняшний день условиях в жилищной отрасли России первоочередной задачей является создание полноценных условий для массового строительства жилья, стимулирование строительных организаций и предприятий промышленности строительных материалов в увеличении объемов производства и строительства, а также развитие иных (не затрагивающих спрос) источников финансирования строительных организаций.

В этой ситуации увеличивается важность и приоритетность развития взаимоотношений строительных предприятий и кредитных учреждений, аккумулирующих значительные объемы финансовых ресурсов. Прямое кредитование строительства позволит существенно пополнить оборотные средства строительных компаний, что, в свою очередь, в комплексе с созданием благоприятных условий даст толчок к массовому строительству жилья и увеличит его предложение на первичном (а косвенно и на вторичном) рынках.

В настоящее время прямое кредитование строительных организаций финансово-кредитными учреждениями в России почти полностью отсутствует. Основным игроком на данном рынке является Сбербанк, который занимается инвестиционным кредитованием строительных проектов и имеет в своем штате соответствующих специалистов. Кроме него кредитованием строительной отрасли занимаются еще несколько крупных коммерческих банков (в их числе «Промышленно-строительный банк», «Внешторгбанк», «Газпромбанк»). Более часто взаимоотношения кредитных учреждений и строительных организаций сводятся к расчетно-кассовому обслуживанию и краткосрочному кредитованию (до 1 года) в незначительных для строительных компаний объемах (в основном, для покрытия кассовых разрывов).

Между тем, прямое кредитование строительных организаций банками имеет ряд неоспоримых преимуществ, которые существенно повышают его роль и значимость в развитии рынка жилищного строительства. Среди них можно выделить следующие основные плюсы данной схемы:

— снижается зависимость строительных организаций от поступления средств от реализации квартир дольщикам;

— выдерживаются нормативные сроки строительства;

— дается возможность предлагать подрядным организациям и поставщикам строительных материалов выгодные договора с гарантией их безусловной оплаты.

Более того, и это главное — финансирование строительства с использованием кредитных ресурсов банков позволяет строительной организации за счет возможности реализации квартир на более поздней стадии строительства получить дополнительную прибыль благодаря продаже квартир по более высокой цене. По подсчетам Отдела инвестиционного кредитования Центрально-Черноземного банка Сбербанка России, разница в доходности между вариантом финансирования строительства дома за счет равномерной продажи квартир в период строительства и вариантом финансирования строительства за счет привлечения банковского кредита и продажи квартир в конце срока строительства должна составлять не менее 850 рублей за квадратный метр.

Таким образом, обозначились три основных внешних источника финансовых ресурсов, за счет которых финансируется строительство жилья. Каждый из них имеет свои преимущества и недостатки и оказывает непосредственное влияние на строительный процесс в стране. Подводя итоги, отметим следующие моменты:

— фундаментальный источник финансовых ресурсов — собственный капитал строительных компаний — является в российской практике крайне ограниченным и недостаточным для осуществления непрерывного строительного процесса в силу следующих причин: небольшой период существования российских строительных фирм, образование большей части которых приходится на середину 90-х годов прошлого столетия, и вялотекущий строительный процесс, не обеспечивающий достаточную норму прибыли;

— среди трех основных видов привлеченных и заемных ресурсов наиболее распространенным являются средства долевых участников (физических и юридических лиц);

— развитие ипотечного жилищного кредитования населения на данном этапе играет, в большей степени, негативную роль на рынке жилья и отдаляет общество от решения жилищной проблемы, так как стимулирует рост платежеспособного спроса, приводит к его превышению над предложением, вследствие чего существенно растут цены на первичном и вторичном рынках жилья;

— прямое кредитование строительных организаций финансово-кредитными учреждениями в России практически отсутствует, однако, очевидна его существенная роль и большая значимость в развитии рынка жилищного строительства.

2.2 Финансово-кредитный механизм жилищной ипотеки

Финансово-кредитный механизм реализации программы сформирован с целью повышения доступности приобретения жилья для всех категорий граждан, и в первую очередь для лиц, которые способны частично использовать собственные средства или привлекать кредитные ресурсы на строительство или иные формы приобретения частного жилья.

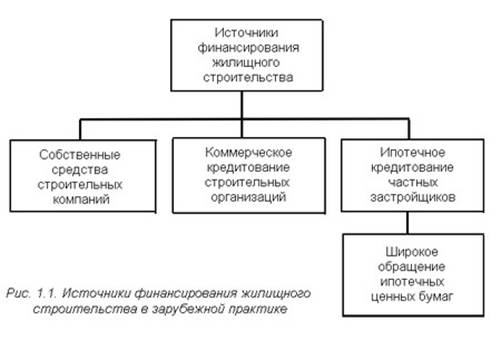

Финансово-кредитный механизм предусматривает комплексное использование для этих целей различных финансовых источников: собственных средств граждан, бюджетных средств (на возвратной и безвозмездной основах), кредитных ресурсов коммерческих банков. Прохождение финансов при покупке и после покупки закладной ФАИК и ЦБ инвесторами предполагает следующую последовательность и взаимосвязь между участниками ипотечного кредитования (рис. 2.1):

Рис 2.1 Схемы взаимодействия участников ипотечного кредитования.

Схемы договорных отношений и финансовых потоков в системе полностью развернутой организации системы ипотечного кредитования (одноуровневой) показаны на рисунках ниже (рис. 2.2, рис. 2.3):

Рис.2.2 Схема реализации договорных отношений с риэлторской компанией

Двухуровневая система, принятая Госстроем России за основу при создании российской системы ипотеки, включает в себя банки и Федеральное ипотечное агентство (ФИА), что обусловлено следующим:

- наличием сильного в финансовом и методологическом плане федерального центра в виде ФИА со своими региональными представительствами дает возможность целенаправленного формирования региональных систем ипотечного жилищного кредитования и работы с субъектами ипотечного рынка в регионах России;

- жилищная политика в России имеет особенности, связанные с необходимостью межрегиональной кооперации (например, программ расселения избыточного населения Севера, программа обеспечения жильем увольняемых в запас военнослужащих и т. п.).

Следует заметить, что такая система не предполагает какого-либо диктата со стороны федерального центра, и лишь способствует разработке соответствующих рекомендаций, оказанию методической помощи и мониторингу развитию системы.

Можно обоснованно предположить, что по мере развития системы ипотеки в регионах будут развиваться (и уже развиваются) собственные региональные ипотечные агентства, как правило, независимые от ФИА, хотя возможны системы, созданные ФИА с участием региональных администраций. При создании региональных ипотечных агентств в качестве обеспечения выпускаемых и размещаемых ценных бумаг могут быть использованы, наряду с закладными, ликвидные местные ресурсы.

Концепция развития системы ипотечного кредитования, принятая в Москве, включает выпуск стартовых распорядительных документов, проведение подготовки по формированию организационной схемы и ее технико-экономическому обоснованию, создание Московского ипотечного агентства, контроль за работой которого на правах учредителя осуществляет Правительство Москвы (рис. 2.4):

Рис 2.4 Этапы кредитования в жилищном строительстве

В основе такой программы лежит классическая схема ипотеки: кредиты выдаются на срок до 10 лет под 10% годовых на сумму, составляющую не более 70% стоимости квартиры.

Практика показала, что наиболее часто встречается ситуация, при которой заемщик предполагает внести первоначальный взнос в виде своей квартиры, в которой он проживает в данное время. При этом возможны три варианта:

1. Старую квартиру можно продать и внести из этой суммы первоначальный взнос. Ее оценивают лицензированные оценщики, оформляется фьючерсная сделка купли-продажи, то есть с отсрочкой выселения, и заемщик живет в ней до дня переезда в новую квартиру. Затем квартира с помощью риэлторской фирмы продается, из вырученных денег банку передается 30% стоимости новой квартиры. Если вырученная сумма больше необходимого первого взноса, то заемщик имеет право распорядиться ею как угодно — либо внести в счет оплаты кредита, либо направить на другие цели.

2. Можно получить краткосрочный кредит для первоначального взноса при покупке новой квартиры под залог уже имеющегося жилья. До истечения срока краткосрочного кредита заемщик может реализовать заложенное старое жилье, рассчитываться по краткосрочному кредиту и использовать остаток вырученных средств для последующего погашения долгосрочного кредита.

3. Можно организовать альтернативную (встречную) сделку. При этом одновременно заключаются два варианта договора купли-продажи — один на продажу старого жилья, другой — на покупку нового с заключением кредитного договора с банком. Однако этот способ трудно осуществить технически, необходимо тщательно подойти к выбору риэлторской фирмы, которая возьмется за такую сделку.

Если, допустим, семья становится неплатежеспособной, и страховая компания не в силах ее защитить, то в этом случае, скорее всего, придется освобождать жилье. Предусмотрено два способа процедуры выселения: добровольный и по решению суда. Если шансов добиться отсрочки платежей при судебном разбирательстве нет, то до суда дело лучше не доводить, так как придется оплачивать судебные издержки.

Прорабатываются вопросы создания так называемого специального резервного фонда, в котором семья, попавшая в форс-мажорные обстоятельства, может купить или арендовать более дешевое жилье по своим средствам. Выплаченные суммы остаются за семьей за вычетом определенной суммы в качестве возмещения услуг банка.

Высвобожденная квартира выставляется на открытые торги. Семья из полученной суммы (30% стоимости новой квартиры внесено в самом начале, часть выплачено позже) покрывает все свои обязательства перед банком, а банк проверяет платежеспособность нового покупателя, новая сделка регистрируется в установленном порядке — цикл ипотечного кредитования повторяется.

Если же вырученных от продажи квартиры денег не хватает на покупку более дешевого жилья, семья может жить в отселенческом фонде по договору найма, но без права его приватизации.

При покупке квартиры с помощью ипотечного кредитования у заемщика возникают дополнительные расходы, которые он также должен заранее планировать. Основные из них следующие:

- оценка покупаемой квартиры у независимого оценщика — около 50 долл. США;

- нотариальное удостоверение договора купли-продажи и ипотеки — 1,5% суммы договора;

- регистрация договора купли-продажи и ипотеки до 3 000 руб.;

- страхование квартиры — 0,75% непогашенной части кредита;

- подбор квартиры риэлтерской фирмой — 2—5% ее стоимости (в зависимости от набора выполняемых услуг и несколько более, например, если фирма организует выкуп старой квартиры заемщика).

В том случае, когда банки, профессионально работающие на рынке ипотечного кредитования, заключают договор о сотрудничестве с риэлторскими фирмами, заемщику, во-первых, помогут подобрать квартиру; во-вторых - сделают это бесплатно.

Расходов по подбору квартиры можно также избежать, договариваясь непосредственно с крупными продавцами жилья, участвующими в ипотечном кредитовании.

На данном этапе развития строительной отрасли все вопросы, связанные с реализацией финансово-кредитного механизма ипотеки в Чувашии, регулируются следующими нормативно-правовыми актами:

1. Земельный кодекс Российской Федерации от 25 октября 2001 г. N 136-ФЗ (с изменениями от 24 июля 2009 г.);

2. Градостроительный кодекс Российской Федерации от 29 декабря 2004 г. N 190-ФЗ (с изменениями от 17 июля 2009 г.);

3. Федеральный закон - Государственная Дума № 123-ФЗ от 22.07.2008 г. Об энергосбережении и о повышении энергетической эффективности и о внесении изменений в отдельные законодательные акты Российской Федерации (изм. от 08.05.2010 г.);

4. Федеральный закон - Государственная Дума № 261-ФЗ от 23.11.2009 г. О мерах по развитию контроля за исполнением (расторжением) государственных контрактов;

5. Постановление Кабинета Министров Чувашской Республики от 21 июня 2007 г. N 150 "Об утверждении Правил расходования кредитных средств, предоставляемых Международной финансовой корпорацией, обязательства по возврату которых обеспечиваются государственной гарантией Чувашской Республики, привлекаемых для финансирования строительства объектов республиканской целевой программы "Модернизация и развитие автомобильных дорог в Чувашской Республике на 2006-2010 годы с прогнозом до 2025 года";

6. Постановление Кабинета Министров Чувашской Республики от 13 ноября 2006 г. N 285 "О подпрограмме "Развитие ипотечного жилищного кредитования в Чувашской Республике" Республиканской комплексной программы государственной поддержки строительства жилья в Чувашской Республике на 2006-2010 годы".

Глава 3. Перспективы развития кредитования строительной отрасли и перспективы строительной отрасли России в целом

О поддержке строительной отрасли говорят каждый день, причем с самых высоких трибун. Между тем пока никакой реальной помощи строительные организации не получили. Заморожены стройки, а вместе с ними мечты россиян о новом жилье. За последние годы мы привыкли к росту объемов строительства жилья. Причем в 80% - за счет граждан. Поощрялось кредитование. Государство давало деньги на жилье военным, сотрудникам других силовых структур, на программу "Молодая семья". С принятием 214-го закона, который поставил в равные условия и застройщика, и дольщика, начала складываться хорошая модель покупки жилья. Каждый гражданин, мог заключить договор долевого участия, в обязательном порядке его регистрировал. Таким образом, исключалась многократная продажа квартиры, как это было раньше. Банки заметили, что бизнес интересный, оборот денег быстрый, без особых проблем давали кредиты даже маленьким строительным компаниям. По инициативе президента были снижены процентные ставки, удлинен срок возврата кредита, начался серьезный прорыв в стройке. Это - с одной стороны. Но с другой - на рынке появились случайные строительные компании. Результат - целая армия обманутых дольщиков.

Мировой кризис не обошел Россию стороной. Он коснулся всей экономики страны, в том числе и строительного комплекса. Оборвалась связь с банками. Банкиры в момент приняли решение не давать кредиты. Потенциальные дольщики получили рекомендацию ждать падения цен. В результате рынок встал. По инерции еще катилась продажа, но все, кто внимательно занимается маркетингом, поняли, что выхода из ситуации не видно.

Крупные компании, которые строят в год под миллион квадратных метров, брали до кризиса кредиты и за пределами России, заключали там инвестиционные контракты. Положение резко изменилось, запад потребовал срочного возврата денег, причем порой и по повышенным кредитным ставкам.

Сейчас же, по данным первого квартала 2010 года, объем вложений в российскую недвижимость увеличился на 69 процентов по отношению к аналогичному периоду 2009 года и достиг 813 миллионов долларов.

Рыночная активность в данный момент характеризуется преобладанием российских инвесторов (85 процентов от общего объема инвестиций). Эксперты отмечают, что сделки с участием иностранных инвесторов пока редки, хотя их интерес к российскому рынку коммерческой недвижимости в последнее время заметно вырос.

Девелоперы и инвесторы снова начали проявлять активность в региональных городах. Подобная переориентация с московского рынка наблюдается впервые со второй половины 2008 года. Наибольшим спросом пользовался сегмент жилой недвижимости – 69 процентов от объема сделок первого квартала. При этом большинство приобретений осуществляло государство для дальнейшего использования в качестве социального жилья.

По данным компании Jones Lang LaSalle, из-за снижающихся доходностей и стабильности арендных ставок возвращается интерес инвесторов к проектам, которые находятся на стадии строительства. Сделки со строящимися объектами составили 65 процентов от общего объема квартала по сравнению с 15 процентами в 2009 году.

Сегодня все строительные компании работают по тому же алгоритму, как и в докризисное время. Так, разрешение на строительство получается стойко за два с половиной года и для его получения требуются большие материальные вложения. Строительные компании платят за лимиты на электроэнергию, газ, материалы. Ожидание экспертизы на отдельные проекты длиться по 1,5 года. Кризис показал, что это условия чрезвычайной ситуации. Должны быть другие решения. Необходимо предложить Госдуме принять дополнения в Градостроительный кодекс и Земельный кодекс: разрешения на строительство выдавать не в течение двух с половиной лет, а менее одного года. Необходимо определиться с землей и ее стоимостью. Надо решить вопрос по получению лимитов на электроэнергию. То же касается лимитов на газ, воду. Нужно вводить мораторий на стоимость материалов. Все это снизит цену стоимости квадратного метра жилья. Цена по стране станет реальной - 30 тысяч рублей за метр готового жилья. А в некоторых регионах, возможно, она станет еще меньше.

На время кризиса надо освободить застройщиков, особенно девелоперские компании от платы за землю, уплаты налогов хотя бы на два-три года. Необходимо принять ряд поправок к законам, чтобы сегодня заработала ипотека. Можно запустить негосударственную экспертизу. Собрать специалистов и выдать им право на проведение экспертизы, к примеру, зданий до 10-12 этажей с обязательной страховкой своего заключения. Госэкспертиза сегодня - монополист. Предлагаемый комплекс мер серьезно оживил бы строительный рынок.

Нынешний кризис возможно поможет развитию саморегулирования. Сейчас образовалось огромное количество строительных организаций (300 тысяч), из которых двадцать-тридцать процентов работают, остальные фирмы-однодневки. В результате под большим вопросом оказалась безопасность жилья. Первая задача, которая стоит перед саморегулированием, очистить отрасль от случайных людей.

Мировой опыт показывает, что саморегулирование бизнеса в ряде случаев может быть эффективной альтернативой государственному вмешательству в экономику, обеспечивая снижение государственных расходов на регулирование, большую гибкость и больший учет интересов участников рынка. С другой стороны, организации саморегулирования могут существенно ограничивать конкуренцию, создавая барьеры входа на рынок и игнорируя интересы аутсайдеров. Поэтому использование института саморегулирования как альтернативного государственному регулированию способа преодоления провалов рынка требует определения условий, при которых развитие саморегулирования возможно и оправдано с точки зрения интересов участников рынка и общественных интересов.

Так же в перспективах развития строительной отрасли необходимо отметить, что в настоящее время меняются правовые основы работы строительных организаций в России - нынешние СНИПы станут основой для строительных правил: часть из них станут обязательными в связи с включением в список стандартов и сводов правил, утверждаемый Правительством РФ, другие - будут применяться на добровольной основе.[12]

Но "есть опасность, что эти правила также будут устаревшими и не учитывающими современные технические решения, которые применяют передовые строительные компании, прежде всего иностранные, работающие в России". "В то же время мы надеемся, что эти правила будут актуализированы к 2012 году, как это предусмотрено соответствующим техническим регламентом, - сказала Кислицына. - И среди изменений, которые можно будет вносить в эти правила, как раз могут быть нормы, давно принятые в Европе, и используемые в российском строительстве".

По словам эксперта, "многое будет зависеть не только от самих правил, сколько от их толкования и применения в реальной жизни".

Заключение

Экономический кризис в России затронул многие сферы деятельности, но строительную индустрию особо. Большинство объектов, строившихся или ремонтировавшихся за счет коммерческих источников финансирования из-за отсутствия денег просто вынуждены были остановиться и в лучшем случае законсервироваться. Но строительство полностью не остановилось, государственный и муниципальные бюджеты хоть и в меньшем масштабе, чем ранее, но все продолжают выделять лимиты на строительство и ремонт. В связи с этим подрядные организации ранее работавшие только с коммерческими деньгами обратили свои взоры на государственные и муниципальные объекты, ведь выживать как-то надо.

Привыкшие практически к полному отсутствию серьезного контроля за расходованием денежных средств на производство строительно-монтажных работ со стороны коммерческих заказчиков подрядчики были неприятно удивлены достаточно жестким упорядоченным контролем со стороны государственных и муниципальных заказчиков. Для многих стало открытием, что перед началом работы необходимо составлять настоящую реальную смету с указанием стоимостей материалов, работ, эксплуатации машин и механизмов и что еще более неожиданное в соответствии с этой сметой и осуществляется финансирование всех работ.

В строительной отрасли продолжает расти потребность в привлеченном капитале, но из-за низких стандартов планирования и управления в отрасли деньги в нее поступают медленно. Анализируя область инвестирования в строительство в России можно обнаружить, что Всемирный банк, к примеру, пока не дал ни одного кредита российской компании, работающей в сфере недвижимости, в то время как предприятиям розничной торговли, пищевой промышленности, транспорта таких кредитов выдается много. И одна из основных причин этого - «мутность» данной сферы бизнеса, низкое качество планирования, над повышением которого нужно работать.

Для привлечения капитала инвестиционно-строительным компаниям необходимо тесно сотрудничать с банками и быть готовыми предложить различные варианты совместной работы - от простого кредитования до соинвестирования. Это помогло бы в привлечении значительных сумм на долгие сроки для расширения строительной деятельности. Стоит также отметить, что крупной строительной компании нужно очень внимательно относиться к формированию портфеля своих проектов и трезво оценивать все рыночные и законодательные риски, связанные с их реализацией. Иногда лучше отказаться от финансирования крупного и привлекательного с точки зрения рентабельности проекта, если есть вероятность неудачи, и сделать выбор в пользу показателя финансовой устойчивости.

В заключение, хотелось бы сказать, что на данном этапе экономического развития существует необходимость в совершенствовании финансово-кредитных механизмов и их реализации в строительной отрасли для возможности большего и стабильного привлечения средств и кредитных ресурсов. Радикальная модернизация, и не только финансово-кредитных механизмов, но и юридического сегмента и др., позволила бы вывести строительную отрасль на новый уровень, сделать эту “мутную” сферу бизнеса более “чистой”, увеличить долю “белых сделок”. И если после принятых мер по улучшению, строительная отрасль станет по-настоящему “мощной” в экономическом плане, то вполне возможно в обозримом будущем стройиндустрия станет тем самым локомотивом, который вытащит российскую экономику из финансового тупика.

Список использованной литературы

строительство финансовое кредитное ипотека

1. Александров В.Т. Ценообразование в строительстве: Учебное пособие / Александров В.Т., Касьяненко Т.Г.. - СПб.: Питер, 2000. - 255 с.: ил.. - (Краткий курс )

2. Ильин В. Н. Сметное ценообразование и нормирование в строительстве / Ильин В.Н., Плотников А.Н.- 2-е издание, переработанное.- Москва, 2008.- 288 с.

3. Комаровский П.Е. Сметное нормирование и ценообразование строительных работ / Комаровский П.Е.. - Москва: Финансы и статистика, 1989. - 300 с..

4. Костюченко В.В. Организация оплаты труда и сметное дело в строительстве : [учебное пособие для вузов] / Костюченко В.В., Крюков К.М., Кожухар В.М.. - Изд. 2-е, доп. и прераб.. - Ростов-на-Дону: Феникс, 2005. - 251 с. : ил.. - (Строительство )

5. Литовских А.М., Шевченко И.К. Финансы, денежное обращение и кредит - Учебное пособие. Таганрог: Изд-во ТРТУ, 2003. – 57 с.

6. Основы ценообразования и сметного дела в строительстве : [учебник для вузов по специальностям 290300 "Промышленное и гражданское строительство" направления 653500 "Строительство"] / Ермолаев Е.Е., Шумейко Н.М., Сборщиков С.Б., Березин В.П. - Москва : Издательство АСВ, 2006. - 136 с. : табл.

7. Попова Е.Н. Проектно-сметное дело : [учебное пособие] / Попова Е.Н. . - Изд. 2-е. - Ростов-на-Дону: Феникс, 2004. - 287 с. : табл.. - (Среднее профессиональное образование : учебники, учебные пособия )

8. Саляева О.Г., Саляев Е.В. “Финансово-кредитные механизмы и инструменты в определении стоимости предприятия”, статья - Аудит и финансовый анализ .- 2008 .- № 1 .- С. 102-106 .- ISSN 0236-2988

9. Синянский И.А. Проектно-сметное дело: [учебник]/Синянский И.А., Манешина Н.И.. - Москва: Academia, 2005. - 443 с.: ил., табл.. - (Среднее профессиональное образование. Строительство и архитектура)

10. Толмачев Е.А., Монахов Б.Е. Экономика строительства. Учебное пособие — Москва: Юриспруденция, 2003.- 224 с.

11. Фисун В.А. Экономика строительства. — Москва: РГОТУПС, 2002. — 232 с.

12. Федеральный закон от 30 декабря 2004 г. № 214-ФЗ “Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации” (по состоянию на 01.08.2009 в ред. фз №11-ФЗот 18.07.2006; №160-ФЗ от 16.10.2006; №160-ФЗ от 23.07.2008; №147-ФЗ от 17.07.2009)

13. Ценообразование в строительстве : учебно-методическое пособие для студентов строительных специальностей / Голубова О.С., Щуровская Т.В., Корбан Л.К., Винокурова Н.Е., кол. авт. Белорусский национальный технический университет, Кафедра "Экономика строительства". - Минск : БНТУ, 2007. - 237 с.

14. Шундулиди А.И., Нагибина Н.В. Экономика отрасли (строительства). Учебное пособие — Кемерово: КузГТУ, 2006.- 119 с.

15. http://ru.wikipedia.org/wiki/Финансы

[1] Шундулиди А.И., Нагибина Н.В. Экономика отрасли (строительства). Учебное пособие — Кемерово: КузГТУ, 2006.- 119 с.

[2] Шундулиди А. И., Нагибина Н. В. Экономика отрасли (строительства). Учебное пособие — Кемерово: КузГТУ, 2006.- 119 с.

[3] Фисун В.А. Экономика строительства. — Москва: РГОТУПС, 2002. — 232 с.

[4] http://ru.wikipedia.org/wiki/Финансы. - функции финансов

[5] Литовских А.М., Шевченко И.К. Финансы, денежное обращение и кредит Учебное пособие. Таганрог: Изд-во ТРТУ, 2003. - 57 с.

[6]Александров В.Т. Ценообразование в строительстве: Учебное пособие / Александров В.Т., Касьяненко Т.Г.. - СПб.: Питер, 2000. - 255 с.: ил.. - (Краткий курс )

[7] Финансовый менеджмент – это система рационального управления процессами финансирования хозяйственной деятельности предпринимательской организации. В процессе функционирования финансовый менеджмент опирается на финансовый механизм.

[8] Саляева О.Г., Саляев Е.В. “Финансово-кредитные механизмы и инструменты в определении стоимости предприятия”, статья - Аудит и финансовый анализ .- 2008 .- № 1 .- С. 102-106 .- ISSN 0236-2988

[9] Александров В.Т. Ценообразование в строительстве: Учебное пособие / Александров В.Т., Касьяненко Т.Г.. - СПб.: Питер, 2000. - 255 с.: ил.. - (Краткий курс )

[10] Конъюнктура - это совокупность признаков, которые характеризуют конкретный рынок в конкретный отрезок времени или период, среди которых самые главные - это спрос, предложение и цены.

[11] Фисун В.А. Экономика строительства. — Москва: РГОТУПС, 2002. — 232 с.

[12] Советник петербургского представительства компании DLA PIPER Светлана Кислицына на заседании круглого стола, проводившегося Комитетом по девелопменту Гильдии управляющих девелоперов России 31 марта 2010 г. в Санкт-Петербурге