Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Отчет по практике: Таможенный контроль

Отчет по практике: Таможенный контроль

Введение

Внешнеэкономическая деятельность является наиболее сложной составной частью функционирования ряда организаций. Валютный, таможенный, внутрихозяйственный и аудиторский контроль должны способствовать предотвращению нарушений и ошибок со стороны участников внешнеэкономических сделок в связи с чем, вопросы бухгалтерского учета и аудита внешнеэкономической деятельности весьма актуальны.

В настоящее время аудиторские проверки должны быть направлены не только на подтверждение достоверности отчетности организаций, занимающихся внешнеэкономической деятельностью, но и на глубокий анализ их деятельности. Значение и роль аудита внешнеэкономических операций будет возрастать по мере увеличения их объема.

Высокий уровень взаимозависимости экономики разных стран, ускорение обмена товарами, капиталами, информацией расширяет торговые и другие формы внешнеэкономических связей. И, конечно же, ни одна национальная экономика практически не может быть эффективной без активного участия в мировых хозяйственных процессах. Участие во внешнеэкономической деятельности становится важной стратегической задачей любого государства. На степень и характер развития внешнеэкономической деятельности конкретной страны влияют общее положение дел в ее экономике, наличие финансовых средств и конкурентоспособных экспортных ресурсов, а также целесообразности и эффективность направления этих ресурсов на внешние рынки.

К современным формам внешнеэкономической деятельности относятся международная торговля товарами и услугами; международные кооперационные связи в области производства; движение капиталов и иностранных инвестиций; обмен в области науки и техники; валютно-финансовые и кредитные отношения, заключающиеся в перемещении капитала в форме займов, кредитов, инвестиций.

Во время прохождения производственной практики я ознакомилась:

1. со структурой Департамента таможенного контроля по городу Алматы;

2. с анализом текущего состояния поступлений таможенных платежей и налогов в бюджет, изменением доли таможенных платежей и налогов к налоговым поступлениям, доходной части бюджета региона;

3. с методами определения таможенной стоимости ввозимых товаров

4. с информационными технологиями, применяемыми таможенными органами Республики Казахстан

5. с правильным заполнением таможенных деклараций

6. с кодексом таможенного контроля РК и правовыми актами

7. с бухгалтерским учетом в бюджетной организации.

8. с правовой базой таможенного союза

В настоящее время нормативные документы, составляющие правовую основу торгово-экономического взаимодействия претерпели актуальные изменения, связанные с началом функционирования единого Таможенного союза трех государств – Казахстана, Белоруссии и России.

Правовой основой формирования таможенного союза государств-членов ЕврАзЭС и правовой базы таможенного союза государств-членов в рамках ЕврАзЭС является Решения Глав государств Беларуси, Казахстана и России принятые на заседании Межгосударственного Совета ЕврАзЭС 16 августа 2006 года в г. Сочи и 6 октября 2007 года в г. Душанбе.

К сведению, в настоящее время подписан 51 документ по формированию правовой базы таможенного союза, в том числе 31 международный договор, из которых 13 договоров ратифицированы Сторонами, 6 из них вступили в силу.

Хотела бы особо подчеркнуть, что на восьмом и девятом заседании Комиссии таможенного союза, состоявшихся 25 сентября и 21 октября 2009 года в г. Алматы и Москва, утверждены Планы по переносу согласованных видов государственного контроля на белорусско-российской и казахстанско-российской границах.

1. Бухгалтерский учет

1.1 Структура бухгалтерии и организации учета хозяйствующего субъекта

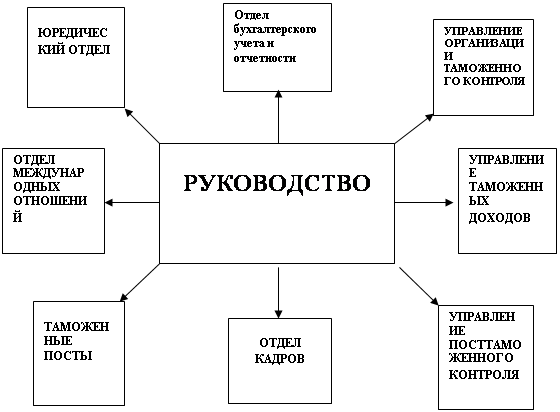

Производственную практику я проходила в отделе управление организации таможенного контроля и в отделе бухгалтерского учета и отчетности.

В отделе Управление организации таможенного контроля Департамента осуществляется организация таможенного оформления и таможенный контроль за товарами и транспортными средствами, перемещаемыми через таможенную границу Республики Казахстан, обеспечения исполнения разрешительного порядка перемещения товаров и транспортных средств через границу Республики Казахстан; таможенный контроль в отношении объектов интеллектуальной собственности, согласно реестра объектов интеллектуальной собственности; организация таможенного контроля предварительных операций, транзита товаров и транспортных средств, пересекающих таможенную границу Республика Казахстан, осуществление контроля за товарами и транспортными средствами, перемещаемыми в отсутствии с Таможенной конвенцией о международной перевозке грузов с применением книжки МДП Конвенция МДП; осуществление контроля за фактическим вывозом товаров и транспортных средств с таможенной территории Республики Казахстан; координация работы по таможенному сопровождению товаров и транспортных средств; контроль за помещением товаров в установленные таможенным законодательством места временного хранения, склады временного хранения, склады получателей и за соблюдением сроков хранения; осуществление контроля за правильностью применения таможенных режимов и их завершения; организация контроля за деятельностью лицензиатов по соблюдению ими лицензионных требований в соответствии с таможенным законодательством Республики Казахстан; рассмотрение заявлений и выдача решений о признании местами временного хранения специально выделенных и обустроенных помещений, открытых площадок, а также приостановление их действий и отзыв; проведение мероприятий и выдача заключения на соответствие квалификационным требованиям, установленным таможенным законодательством Республики Казахстан в отношении таможенных брокеров, при учреждении таможенных и свободных складов, магазинов беспошлинной торговли, складов временного хранения, а также мест временного хранения, таможенных перевозчиков; осуществление контроля за применением подразделениями таможенных органов Республики Казахстан, дислоцирующимися пунктом пропуска, форм таможенного контроля в отношении товаров и транспортных средств перемещаемых через таможенную границу Республики Казахстан физическими лицами; планирование, обеспечение и применение таможенными органами технических средств таможенного контроля и необходимых средств индивидуальной защиты; осуществление радиационного контроля при перемещении через государственную границу товаров, транспортных средств и физических лиц.

Функции отдела Бухгалтерского учета и отчетности:

1. Проверка и прием табеля учета рабочего времени;

2. Начисление заработной платы и временных пособий по листам нетрудоспособности и других выплат штатным и внештатным сотрудникам;

3. Начисление, удержание, перечисление социального и подоходного налога;

4. Составление списков на зачисление денежных выплат сотрудникам на платежные карточки Народного банка;

5. Подготовка платежных поручений на перечисления денежных средств по вышеперечисленным пунктам;

6. Составление мемориального ордера №5;

7. Ежеквартальное предоставление отчетов в налоговую инспекцию;

8. Ежемесячное составление и предоставление в Статистическое управление отчетов по труду, о размерах заработной платы работников по отдельным должностям;

9. Ведение аналитического и синтетического учета балансовых счетов;

10. Проведение инвентаризации, составление годового отчета о движении активов;

11. Проверка кассовых отчетов и составление ордеров ЖО-1 и ведомости

12. Осуществление контроля правильности начисления заработной платы,», составление мемориа, обеспечивает сохранность бухгалтерских документов; ведение учета доверенностей на получение материальных ценностей, оказанных услуг;

13. Осуществление государственных закупок;

14. Хранение и распределение хозяйственных принадлежностей и канцелярских товаров, обслуживание и оснащение административных зданий и других объектов ДТК;

15. Обеспечение бесперебойной работы автотранспорта;

16. Обеспечение форменной одеждой, учета движения материальных ценностей по складу, оформление документов на отпуск материальных ценностей, распределение материально-технические средства, поступающих на склады.

Управление посттаможенного контроля осуществляет контроль за правомерностью и обоснованностью предоставления освобождения от уплаты таможенных платежей и налогов, контроль за предоставлением льгот по таможенным платежам, в том числе в неторговом обороте, проведение проверок участников ВЭД за соблюдением условий и требований таможенных режимов, ограничение использования условно выпущенных товаров, проведение проверок внешнеэкономической, финансово-экономической и иной деятельности лиц, контроль за деятельностью которых возможен на таможенный орган. Осуществление документальных внешнеторговых операций, введение мониторинга товаров, перемещаемых через таможенную границу РК, контроль за классификацией товаров в соответствии с ТН ВЭД и правильности определения страны происхождения товаров, ввозимых на таможенную территорию РК после завершения основного таможенного оформления, принятие мер по взысканию сумм задолженностей по уплате таможенных платежей и налогов, введение базы данных Департамента до начисленных и взысканных таможенных платежей и налогов, предоставление справок о неимении задолженности.

Таможенными постами Департамента осуществляется таможенное оформление и таможенный контроль товаров и транспортных средств, перемещаемых физическими и юридическими лицами с использованием грузовой таможенной декларации:

1 Таможенный пост «Жетысу»;

2 Таможенный пост «Энергетический»;

3 Таможенный пост «Алматы-ЦТО»;

4 Таможенный пост свободной экономической зоны «Парк информационных технологий;

На отдел международных отношений возложено осуществление протокольного обеспечения официальных иностранных делегаций, обращающихся в Департамент и встреч, проводимых в аэропортах; осуществление работы по подготовке и проведению мероприятий по сотрудничеству с международными организациями, компетентными органами стран дальнего и ближнего зарубежья, имеющих отношение к таможенному делу; выполнение международных обязательств РК, а также осуществление в пределах своей компетенции сотрудничество с таможенными и иными компетентными органами иностранных государств, международными организациями по вопросам таможенного дела, подготовка предложений по организации подготовки, переподготовки и повышения квалификаций должностных лиц Департамента.

Юридический отдел обеспечивает своевременное и объективное рассмотрение жалоб на решения, неправомерные действия или бездействия таможенных органов РК и их должностных лиц, проведение информационно-разъяснительной работы в сфере таможенного дела, участие и преставление в пределах своей компетенции позиций и интересов Департамента во взаимодействии с таможенными, государственными органами РК и участниками внешнеэкономической деятельности, разработку предложений по совершенствованию законодательства РК в сфере таможенного дела, кодификацию и систематизацию таможенного законодательства, организацию и проведение правового всеобуча в Департаменте.

1.2 Учет денежных средств организации и краткосрочной дебиторской задолженности

таможенный декларация союз ввозимый

Я проходила практику в Департаменте таможенного контроля. Это организация является бюджетной и кассовых операций в ней нет. Но каждое предприятие обязанно иметь кассу для хранения приема выдачи денежных средств.

Все кассовые операции осуществляет кассир, который является матьериально ответственным лицом, с которым после ознакомления с порядком ведения кассовых операций заключается договор о его полной материальной ответствености. Прием денежных средств в кассу оформляется приходным кассовым ордером.

Кассовый ордер – это письменный приказ предпрития кассиру совершить операцию, указанную в ордере.

Физическому или юридическому лицу, вносимому деньги выдают квитанцию. Выдачу денег оформляют расходныи кассовым ордером или платежными ведомостями, счетами, заявлениями на выдачу, подписанными руководителем, главным бухгалтером, кассиром. Если на прилагаемых к прилагаемым к РКО документам имеется разрешительная подпись руководителя, то подписывать ордера руководителю не обязательно.

При выдаче денег отдельному лицу кассир требует предъявления паспорта или удостоверения личности. В РКО сумма указывается прописью а тиыны – цифрами. Выплата зарплаты, пособий по временной нетрудоспособности, премий осцществяется по платежной ведомости, на тиутльном листе которой ставится разрешительная и главного бухгалтера с указанием выдачи деген и общей суммы прописью.

Деньги, поступившиве в кассу оформляются приходным кассовым ордером, который подписывается главным бухгалтером и кассиро.

Выписанные РКО и ПКО регистрируется в журнале регистрации ПКО и РКО, где указывают дату, назначения поступивших или израсходованных денег, номер ПКО и номер РКО, сумму.

Подчистки, помарки и исправления, даже оговоренные, в кассовые ордерах не допускается. Исправления в обозначении суммы денег не допускаются. Если это будет сделано, то РКО или ПКО с исправленной суммой считается НЕДЕЙСТВИТЕЛЬНЫМ!

В конце рабочего дня кассир отчитывается перед главным бухгалтером в полученном авансе и в деньгах, принятых приходным документом, и сдать остаток наличных денег и кассовые документы под расписку в книге учета принятых и выданных кассиром денег. Учет кассовых операций ведется в кассовой книге, которая должна быть пронумерована и прошнурована, скреплена печатью заверенная руководителем и главным бухгалтером

Каждый лист кассовой книги состоит из двух частей. Одну заполняют как 1-й экземпляр, остающиеся в книге, а вторую заполняют через копирку как отчет кассира. Кассовые отчеты при назначенном объеме составляются 1 раз в 35 дней. Исправления заверяются подписями кассира и главного бухгалтера. Учетным регистром является журнал – ордер №1, ведомость к журналу – ордеру №1.

По учету денежных средств в кассе ведутся бухгалтерские записи:

Дт 1010 Кт 1030-полученные в кассу с расчетного счета суммы;

Дт 1010 Кт 1210 – получена выручка от заказчиков и покупателей;

Дт 1010 Кт 1251 – сдана в кассу неиспользованная подочетная сумма;

Инвентаризация денежных средств в кассе

– инвентаризация кассы проводится в виде подсчета фактического наличия денежных знаков и других ценностей в кассе, и осуществляется с учетом наличных денег, ценных бумаг и денежных документов. Инвентаризация денежных средств в пути осуществляется методом сверки сумм на субсчетах бухгалтерского учета с данными квитанций банковских учреждений, почтовых отделений, копий сопроводительных ведомостей на сдачу выручки инкассаторам банка и т.п. Инвентаризация денежных средств, находящихся в банках на текущих, расчетных и валютных счетах осуществляется методом сверки остатков, числящихся на счетах в бухгалтерии с остатками по банковским выпискам. При инвентаризации финансовых вложений проверяют фактические затраты в ценные бумаги и уставные капиталы других организации, а также предоставленные другим организациям займы. При проверке фактического наличия ценных бумаг устанавливается:

– правильность оформления ценных бумаг;

– реальность стоимости учтенных на балансе ценных бумаг;

сохранность ценных бумаг;

– своевременность и полнота отражения в бухгалтерском учете полученных доходов по ценным бумагам. При хранении ценных бумаг в организации их инвентаризация проводится одновременно с инвентаризацией денежных средств в кассе. Инвентаризация ценных бумаг проводится по отдельным эмитентам с указанием в акте названия, серии, номера, номинальной и фактической стоимости, сроков гашения и общей суммы. Реквизиты каждой ценной бумаги сопоставляются с данными описей, хранящихся в бухгалтерии организации. Инвентаризация ценных бумаг, сданных на хранение в специальные организации, заключается в сверке остатков сумм, числящихся на соответствующих счетах бухгалтерского учета организации, с данными выписок этих специальных организаций. Финансовые вложения в уставные капиталы других организаций, а также займы, предоставляемые другим организациям, при инвентаризации должны быть подтверждены документами.

Предприятия могут открывать в банках расчетные и текущие счета

Расчетный счет является основным счетом предприятия, через который проводятся все денежные операции без ограничения их перечня.

Текущие счета открываются для обособленных операций. К текущим счетам относятся: валютные счета, ссудные счета, счета по операциям со средствами целевого назначения и т.п.

Для открытия расчетного счета предприятие предоставляет в банк следующие документы:

· заявление на открытие счета

· решение учредителя о создании предприятия

· уставные документы

· свидетельство о регистрации предприятия

· справка налоговой инспекции о постановке на налоговый учет

· карточка с образцами подписи и оттиском печати

· копию удостоверения личности, РНН и СИК

Между банком и предприятием заключается договор на расчетно-кассовое обслуживание, в котором, кроме правовых норм, оговариваются тарифы – стоимость банковских услуг.

Объявление на взнос наличными выписывается при взносе наличных денег на расчетный счет. В подтверждение о получении денег банк выдает вносящему лицу квитанцию, которая служит оправдательным документом.

Подчистки и исправления в расчетных документах не допускаются.

Для учета операций по расчетному счету применяется активный счет 1030 «Расчетный счет», по дебету которого отражается поступление денежных средств, а по кредиту – их списание. Дебетовое сальдо по счету 1030 на каждую дату должно соответствовать остатку денег на расчетном счете.

Формирование государственного реестра ККМ

Уполномоченный орган ведет государственный реестр контрольно-кассовых машин путем включения моделей контрольно-кассовых машин в государственный реестр. Рассмотрение вопросов о включении модели контрольно-кассовой машины в государственный реестр осуществляется на основании налогового заявления заинтересованного лица. К налоговому заявлению прилагаются эталонный образец модели контрольно-кассовой машины и следующие материалы, характеризующие технические, функциональные и эксплуатационные характеристики модели контрольно-кассовой машины:

· паспорт завода-изготовителя;

· техническая документация завода-изготовителя;

· образцы формируемых чеков и отчетов, распечатанных как заводом-изготовителем, так и заявителем с контрольно-кассовой машины в фискальном и нефискальном режимах;

· руководство по эксплуатации контрольно-кассовой машины на бумажном и электронном носителях;

· руководство для должностного лица налогового органа на бумажном и электронном носителях, содержащее подробное описание действий должностного лица налогового органа при установке фискального режима, перерегистрации контрольно-кассовой машины, снятии фискальных отчетов, отчета о текущем состоянии кассы, а также введении информации, предусмотренной статьей 649 настоящего Кодекса, для печати в контрольном чеке;

· гарантийное обязательство завода-изготовителя по технической поддержке модели контрольно-кассовой машины;

· сведения о соответствии технических характеристик модели контрольно-кассовой машины, указанных в документации завода-изготовителя, основным техническим требованиям по форме, установленной уполномоченным органом;

· нотариально засвидетельствованная копия сертификата соответствия модели контрольно-кассовой машины;

· цветная фотография модели контрольно-кассовой машины на бумажном и электронном носителях.

Если моделью контрольно-кассовой машины является фискальный регистратор, к налоговому заявлению дополнительно прилагается программное обеспечение на электронном носителе для подключения фискального регистратора к персональному компьютеру.

Если моделью контрольно-кассовой машины является компьютерная система, к налоговому заявлению прилагаются заключение уполномоченного государственного органа в области информатизации и связи о соответствии компьютерной системы техническим требованиям и документы, перечисленные в подпунктах 1), 2), 3), 5), 6) и 7) настоящего пункта. Порядок выдачи заключения устанавливается уполномоченным государственным органом в области информатизации и связи по согласованию с уполномоченным органом.

Включение модели контрольно-кассовой машины в государственный реестр осуществляется при одновременном соблюдении следующих условий:

1) наличие налогового заявления и материалов, указанных в пункте 3 настоящей статьи;

2) соответствие модели контрольно-кассовой машины техническим требованиям, установленным уполномоченным органом.

Соответствие модели контрольно-кассовой машины техническим требованиям определяется уполномоченным органом путем испытания образца модели контрольно-кассовой машины в присутствии представителей лица, инициировавшего включение модели контрольно-кассовой машины в государственный реестр. Для установления соответствия модели контрольно-кассовой машины техническим требованиям уполномоченный орган вправе привлекать экспертов из иных государственных органов, из числа других лиц.

Решение о включении модели контрольно-кассовой машины в государственный реестр принимается уполномоченным органом в течение тридцати рабочих дней со дня принятия налогового заявления.

В случае отказа во включении модели контрольно-кассовой машины в государственный реестр уполномоченный орган письменно уведомляет заявителя с указанием причин отказа.

Исключение модели контрольно-кассовой машины из государственного реестра производится уполномоченным органом в случае несоответствия модели контрольно-кассовой машины техническим требованиям. Налоговый орган уведомляет налогоплательщика, применяющего данную модель контрольно-кассовой машины, о принятом решении об исключении модели контрольно-кассовой машины из государственного реестра не позднее шестимесячного периода до исключения модели контрольно-кассовой машины из государственного реестра.

Дебиторская задолженность

Дебиторская задолженность – это действительно одна из самых актуальных тем хозяйствующих субъектов развивающейся рыночной экономики.

Осуществляя предпринимательскую деятельность, участники имущественного оборота предлагают, что по мере проведения хозяйственных операций они не только возвратят вложенные средства, но и получат доходы.

Должник, дебитор одна из сторон гражданско-правового обязательства имущественной связи между двумя или более лицами.

Дебиторская задолженность – это сумма долга, причитающаяся предприятию от других юридических лиц или граждан. Возникновение дебиторской задолженности при системе безналичных расчетов представляет собой объективный процесс хозяйственной деятельности предприятия.

По характеру образования, дебиторская задолженность делится на нормальную и неоправданную. К нормальной задолженности предприятия относится та, которая обусловлена ходом выполнения производственной программы предприятия, а также действующими формами расчетов.

Неоправданной дебиторской задолженностью считается та, которая возникла в результате нарушения расчетной и финансовой дисциплины, имеющихся недостатков в ведении учета, ослабления контроля за отпуском материальных ценностей, возникновения недостач и хищений

Дебиторская задолженность – важный компонент оборотного капитала. Когда одно предприятие продаёт товары другому предприятию, совсем не значит, что стоимость проданного товара будет оплачена немедленно.

Дебиторская задолженность является активом предприятия, который связан с юридическими правами, включая право на владение.

В целом под активом понимается имущество, имущественные блага и права субъекта, имеющие стоимостную оценку. Будущая экономическая выгода, воплощённая в активе – это потенциальный, прямой или косвенный вклад в приток денежных средств субъекта. Следовательно, дебиторская задолженность – это будущая экономическая выгода, воплощённая в активе, и связанная с юридическими правами, включая право на владение.

Корреспонденция счетов денежных средств

| № п/п | Содержание операции | Дебет | Кредит |

| 1 | Из кассы | 1030 | 1010 |

| 2 | В счет дохода, относящегося к будущему периоду | 1030 | 3520 |

| 3 | В виде доходов по финансовым активам | 1030 | 6110 |

| 4 | От продаж ранее выкупленных акций | 1030 | 5210 |

| 5 | Снятие денежных средств в кассу | 1010 | 1030 |

| 6 | Оплачено поставщикам за оказанные услуги | 3310 | 1030 |

| 7 | Перечислено на приобретение иностранной валюты | 1020 | 1030 |

| 8 | Оплачена стоимость оборудования, требующая ремонта | 2930 | 1030 |

| 9 | Сумма денег ошибочно списанная банком | 1280 | 1030 |

Корреспонденция счетов дебиторской задолженности

| № п/п | Содержание операции | Дебет | Кредит |

| 1 | Погашение задолженности подотчетным лицам |

1120–1150,1310,1330, 1350,2410,2730 |

1250 |

| 2 | Погашение краткосрочной задолженности по аренде | 1010–1030,1050 | 1260 |

| 3 | Отражение текущей части долгосрочной дебиторской задолженности покупателей и заказчиков различных организаций | 1210–1240 | 2110–2140 |

| 4 | Предоставление работников краткосрочных займов | 1250 | 1010,1030 |

| 5 | Реализация продукции и оказание услуг покупателям и заказчикам | 1210 | 6010 |

| 6 | Увеличение краткосрочной дебиторской задолженности покупателей и заказчиков | 1210 | 6250 |

| 7 | Сумма ошибочно списана со счетов банка | 1280 | 1030,1060 |

| 8 | Корректировка размера сформированного резерва по сомнительным требованиям в результате его уменьшения | 1290 | 7440 |

1.3 Учет основных средств и нематериальных активов

Основные средства – это материальные активы, которые используются организацией дня производства или поставки готовой продукции для сдачи в аренду другим организациям или для административных целей и которые предполагается использовать в течение длительного периода времена. На протяжении всего периода использования их стоимость по частям переносится на стоимость выпускаемой продукции товаров, работ, услуг).

На предприятиях применяется единая типовая классификация основных средств в соответствии с которой основные средства группируются по следующим признакам:

– по отраслям;

– по назначению;

– по видам;

– по принадлежности;

– по признаку использования;

– для целей налогообложения.

К производственным относятся основные средства, непосредственно участвующие в процессе производства или обслуживающие его. В их состав входят производственные здания и сооружения, силовые машины и оборудование, измерительные приборы, транспортные средства, инструменты, производственный и хозяйственный инвентарь и прочие средства труда.

К непроизводственным относятся основные средства непосредственно не участвующие в процессе производства – основные средства жилищно-коммунального хозяйства, организации, здравоохранения, просвещения, культуры.

К действующим относятся все основные средства предприятия, находящиеся в производстве.

К бездействующим относятся основные средства, не участвующие в процессе производства.

Балансовая стоимость-величина, в которой активы отражаются в бухгалтерском балансе, за вычетом суммы накопленной амортизации и накопленного убытка от обесценения.

Ликвидационная – это чистая сумма которую предприятие ожидает получить за актив в конце срока его полезной службы за вычетом ожидаемых затрат по его выбытию.

Справедливая стоимость – это сумма денежных средств, достаточная для приобретения актива или исполнения обязательства при совершении сделки между хорошо осведомленными, желающими совершить такую сделку независимыми друг от друга сторонами.

Аналитический учет основных средств

Основным регистром учета основных средств являются инвентарные карточки учета основных средств. Оборотная сторона инвентарной карточки предназначена для краткой индивидуальной характеристики объекта. На лицевой стороне инвентарных карточек указывают наименование и инвентарный номер объекта, год выпуска, дату и номер акта о приемке, местонахождение, полную стоимость, нормы износа, шифр затрат, сумму износа на дату приемки или переоценки объекта. Впоследствии в карточке отмечают дату и стоимость каждого капитального ремонта, внутренне перемещение объекта и причину выбытия.

Инвентарные карточки составляют в бухгалтерии на каждый инвентарный номер в одном экземпляре. Учет однотипных предметов, имеющих одинаковую техническую характеристику, одинаковую стоимость и поступивших одновременно в один цех или отдел, может осуществляться в инвентарной карточке группового учета основных средств с указанием в ней отдельных инвентарных номеров по каждому объекту.

Инвентарные карточки заполняют на основе первичных документов, которые передают затем под расписку в соответствующий отдел предприятия.

По месту нахождения основных средств для контроля за их сохранностью ведут инвентарные списки основных средств. В них записывают номер и дату инвентарной карточки, инвентарный номер объекта, его полное название, первоначальную стоимость и данные о выбытии – дату и номер документа и причину выбытия. Разрешается вести учет объектов по месту их нахождения в инвентарных карточках. В этом случае инвентарные карточки выписывают в двух экземплярах. И второй экземпляр передают по месту нахождения объекта. Учет объектов основных по мету нахождения осуществляют по лицам, ответственным за сохранность этих средств.

Учет амортизации основных средств

Для начисления амортизации основных средств на предприятии РГКП «Селденкоргау курылыс» МЧС применяется метод равномерного списания стоимости;

Годовая сумма амортизационных отчислений определяется при линейном способе- исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования оттого объекта; Метод равномерного списания стоимости является наиболее простым, при котором амортизируемая стоимость объекта ежемесячно списывается в равных суммах. При этом методе сумма амортизационных отчислений определяется исходя из:

• срока полезной службы, для более точного определения которого следует учитывать всю имеющуюся информацию о состоянии объекта на данный момент;

• предельные нормы амортизации, установлены Законом «О налогах и других обязательных платежах в бюджет».

S=N* / 2, где S-сумма чисел, N – предпологаемый срок полезной службы.

Срок полезной службы основных средств как и ликвидационная стоимость при необходимости могут пересматриваться с учетом произведенных последующих затрат, улучшающих состояние основных средств, что приводит к увеличению срока службы, а также с учетом технологических изменений, изменений на рынке сбыта или в результате изменений условий хозяйственной деятельности, что приводит к сокращению срока службы.

Метод равномерного списания стоимости используется в том случае, когда можно предположить, что доходы, получаемые от использования объекта основных средств одинаковы в каждом периоде на протяжении срока его эксплуатации, то есть уменьшение остающейся полезности объекта происходит равномерно.

Учет нематериальных активов

В соответствии с МСФО 38 «Нематериальные активы», Нематериальные активы – это не денежные активы, не имеющие физической сущности, предназначенные для использования в течение длительного периода времени в производстве или реализации товаров в административных целях и сдаче в аренду другим субъектам:

• которые можно определить;

• которые контролируются субъектом;

экономические выгоды в будущем.

Нематериальный актив представляет собой обособленный нематериальный актив, не имеющий физической формы и содержания.

Учет движения нематериальных активов

Синтетический учет наличия и движения нематериальных активов ведется на счетах подраздела 2700 «Нематериальные активы». По дебету этих счетов отражаются остатки нематериальных активов на начало и конец месяца, операции по их поступлению; по кредиту – выбытие нематериальных активов.

Поступление и выбытие нематериальных активов оформляют актом приемки – передачи нематериальных активов. В акте должно указываться точное наименование вида нематериальных активов и дата его передачи предприятию, характеристика объекта, его первоначальная стоимость, норма амортизации и другие необходимые данные.

При оприходовании нематериальных активов акт составляется в одном экземпляре на каждый объект. Допускается составление общего акта, оформляющего приемку нескольких однотипных нематериальных активов. Акт после его оформления с приложенной документацией, описывающей сам объект нематериальных активов или порядок его использования, или документы, подтверждающие те или иные имущественные права предприятия, относящиеся к данному объекта, передается в бухгалтерию, подписывается главным бухгалтером и утверждается руководителем предприятия. Аналитический учет по счетам подраздела 2700 «Нематериальные активы» ведется в «Карточках учета нематериальных активов». Карточка применяется для учета всех видов нематериальных активов, поступивших на предприятие. Карточка открывается в бухгалтерии на каждый отдельный объект нематериальных активов. Карточка заполняется в одном экземпляре на основании документа, подтверждающего факт получения предприятием объекта нематериальных активов, – акта приемки-передачи нематериальных активов, технической и другой документации. Основанием для отметок о выбытии нематериальных активов при передаче другому предприятию является акт приемки-передачи нематериальных активов.

Учет амортизации нематериальных активов

Стоимость нематериального актива должна систематически списываться в течение срока действия актива или предполагаемого срока службы актива согласно принципу соответствия. Этот процесс называется амортизацией нематериальных активов

Срок полезной службы нематериального актива устанавливается субъектом самостоятельно на основе наиболее приближенной оценки руководства, но не более срока деятельности субъекта с момента готовности нематериального актива к использованию, если иное не предусмотрено законодательством или договором.

В соответствии с МСФО 38 «Нематериальные активы» принято допущение о том, что срок полезного использования нематериального актива не превышает двадцати лет.

Начисление амортизации производится с момента готовности нематериального актива к использованию по назначению.

Норма амортизации начисляется в соответствии с налоговым учетом и включается в себестоимость продукции. Ликвидационная стоимость не определяется.

| № | Содержание операции | Корр.счетов | |

| Дебет | Кредит | ||

| 1 | Увеличение первоначальной стоимости основных средств в результате произведенной переоценки | 2410 | 5420 |

| 2 |

Уменьшение первоначальной стоимости основных средств в результате произведенной переоценки: в пределах сумм ранее произведенной переоценки: • корректировка первоначальной стоимости • корректировка суммы накопленной амортизации сверх сумм ранее произведенной переоценки - корректировка первоначальной стоимости - корректировка суммы накопленной амортизации |

5420 2420 7420 2420 |

2410 5420 2410 7420 |

| 3 |

Списание основных средств при их выбытии: - на балансовую стоимость - на сумму накопленной амортизации |

7410 2420 | 2410 2410 |

| 4 |

Списание основных средств в связи с прекращением деятельности: • на балансовую стоимость • на сумму накопленной аммортизации |

7510 2420 | 2410 2410 |

| 5 |

Начисление амортизации относимой: – на строительство, осуществляемое хозяйственным способом – на будущие отчетные периоды – на расходы по реализации готовой продукции – на административные расходы |

2930 1620 7110 7210 |

2420 2420 2420 2420 |

| 6 | Начисление амортизации по основным средствам, сданным в операционную аренду | 7450 | 2420 |

| 7 | Корректировка сумм накопленной амортизации в результате дооценки основных средств | 5420 | 2420 |

| 8 | Списание амортизации по выбывшим основным средствам | 2420 | 2410 |

| 9 |

Приобретение нематериальных активов: в счет выданных подотчетных сумм • на покупную стоимость • на сумму НДС у дочерних, ассоциированных и совместных организаций - на покупную стоимость - на сумму НДС у физических лиц и организаций - на покупную стоимость - на сумму НДС |

2730 1420 2730 1420 2730 1420 |

1250 1250 3320,3330 3320,3330 3390,3310 3390,3310 |

| 10 | Безвозмездное поступление нематериальных активов от физических лиц и организаций | 2730 | 6220 |

| 11 | Получение нематериальных активов в качестве вклада в уставный капитал | 2730 | 5110 |

| 12 | Оприходование нематериальных активов, созданных в данной организации | 2730 | 2940 |

| 13 | Оприходование нематериальных активов, полученных от исполнительного органа безвозмездно в качестве субсидии по справедливой или номинальной стоимости | 2730 | 6230 |

| 14 | Отражение положительного гудвилла | 2710 | 3390 |

| 15 |

Возврат нематериальных активов, не соответствующих условиям поставки - на покупную стоимость - на сумму НДС |

3320, 3330, 3310 3320, 3330, 3310 |

2730 1420 |

| 16 |

Списание балансовой стоимости нематериальных активов при выбытии - на балансовую стоимость - на сумму накопленной амортизации |

7410 2740 | 2730 2730 |

| 17 |

Начисление амортизации по прочим нематериальным активам, относимой: – на стоимость незавершенного строительства – на реализацию готовой продукции – на административные расходы – сданным в текущую аренду |

2930 7110 7210 7450 |

2740 2740 2740 2740 |

| 18 | Отражение операции по обесценению гудвилла | 7420 | 2720 |

| 19 | Списание амортизации по выбывшим прочим нематериальным активам | 2740 | 2730 |

| 20 | Списание гудвилла по балансовой стоимости на сумму обесценения | 2720 | 2710 |

1.4 Учет товарно-материальных запасов и расчет с поставщиками

Согласно пункту 6 СБУ 7 себестоимость товарно-материальных запасов включает: затраты на приобретение запасов, транспортно-заготовительные расходы, связанные с их доставкой к месту расположения в настоящее время и приведению в надлежащее состояние, затраты на переработку продукции,. При этом, согласно пункту 8 СБУ 7 затраты на переработку товарно-материальных запасов включают стоимость используемых в процессе производства природных ресурсов, сырья, материалов, топлива, энергии, трудовых ресурсов, амортизацию основных средств, а также другие затраты, прямо связанные с единицами производства продукции, оборудованные технологией и организацией производства и признаются как производственная себестоимость продукции.

Понятие и задачи товарно-материальных запасов предприятия.

В общем понимании товарно-материальные запасы – это активы в виде:

– запасов сырья, материалов, покупных полуфабрикатов и комплектующих изделий, топлива, тары и тарных материалов, запасных частей, прочих материалов, предназначенных для использования в производстве или при выполнении работ и услуг.

– незавершенного производства;

– готовой продукции;

– товаров, предназначенных для продажи.

Задачей товарно-материальных запасов является обеспечение предприятия необходимыми материальными ресурсами, с целью обеспечения предприятию нормальной работы. Товарно-материальные запасы всегда считались фактором, обеспечивающим безопасность системы материально-технического снабжения, ее гибкое функционирование, и являлись своего рода «страховкой». Поскольку в фирмах различных отраслей экономики создание товарно-материальных запасов определяется той специфической ролью, которую они играют в процессе выпуска продукции, постольку объяснимы и различия в подходах к политике капиталовложений в данной области и к определению приоритетности задач, решаемых в ходе производства. В фирмах некоторых отраслей народного хозяйства основной задачей является контроль за сырьем, в других – за готовой продукцией, а на предприятиях отраслей, производящих инвестиционные товары, большая часть организационных усилий концентрируется на контроле за незавершенным производством.

Учёт всех видов материальных запасов ведётся на основных активных инвентарных счетах: 1311 «Сырьё и материалы», 1312 «Полуфабрикаты и комплектующие изделия, конструкции и детали», 1313 «Топливо», 1314 «Тара и тарные материалы», 1315 «Запасные части», 1316 «Прочие материалы», 1317 «Материалы, переданные в переработку», 1318 «Строительные материалы».

По каждому счёту хозяйствующие субъекты могут открыть необходимое количество субсчетов и аналитических счетов по учёту материалов.

Кроме того, материалы, не принадлежащие данному предприятию, выделяются в отдельную группу и учитываются на забалансовом счете ТМЦ «Материалы и инструменты забалансовые».

Важнейшей предпосылкой организации учёта материалов является их оценка. В соответствии со Стандартом бухгалтерского учёта №7 «Учёт товарно-материальных запасов» товарно-материальные запасы оцениваются по наименьшей оценке из себестоимости и чистой стоимости реализации.

При этом себестоимость товарно-материальных запасов включает: затраты на приобретение запасов, транспортно-заготовительные расходы, связанные с их доставкой к месту хранения и приведением в надлежащее состояние. Затраты на приобретение товарно-материальных запасов включают в себя цену покупки; пошлины на ввоз; комиссионные вознаграждения, уплаченные снабженческим, посредническим организациям; транспортно-заготовительные и прочие расходы, прямо связанные с приобретением запасов. Торговые скидки, возвраты переплат и прочие подобные поправки вычитываются при определении затрат на приобретение.

Чистая стоимость реализации товарно-материальных запасов представляет собой предполагаемую продажную цену в ходе обычной хозяйственной деятельности за минусом издержек на комплектацию и организацию их продажи. Чистая стоимость реализации используется обычно тогда, когда себестоимость не может быть восстановлена по следующим причинам:

данные товарно-материальные запасы были повреждены;

они частично или полностью устарели;

их продажная цена снизилась.

Документальное оформление поступления товарно-материальных запасов

Предприятия могут получать ТМЗ в разных условиях: на складе поставщика, на станции железной дороги, на пристани, в аэропорту или непосредственно в своём складском помещении, где их принимает материально-ответственное лицо.

К использованию на территории Республики Казахстан допущены следующие формы доверенности:

При доставке ТМЗ на склад покупателя автотранспортом поставщика материально-ответственное лицо покупателя принимает у экспедитора поставщика ТМЗ по количеству мест и массе брутто и сопоставляет их с данными товарно-транспортной накладной, заполненной в двух экземплярах.

Учёт материальных запасов на складах

Учёт материальных запасов на складах может осуществляться материально ответственными лицами либо, с их согласия, учётчиками как ручным способом, так и с применением различных прикладных специализированных программ. При ручном способе учёта материальных запасов на складах на каждый номенклатурный номер запаса открывается отдельная карточка, которая передаётся из бухгалтерии на склад в полузаполненном виде.

В полученных карточках кладовщик заполняет реквизиты, характеризующие места хранения материалов. Записи в карточки производят на основании документов.

Если остаток материальных запасов на складе выше или ниже установленной нормы запаса, то заведующий складом обязан сообщить об этом отделу снабжения. Для этих целей применяется Сигнальная справка об отклонениях фактического остатка запасов от установленных норм запаса. Она применяется для контроля за отклонением фактического остатка запасов от установленных норм запаса и для контроля их остатков, находящихся без движения. Справка составляется в одном экземпляре заведующим складом на основании данных Карточек учёта материалов. Критерии для включения данных в справку устанавливает отдел материально-технического снабжения субъекта.

Бухгалтерия в установленные сроки осуществляет непосредственно на складах проверку правильности записей и вывода остатков в карточках. О проведении сверки бухгалтер расписывается в специальной главе карточки учета запасов.

Приёмку документов, оформляющих движение материальных запасов, бухгалтер проводит на складе на основании «Реестра приёмки-передачи документов», составленного материально ответственными лицами в одном экземпляре.

О выявленных недостатках и нарушениях в работе материально ответственных лиц, а также о результатах выборочных проверок и проведённом инструктаже работник бухгалтерии должен информировать главного бухгалтера.

В конце месяца на склад из бухгалтерии передают Книгу учёта остатков материалов, в которую заведующий складом переносит остатки из карточек учёта материалов. После этого книгу возвращают в бухгалтерию для таксировки и подсчёта итогов по учётным группам материальных запасов и в целом по книге. Таким образом, функции заведующего складом по учёту материальных запасов сводятся к ведению карточек, участию в составлении реестров сдачи документов и записи остатков в книгу складского учёта.

Учет расчетов с поставщиками и подрядчиками

К поставщикам и подрядчика относятся предприятия и организации поставляющие ТМЗ или оказывают услуги и выполняющие работы.

Расчеты с поставщиками и подрядчиками как правило осуществляются в безналичном порядке. Форма расчета определяется договором или соглашением.

Основными формами расчета являются:

· Акцентная

· Платежными поручениями

· Чеками

· Векселями

· В порядке зачета взаимных требований

Расчет с поставщиками и подрядчиками осуществляются предоплатой, либо по мере реализации товара, услуг, выполненных работ. Они оформляются такими документами как счета фактуры акт приемки передач, акт выполненных работ.

Корреспонденция счетов расчета с поставщиками

| № п/п | Содержание операции | Дебет | Кредит |

| 1 | Выдача аванса под поставку ТМЗ | 1610 | 1010 |

| 2 | Поставщикам предоставлен товар | 1310 | 3310 |

| 3 | Обнаружены излишки материалов | 1310 | 6280 |

| 4 | Зачет ранее выданных авансов в погашение ими задолженности поставщикам | 3310 | 1610 |

| 5 | Выдана з/п поставщикам | 3310 | 3350 |

Корреспонденция счетов товарно-материальных запасов

| № п/п | Содержание операций | Дебет | Кредит |

| 1 | Приобретение товаров за счет выданных подотчетных сумм | 1330 | 1250 |

| 2 | Приобретение товаров у физ. лиц и организаций | 1330 | 3310,3390 |

| 3 | Безвозмездное получение товаров | 1330 | 6220 |

| 4 | Оприходованы излишки товаров, выявленных при инвентаризации | 1330 | 6280 |

| 5 | Возврат товара поставщикам | 3310 | 1330 |

| 6 | Потери товаров в пределе норм естественной убыли | 7470 | 1330 |

| 7 | Списание себестоимости реализованного товара | 7010 | 1330 |

| 8 | Уценка товаров | 1360 | 1330 |

1.5 Учет труда и его оплаты

На каждом предприятии – большом или маленьком – есть наемный труд, т.е. работник продает свою рабочую силу и знания и получает за это оплату.

Оплата труда – система отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными актами, коллективными договорами. Соглашениями, локальными нормативными актами и трудовыми договорами.

Существуют различные виды оплаты труда:

– повременная;

– простая;

– повременно-премиальная;

– сдельная;

– сдельно-премиальная;

– сдельно-прогрессивная;

– косвенно-сдельная;

– аккордная;

– бестарифная;

– система плавающих окладов;

– система выплат на комиссионной основе.

Организация сама выбирает формы, системы и размеры оплаты труда своих работников, а также все виды дополнительных выплат: надбавки, премии, повышенные командировочные средства, дивиденды по акциям и т.д. на основе законодательства.

Установленные системы оплаты труда фиксируются в коллективном договоре, Положении об оплате труда или трудовых договорах с конкретными работниками. Разным категориям работников могут быть установлены различные системы выплаты заработной платы. Например, общехозяйственному персоналу труд может оплачиваться повременно, а рабочим основного производства – сдельно.

Положение об оплате труда утверждается приказом руководителя организации.

Основные нормативные документы государственного регулирования отношений, связанных с организацией и оплатой труда:

– Конституция РК;

– Гражданский кодекс РК;

– Трудовой кодекс РК;

– Налоговый кодекс РК.

Рабочим считается время, в течение которого работник в соответствии с правилами внутреннего трудового распорядка организации и условиями трудового договора должен выполнять трудовые обязанности, а также иные периоды времени, которые в соответствии с законами и иными нормативными правовыми актами относятся к рабочему времени. Различают следующие виды рабочего времени:

1. Календарный фонд рабочего времени;

2. Табельный;

3. Максимально возможный.

Все фонды исчисляются в человеко-днях. Календарный фонд включает все явки и неявки. Табельный фонд рассчитывается как разница между календарным фондом и выходными, праздничными днями. Максимально возможный фонд рассчитывается как разница между табельным фондом и очередными отпусками.

Работодатель обязан вести учет фактически отработанного каждым работником времени. Возможны следующие основные варианты учета рабочего времени, в зависимости от продолжительности учетного периода:

– учетный период, равный рабочему дню – поденный учет;

– учетный период, равный рабочей неделе – недельный учет;

– учетный период, в течение которого должна быть в среднем соблюдена установленная трудовым законодательством для данной категории работников продолжительность рабочего дня и рабочей недели – суммированный учет рабочего времени.

Учет отработанного времени ведется на основании первичных документов. Сведения о количестве отработанных дней и часов, о выработке и другие данные берутся из табелей, нарядов, рапортов, ведомостей и специальных карточек работников, систематизируемых определенным образом.

Затраты рабочего времени группируются по следующим признакам:

– отработанное время;

– неотработанное оплачиваемое время;

– неотработанное неоплачиваемое время.

Сгруппированные, за месяц на основании табелей учета использованного времени, показатели характеризуют трудовые ресурсы по предприятию в целом. Эти показатели необходимы для контроля над использованием рабочей силы на производстве, ликвидации простоев, сокращения невыходов на работу, устранения других непроизводительных затрат рабочего времени и для составления информации по труду.

На многих предприятиях успешно используются приёмы рационального учета отработанных часов. В табелях отражают только отклонения от нормальных условий работы, например: невыходы на работу определяются по отсутствующим пропускам; учет рабочего времени ведется во многих случаях путем регистрации только неотработанных часов. На основании данных о невыходах на работу и неотработанных часах определяется отработанное время.

В соответствии с п.п. 6 п. 1 статьи 28 Трудового Кодекса РК, в трудовом договоре в обязательном порядке указываются условия режима рабочего времени и времени отдыха работника, что руководством должно соблюдаться.

Баланс рабочего времени на 2009 год утвержден департаментом внутреннего контроля министерства труда и социальной защиты населения Республики Казахстан, в котором приведена норма рабочего времени на месяц, квартал и 2009 год и в целом в рабочих днях.

Согласно статье 82 Трудового Кодека при пятидневной рабочей неделе продолжительность ежедневной работы не может превышать 8 часов при недельной норме 40 часов, 7 часов 12 минут – при недельной норме 36; при шестидневной рабочей неделе продолжительность ежедневной работы не может превышать 7 часов – у работников с недельной нормой рабочего времени равной 40 часам, 6 часов – при недельной норме 36 часов.

Расходы предприятия.

1. Заработная плата по тарифам и окладам;

2. компенсации;

3. доплаты и надбавки;

4. отпускные;

5. премии и другие поощрения;

6. больничные;

7. материальная помощь;

8. командировочные расходы сверх установленных норм;

9. стоимость оплаченных или представленных работнику товаров, работ или услуг;

10. социальный налог;

11. социальные отчисления;

Начисленный доход работника.

1. обязательные пенсионные взносы

2. индивидуальный подоходный налог

3. прочие удержания

4. сумма доходов к выплате на руки

Учет расчетов с персоналом по оплате труда ведется на пассивном синтетическом счете 3350 «Краткосрочная задолженность по оплате труда» Этот счет является пассивным, так как на нем обобщается информация об обязательствах предприятия перед работниками по оплате их труда. По кредиту счета показывается увеличение задолженности перед работниками в результате начисления причитающейся им заработной платы и других доходов. По дебету счета показывается уменьшение этой задолженности в результате удержания обязательных пенсионных взносов, индивидуального подоходного налога или выплаты заработной платы

| № п/п | Содержание операции | Дебет | Кредит |

| 1 | Произведены отчисления ИПН от з/п | 3120 | 3350 |

| 2 | Начислена з/п менеджеру | 7210 | 3350 |

| 3 | Удержаны из з/п алименты | 3350 | 3390 |

| 4 | Начислена з/п работникам из основного производства | 8110 | 3350 |

| 5 | Выплата заработной платы из кассы предприятия | 3350 | 1010 |

| 6 | Удержаны из з/п НПФ | 3350 | 3220 |

| 7 |

начислены обязательные взносы на социальное страхование работников: – основного производства, занятых выпуском продукции и оказанием услуг – административного персонала б) начислен социальный налог, уменьшенный на взносы на социальное страхование работников: – основного производства, занятых выпуском продукции и оказанием услуг – административного персонала |

8113 7210 8113 7210 |

3210 3210 3150 3150 |

|

создание резерва на оплату отпусков начисление отпускных за счет созданного резерва и одновременно делается проводка, которая отражает, какому персоналу начислены отпускные из резерва |

7440 3430 7210,8112 |

3430 3350 3430 |

|

| 9 | Произведены отчисления соц налога от з/п работников | 7110 | 3150 |

| 10 | Начислена з/п главному бухгалтеру | 7210 | 3350 |

1.6 Учет затрат на производство и калькулирование себестоимости продукции

Любое производство продукции, выполнение работ и оказание услуг, связаны с определенными затратами, учет которых призван обеспечить: своевременное, полное, достоверное отражение фактических расходов на производство продукции, выполнение работ, оказание услуг, исчисление фактической себестоимости отдельных видов и общего объема продукции, в также контроль и сбор информации для планирования, принятия управленческих решений и организации бизнеса в целом.

К накладным расходам относятся расходы, связанные с управлением и обслуживанием производства, в частности: оплата труда работников аппарата управления цехов, участков, износ основных средств и амортизация нематериальных активов, затраты на содержание и ремонт зданий, сооружений и инвентарь общепроизводственного назначения; затраты на оплаты, исследования, рационализацию и изобретательство производственного характера.

Промышленное предприятие – сложный механизм, состоящий из различных производств и хозяйств.

К основному относят производства, предназначенные изготавливать продукцию, для выпуска которой создано предприятие, а также полуфабрикаты, предназначенные для реализации и внутризаводского потребления

Вспомогательные производства непосредственно не участвуют в изготовлении продукции основного производства, но обслуживают его и все предприятие, оказывая услуги и производя отдельные работы.

Побочные цехи заняты утилизацией отходов основного производства.

Подсобные цехи производят продукцию не из основного материала, но используемую в основных и вспомогательных производствах.

Экспериментальные цехи изготавливают опытные образцы и выполняют различные экспериментальные работы.

Кроме того, предприятия имеют обслуживающие производства и хозяйства, которые удовлетворяют бытовые нужды коллектива предприятия; они могут также изготавливать продукцию, выполнять работы и услуги для основного производства и на сторону.

Для любого предприятия весьма важна четкая организация производственного учета, во многом определяемая типом производства. Различают три основных типа производства: индивидуальное, серийное и массовое.

Индивидуальное – такой тип производства, при котором продукция изготавливается отдельными экземплярами или небольшими повторяющимися заказами.

Серийное производство характеризуется периодической повторяемости изготовления и выпуска одинаковых изделий, которые образуют их серию.

В зависимости от размеров серий различают три вида производств:

крупносерийное;

мелкосерийное; перечень производств, которые выделяются при планировании и учете затрат, определяются учетной политикой субъекта;

– по видам продукции, работ и услуг; затраты на производство включаются в себестоимость отдельных видов продукции или групп однородной продукции;

– по способу включения в себестоимость продукции затраты подразделяются на: прямые – связанные с производством отдельных видов продукции, которые могут быть прямо и непосредственно включены в их себестоимость; косвенные – связанные с производством нескольких видов продукции, включаемые в их себестоимость путем распределения;

– по отношению к объему производства затраты делятся на: переменные – затраты, величина которых увеличивается или уменьшается в соответствии с изменением объема выпуска продукции; постоянные – затраты, величина которых не меняется при изменении объема выпуска продукции;

– по видам расходов; затраты по экономическим элементам включают: материальные затраты; затраты на оплату труда; отчисления от оплаты труда; амортизация основных средств; прочие расходы.

По функции управления затраты делятся на:

производственные;

коммерческие;

административные.

Классификация по элементам показывает, какие ресурсы используются в процессе деятельности хозяйствующего субъекта. Ее данные необходимы для составления бухгалтерской, налоговой и статистической отчетности.

К материальным затратам относится стоимость:

сырья и материалов, приобретаемых со стороны, из которых вырабатывается продукция или которые используются для обеспечения нормального технологического процесса, на другие производственные нужды и упаковку продукции;

покупных комплектующих изделий и полуфабрикатов, используемых при производстве продукции;

работ и услуг производственного характера, выполняемых сторонними организациями;

природного сырья;

топлива всех видов, приобретаемого со стороны и используемого на производственные цели;

покупной энергии всех видов и вырабатываемой самим предприятием;

потерь от недостач по поступившим материальным ресурсам в пределах норм естественной убыли.

Для учета затрат на производство применяют комплексную систему счетов в которую входят счета подразделов 8110 «Основное производство», 8210 «Полуфабрикаты собственного производства», 8310 «Вспомогательные производства» 8410 «Накладные расходы», 8418 «Брак в производстве».

Для обеспечения учета и контроля за расходами на производство продукции применяют ведомость «Затраты по цехам», в которой учитывают обороты по счетам подразделов 8110, 8210, 8310, 8410 и 8418. В конце месяца бухгалтерия должна осуществить свод затрат на производство.

Аналитический учет затрат на производство ведут в калькуляционных карточках или ведомостях по установленной номенклатуре объектов калькуляции и статей затрат по цехам, производствам.

Для установления принадлежности затрат к тем или иным объектам калькуляции или учета на всех документах, содержащих затраты на производство, указывают коды объектов учета, статей затрат и накладных расходов. Это позволяет правильно группировать затраты по объектам калькуляции и статьям накладных расходов.

Объекты калькулирования являются носителями затрат. Для каждого объекта выбирается калькуляционная единица, это, как правило, натуральные и условно натуральные единицы, исчисленные с помощью коэффициентов.

В калькуляции предусматриваются следующие статьи затрат:

– материалы;

– оплата труда производственных рабочих;

– отчисления от оплаты труда;

– накладные расходы.

На средних и крупных предприятиях для учета затрат на производство и калькулирования себестоимости продукции в составе бухгалтерии предприятия, как единого целого, создается две бухгалтерии: финансовая и производственная.

Корреспонденция счетов типовых операций по учету себестоимости в организации

|

№№ п/п |

Содержание операций | Корреспонденция счетов | |

| дебет | кредит | ||

| 1 | Расходы на оплату труда производственных рабочих в основное производство | 8110 | 3350 |

| 2 | Списание накладных расходов | 8110 | 8410 |

| 3 | Списание себестоимости неисправимого брака | 8410 | 8110 |

| 4 | Перенесение затрат НЗП на начало отчетного периода | 8310 | 1340 |

| 5 | Оприходована ГП вспомогательного производства | 1310 | 8310 |

| 6 | Списание накладных расходов, относящихся к основному производству | 8110 | 8410 |

| 7 | Списание стоимости материалов, работ и услуг, использованных для обслуживания основного и вспомогательного производств, а также производства полуфабрикатов | 8410 |

1310,1350 3390,3310, 3320,3330 |

| 8 | Расходы на оплату труда производственного персонала, обеспечивающего обслуживание основного и вспомогательного производств | 8410 | 3350 |

| 9 | Начислении амортизации по основным средствам, используемых в производстве | 8410 | 2420 |

| 10 | Безвозмездная передача готовой продукции | 7410 | 1320 |

| 11 | Создан резерв по списанию запасов | 7420 | 1360 |

| 12 | Использование сырья и материала для нужд основного производства | 8110 | 1310 |

| 13 | Услуги поставщиков по поставке электроэнергии, горячей и холодной воды, тепла, пара, газа на технологические нужды основного производства | 8110 | 3310 |

| 14 | Начислена заработная плата персоналу вспомогательного производства | 8310 | 3350 |

Накладные расходы

К накладным относятся расходы, связанные с обслуживанием производства и организацией работ основных и вспомогательных цехов, которые не могут быть непосредственно отнесены на отдельные виды готовой продукции. Накладные расходы, как правило, имеют ряд общих характеристик, таких как:

комплексный характер – в составе расходов отражаются все экономические элементы затрат;

при выпуске двух и более изделий эти расходы не могут быть отнесены прямо на изделия, а распределяются между готовой продукцией, с одной стороны, и незавершенным производством, с другой, а затем и между изделиями косвенным порядком.

Способы распределения накладных расходов зависят от специфики производства и могут быть выбраны и отражены в учетной политике хозяйствующими субъектами по своему усмотрению:

пропорционально заработной плате производственных рабочих;

пропорционально расходу прямых материалов;

пропорционально количеству добытой продукции или весу перерабатываемого сырья;

пропорционально цеховой стоимости или же пропорционально цеховой себестоимости за вычетом стоимости сырья;

по установленным постоянным коэффициентам распределения затрат;

Корреспонденция счетов накладных расходов

| № п/п | Содержание хозяйственных операций | Корреспонденция счетов | |

| дебет | кредит | ||

| Учет накладных расходов, относящихся к основному и вспомогательному производствам | |||

| 1 | Отпущены материалы, которые отнесены на общецеховые нужды цехов основного и вспомогательного производств | 8411 | 1310 |

| 2 | Начислена заработная плата цеховому персоналу | 8412 | 4230 |

| 3 | Списаны расходы по ремонту основных средств, выполненному сторонними организациями | 8414 | 4110 |

| 4 | Начислен износ по основным средствам производственного назначения | 8415 | 2420 |

| 5 | Списана стоимость потребленных коммунальных услуг, оказанных сторонними организациям | 8416 | 4110 |

| 6 | Отражена сумма арендной платы по текущей аренде основных средств, относящаяся к текущему периоду | 8417 | 3370 |

| 7 | Начислены страховые платежи по страхованию имущества | 8418 | 3410 |

| 8 | Списываются на обобщающий счет: – материальные затраты – затраты на оплату труда – отчисления от оплаты труда – затраты на ремонт – износ основных средств – расходы на коммунальные услуги – затраты по аренде – затраты по страхованию | 8411 | 8412–8418 |

| Распределение накладных расходов | |||

| 9 | На основное производство | 8110 | 8410 |

| 10 | На вспомогательные производства | 8310 | 8410 |

| 11 | На затраты по исправлению брака | 8418 | 8410 |

1.7 Учет готовой продукции и ее реализация

Готовая продукция – конечный результат производственного процесса. В рассматриваемом примере готовая продукция выходит из кондитерского производства.

Основное значение в любой коммерческой деятельности придается реализации продукции. В объем реализации включается отгруженная продукция, выполненные работы, независимо от того, произведен или нет платеж со стороны заказчика.

Готовая продукция входит в состав оборотных средств предприятия и учитывается во втором разделе актива баланса.

Готовая продукция, предназначенная для сбыта, составляет основную часть товарной продукции.

В состав продукции входят:

– готовая продукция и полуфабрикаты собственного производства;

– работы и услуги промышленного характера, работы и услуги непромышленного характера;

– покупные изделия, приобретенные для комплектации;

– строительно-монтажные, проектно-изыскательские, научно-исследовательские, геологоразведочные и другие работы;

– услуги по перевозке грузов и пассажиров на предприятиях транспорта;

– услуги по прокату и доставке автомобилей;

– транспортно-экспедиционные и погрузо-разгрузочные работы;

– услуги предприятий связи и прочие.

Продукция, не прошедшая все стадии обработки, учитывается как незавершенное производство.

Вся продукция изготавливается согласно заданиям. При этом уделяется внимание увеличению ее объема, улучшению качества, расширению ассортимента.

Важной предпосылкой для правильной организации синтетического и аналитического учета выпуска, продажи и хранения продукции, исчисления финансового результата является наличие номенклатуры-ценника, в котором указывают перечень выпускаемой продукции, определенные признаки выпускаемой продукции, единицу измерения, учетную цену, данные о покупателях, номенклатурный номер, облагаемую и необлагаемую налогами продукцию, ставки налога.

Согласно Закону о бухгалтерском учете и отчетности в балансе готовая продукция отражается по фактической производственной себестоимости. Фактическая себестоимость определяется в конце отчетного периода.

Поэтому в текущем учете готовую продукцию оценивают по нормативной себестоимости, по свободным отпускным и розничным ценам с выделением в регистрах по особой позиции отклонений фактической себестоимости этих изделий от их стоимости по учетным ценам.

Реализация продукции завершает кругооборот хозяйственных средств организации.

Сумма прибыли от реализации готовой продукции определяется ежемесячно как разница между продажной стоимостью реализованной продукции и её фактической себестоимостью за минусом суммы НДС и акцизов.

Выпуск готовой продукции должен находиться под постоянным контролем бухгалтерии субъекта. Выпуск готовой продукции оценивается по отпускным, что дает возможность определить предполагаемую выручку и прибыль от реализации продукции.

В журнально-ордерной форме учета сумма фактической себестоимости выпущенной продукции указывается в журнале-ордере №10 по дебету счетов группы 1320 «Готовая продукция» и кредиту счетов группы 8110 «Основное производство».

Учет готовой продукции на складе организуется по оперативно-бухгалтерскому методу, то есть на каждый вид готовой продукции открывается карточка учета запасов, в которой отражаются приход и расход готовой продукции, её остаток.

Бухгалтер должен ежедневно принимать на складе документы за истекшие сутки по приходу и расходу. Правильность ведения складского учета подтверждается подписью бухгалтера в карточке складского учета. На основе карточек складского учета, материально подотчетное лицо ежемесячно составляет материальный отчет и выводит остаток готовой продукции на конец каждого месяца в разрезе наименований.

Отпуск готовой продукции оформляется накладной, который составляется в 23 экземплярах.

Расходы по реализации готовой продукции учитываются на счете:

7110 «Расходы по реализации продукции и оказанию услуг».

В их состав входят расходы на:

– тару;

– транспорт;

– погрузо-разгрузочные работы;

– рекламные расходы;

– вознаграждения посредникам;

– расходы по содержанию помещений для хранения продукции в местах её реализации;

– прочие расходы, связанные с реализацией продукции.

Все дополнительные расходы, прямо не связанные с выпуском готовой продукции, относятся на себестоимость выпущенной продукции прямым или пропорциональным методом в соответствии с условиями, указанными в учетной политике субъекта.

Корреспонденция счетов типовых операций по учету готовой продукции

| №№ | Содержание операции | Корреспонденция счетов | |

| п/п | |||

| дебет | кредит | ||

| 1 | Оприходование готовой продукции | 1320 | 8110,8210, 8310 |

| 2 | Списание себестоимости реализованной продукции | 7010 | 1320 |

| 3 | Оприходование излишков готовой продукции на складах | 1320 | 6280 |

| 4 | Списание готовой продукции на проведение лабораторного анализа и административные расходы | 7210 | 1320 |

|

5 |

Безвозмездная передача готовой продукции | 7410 | 1320 |

|

6 |

Создан резерв по списанию запасов | 7420 | 1360 |

|

7 |

Списание себестоимости готовой продукции в связи с её обесценением | 1360 | 1320 |

1.8 Учет финансовых результатов и собственного капитала

Собственный капитал – это чистая стоимость имущества, определяемая как разница между стоимостью активов и его обязательствами.

Собственный капитал включает в себя: Уставный капитал; нераспределенную прибыль; фонды специального назначения; резервный фонд; средства целевого финансирования, направленные на увеличение фондов накопления предприятия.

Уставный капитал представляет собой сумму средств, принадлежащую созданному предприятию для обеспечения начала своей деятельности.

Вкладом в уставный капитал хозяйственного товарищества могут быть деньги, ценные бумаги, вещи, имущественные права, и иное имущество.

Для учета неоплаченного капитала предназначен счет 5510 «Неоплаченный капитал». На этом счете обобщаются информация о суммах задолженности юридических и физических лиц по вкладам в уставный капитал.

Под дополнительно оплаченным капиталом понимают суммы, которые организация получила в результате реализации собственных акций по ценам, превышавшим их номинальную стоимость. Учет такого капитала ведут на пассивном счете 5310.

Учет нераспределенного дохода отчетного года ведут на счете 5510, который предназначен для обобщения информации о наличии и движении сумм нераспределенного дохода или непокрытого убытка, возникшего в отчетном году.

Учет итогового дохода. Для учета итогового дохода или убытка за отчетный период применяют счет 5610, счет предназначен для определения итоговой суммы дохода путем составления дебетового и кредитового оборотов. В течение отчетного периода доходы от различных видов деятельности предприятия собираются на счетах 6 подраздела и списываются в конце года на увеличение итогового дохода.

Одним из абсолютных показателей доходности является валовой доход. Он представляет собой финансовый результат от реализации продукции и определяется как разность между доходом от реализации продукции и производственной себестоимостью реализованной продукции в результате основной деятельности.

Чистый доход – определяется как финансовый результат деятельности предприятия. Это разница между доходами и расходами.

Налоговой базой по объектам налогообложения юридических лиц и индивидуальных предпринимателей является среднегодовая балансовая стоимость объектов налогообложения, определяемая по данным бухгалтерского учета.

| № п/п | Содержание операции | Корреспонденция счетов | |

| Дебет | Кредит | ||

| 1 | Объявлен Уставный капитал | 5110 | 5030 |

| 2 | Увеличение УК при: | ||

| -новой эмиссии акций | 5110 | 5010, 5020 | |

| -внесение изменений в учредительный документ ТОО, связанных с увеличением УК | 5110 | 5030 | |

| 3 | Оплата акций, внесение вкладов: | ||

| -нематериальными активами | 2730 | 5110 | |

| -основными средствами | 2410 | 5110 | |

| -биологическими активами | 2510, 2520 | 5110 | |

| -товарно-материальными запасами | 1310 | 5110 | |

| -деньгами | 1010, 1030 | 5110 | |

1.9 Финансовая отчетность

Финансовая отчетность – это совокупность показателей, комплексно характеризующих финансово – хозяйственную деятельность предприятия. Показатели ее формируются путем периодической сводки и обобщения учетных данных в установленных для этого таблицах.

Все предприятия, имеющие самостоятельный баланс и являющиеся юридическими лицами, а также другие хозяйствующие субъекты, получающие доходы от хозяйственной деятельности, обязаны составлять финансовую отчетность.

Целью финансовой отчетности является обеспечение пользователей полезной, значимой и достоверной информацией о финансовом положении юридического лица, результатах деятельности и изменениях в его финансовом положении за отчетный год.

Финансовая отчетность состоит из бухгалтерского баланса, отчета о доходах и расходах, отчета о движении денег, отчета об изменении в собственном капитале, информации об учетной политике и пояснительной записки.

Финансовые отчеты взаимосвязаны, так как они отражают различные аспекты одних и тех же фактов хозяйственной жизни.

Финансовая отчетность содержит пояснительную записку, в которой изложены все факторы, повлиявшие в отчетном году на результаты деятельности предприятия и освещено финансовое состояние предприятия.

Финансовая отчетность подписывается руководителем и главным бухгалтером субъекта, которые несут ответственность за своевременность ее представления.

Отчетным периодом для годовой отчетности субъекта является календарный год, начиная с 1 января по 31 декабря. При заполнении форм финансовой отчетности указываются:

– наименование субъекта;

– местонахождение;

– отрасль;

– орган управления государственным имуществом;

– организационно-правовая форма собственности.

Финансовая отчетность представляет собой информацию о финансовом положении, результатах деятельности и изменениях в финансовом положении индивидуального предпринимателя или организации.

Порядок составления финансовой отчетности и дополнительные требования к ней устанавливаются в соответствии с международными стандартами и требованиями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Объем, формы и порядок составления финансовой отчетности государственных учреждений определяются уполномоченным органом, если иное не предусмотрено законодательными актами Республики Казахстан.

Финансовая отчетность подписывается руководством и главным бухгалтером организации, индивидуальным предпринимателем.

Финансовая отчетность организации, в которой бухгалтерский учет ведется бухгалтерской организацией или профессиональным бухгалтером, подписывается руководством, а также руководителем бухгалтерской организации или профессиональным бухгалтером.

1.10 Учетная политика. Учетная налоговая политика

В соответствии с требованиями Кодекса РК от 10.12.2008 г. №99–1V «О налогах и других обязательных платежах в бюджет», введенного в действие с 01 января 2009 года, каждое предприятие или организация должны разработать и утвердить налоговую учетную политику – документ, отражающий специфику ведения налогового учета данного субъекта. Обязательность этого документа подтверждается статьей 208 Кодекса РК «Об административных правонарушениях», которая гласит: «Отсутствие у налогоплательщика учетной документации и несоблюдение требований по составлению и хранению учетной документации, установленной законодательством РК'

влечет штраф на должностных лиц, индивидуальных предпринимателей в размере двадцати пяти месячных расчетных показателей, на юридических лиц, являющихся субъектами малого или среднего предпринимательства или некоммерческими организациями, – в размере пятидесяти месячных расчетных показателей, на юридических лиц, являющихся субъектами крупного предпринимательства, – в размере семидесяти пяти месячных расчетных показателей.

2. Действия, предусмотренные частью первой настоящей статьи, совершенные повторно а течение года после наложения административного взыскания, влекут штраф на должностных лиц, индивидуальных предпринимателей в размере тридцати пяти месячных расчетных показателей, на юридических лиц, являющимися