Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Контрольная работа: Комерційний банк: роль і місце в кредитній системі

Контрольная работа: Комерційний банк: роль і місце в кредитній системі

Зміст

Вступ

1. Теоретичні основи функціонування комерційних банків

1.1 Поняття кредитної системи

1.2 Комерційний банк: сутність, види та функції

1.3 Роль і місце банків в кредитній системі

2. Комерційний банк – основна ланка кредитної системи

2.1 Характеристика діяльності та оцінка фінансових показників ПАТ АБ „Укргазбанк”

2.2 Місце в кредитній системі ПАТ АБ „Укргазбанк”

3. Напрямки вдосконалення функціонування комерційних банків України на сучасному етапі

Висновки

Список використаної літератури

комерційний банк кредитний система

Вступ

Актуальність теми дослідження. На сучасному етапі економічного розвитку, в умовах трансформації національної економіки, серед проблем, пов'язаних з виходом України з кризового стану, важливе місце посідає формування ефективної кредитної системи. Кредитування населення України в сучасних умовах є надзвичайно важливим питанням через те, що соціально-економічний рівень його життя дуже низький.

Певна особа, щоб підвищити свій соціально-економічний рівень життя прагне більших доходів, яких не може забезпечити держава, тому часто люди розпочинають власну діяльність, а на це потрібні чималі кошти. І тут на допомогу може прийти лише розвинена практика кредитування.

Крім того, такого роду допомоги потребують часто й ринкові структури, товарне виробництво, торгівля, тобто усі сфери народного господарства.

У будь-якій державі кредитна система відіграє ключову роль. Саме вона задовольняє економіку необхідним обсягом фінансових ресурсів, забезпечуючи вільний рух капіталу, розрахунки суб’єктів господарювання, кредитування економіки, а також реалізацію цілого ряду інших функцій та завдань. Без розвинутої кредитної системи неможливо навіть уявити собі розвинуту економіку держави.

Як найважливіший елемент відтворювальної структури економіки банківські установи організують рух і перерозподіл ресурсів суспільства в їх грошовому виразі. Через банківську систему проходять грошові розрахунки і платежі господарюючих суб'єктів та населення в цілому. Саме комерційні банки виконують важливу функцію мобілізації тимчасово вільних грошових ресурсів і перетворення їх у реальний капітал, здійснюючи різноманітні кредитні, інвестиційні та інші операції і забезпечуючи, таким чином, потреби економіки в додаткових ресурсах.

Серед суб'єктів фінансово-господарської діяльності комерційні банки - це саме та галузь, яка повинна бути спроможна своєчасно прогнозувати динаміку економічної кон'юнктури, а також якнайшвидше та досить гнучко реагувати на будь-які зміни, що відбуваються на фінансовому ринку.

Комерційний банк – являється основною ланкою кредитної системи, тому для нормального функціонування системи, необхідно забезпечити безперервну та ефективну роботу банків. У зв’язку з цим виникає необхідність аналізу діяльності банків, визначення проблем їх функціонування та розробки напрямків їх усунення.

Важливе теоретичне й практичне значення вказаних проблем та їх невирішеність зумовили необхідність проведення цього дослідження та вибір теми роботи.

Проблематиці, що піднімається в даній роботі, присвячено ряд робіт вітчизняних та іноземних вчених, серед яких треба виділити праці таких іноземних вчених, як Дж. Маршалл, Ж. Герар, Р. Ринутро, I. Ханкель. Серед вітчизняних дослідників слід назвати В. Міщенко, А. Сомик, О. Васюренко, М. Пацера. В складі кафедри фінансів, грошового обігу та кредиту Київського національного університету імені Тараса Шевченка займаються питаннями функціонування комерційних банків Васильченко З.М., Версаль Н.І., Януль І.Є. та інші.

Метою курсової роботи є теоретичне й практичне обґрунтування ролі та місця комерційних банків в кредитній системі та шляхів удосконалення їхнього функціонування в Україні.

Відповідно до даної мети роботи постають такі завдання:

· визначити поняття кредитної системи;

· дослідити сутність комерційних банків;

· визначити роль комерційних банків в кредитній системі;

· охарактеризувати діяльність та оцінити фінансові показники ПАТ АБ „Укргазбанк”;

· визначити місце в кредитній системі ПАТ АБ „Укргазбанк”;

· дослідити шляхи та виробити рекомендації щодо підвищення ефективності діяльності комерційних банків.

Предметом дослідження є функціонування комерційних банків у кредитній системі країни.

Об'єкт дослідження – комерційний банк як основна ланка кредитної системи.

Методологічну та інформаційну основу в проведенні дослідження склали вітчизняні та зарубіжні публікації з питань фінансово-кредитних відносин, періодичні видання, а також Закони України з питань фінансово-кредитної та банківської діяльності, законодавчі правові акти, законопроекти України щодо правового забезпечення банківської та кредитно-фінансової діяльності, статистичні матеріали.

Дана робота складається зі вступу, трьох розділів та висновків. У першому розділі розглянемо теоретичні основи кредитної системи та функціонування комерційних банків. В другому розділі проведемо аналіз банківської діяльності на прикладі одного банку, а також визначемо його місце в кредитній системі України. В третьому розділі запропонуємо напрямки удосконалення функціонування комерційних банків України на сучасному етапі.

1. Теоретичні основи функціонування комерційних банків

1.1 Поняття кредитної системи

У будь-якій державі, незалежно від економічної системи та способу організації суспільних відносин, кредитна система відіграє ключову роль. Недарма її порівнюють часто із кровоносною системою економіки держави. Адже саме вона задовольняє економіку необхідним обсягом фінансових ресурсів, забезпечуючи вільний рух капіталу, розрахунки суб’єктів господарювання, кредитування економіки, а також реалізацію цілого ряду інших функцій та завдань. Без розвинутої кредитної системи неможливо навіть уявити собі розвинуту економіку держави.

Кредит – є формою руху грошового капіталу, який надається в позику на умовах повернення й прибутковості. Наявність кредитних відносин передбачає, з одного боку, тимчасово вільні грошові кошти, власники яких готові надати їх на певний строк за певну винагороду (процент), а з іншого, - підприємців, бажаючих тимчасово використати їх у своїй виробничій діяльності [5, 23].

В умовах розвинутої ринкової економіки кредит виступає в декількох видах і здійснюється через найрізноманітніші організаційні форми, які в сукупності утворюють кредитну систему, а це: банки, інвестиційні фонди, страхові компанії та інші фінансово-кредитні інститути.

Однак, для того щоб визначитись зі складовими кредитної системи, передусім, необхідно дослідити таке поняття, як система взагалі. Зокрема, В.Афанасьєв писав, що під системою розуміється сукупність компонентів, взаємодія яких породжує нові (системні) якості, не притаманні її складовим. Найважливішою особливістю системи є її цілісність. Ознаками системи є також її структурність (можливість опису системи через визначення її структури, тобто зв’язків всередині системи), взаємозв’язок системи та зовнішньої середи (система формує та проявляє властивості у взаємодії із зовнішньою середою), ієрархічність (кожний із компонентів системи може розглядатися як система, а система, що розглядається, є компонентом більш широкої системи), множинність опису системи (складність системи потребує її опису з різних сторін для розуміння її сутності).

Таким чином, у будь-якому випадку віднесення до системи простої сукупності установ, що здійснюють діяльність на ринку позичкового капіталу, є щонайменше хибним.

Тому, кредитна система – це визначена законодавством країни сукупність кредитно-фінансових інститутів, а також кредитно-фінансові відносини, форми і методи кредитування.

Вона являється невід'ємною і важливою частиною економіки будь-якої країни, так як від її функціонування залежить форма і динаміка розвитку країни.

Економічною основою функціонування кредитної системи, є кредитні відносини, виникнення яких пов'язане з неспівпадінням у часі витрат, що здійснюються різними учасниками господарських процесів, і надходженням необхідних для цього доходів. Таке неспівпадіння, зумовлене об'єктивними економічними причинами, - характерне для переважної більшості суб'єктів ринкової економіки. У результаті, з одного боку, виникає значна сума тимчасово вільних від обороту грошових коштів, а з іншого - відчувається потреба у додаткових грошових ресурсах. Розв'язується дане протиріччя за допомогою інститутів кредитної системи, в яких акумулюються тимчасово вільні кошти одних суб'єктів ринку і надаються у тимчасове користування іншим, що відповідає економічним і соціальним потребам суспільства в цілому.

Зазначені моменти відображають дві найважливіші історичні передумови становлення і розвитку кредитної системи як центральної ланки економіки. З одного боку, розвиток товарного виробництва і розширення торгівлі обумовили зростання обсягів грошового обороту, що викликало необхідність впорядкування його організації і технічного обслуговування, а з іншого – виникає необхідність у специфічній формі підприємницької діяльності, пов'язаної з нагромадженням і розподілом тимчасово вільних коштів суб'єктів ринку. Організація виконання цих двох найважливіших економічних завдань призвела до появи особливих підприємств-інститутів кредитної системи, які поділяються на три великі групи:

1) центральні банки;

2) комерційні банки;

3) спеціалізовані кредитно-фінансові установи.

При цьому перші дві групи складають окрему ланку організації кредитних відносин і представляють собою банківську систему країни, тоді як третя група є відносно відособленою системою небанківських установ, що спеціалізуються на виконанні окремих операцій. Головною ланкою кредитної системи у будь-якій країні є банки, що здійснюють основну масу кредитних і фінансових операцій.

Таким чином, кредитну систему можна розглядати в двох аспектах прояву:

o по-перше, кредитна система як сукупність кредитних стосунків, форм, способів і типів кредитування;

o по-друге, кредитна система як сукупність банківських і інших кредитних організацій, що працюють в правовому полі, визначеному законодавчими актами.

На сьогодні не існує єдиного підходу до побудови структури кредитного ринку, оскільки все залежить від вихідних позицій, принципів, які покладені в її основу. Проте можні виокремити банківську і небанківську частини.

Банківська система, яка являється складовою частиною кредитної системи, бере участь у виконанні основних її функцій, зокрема, шляхом:

v забезпечення способів переміщення фінансових ресурсів у часі, через кордони держав та між окремими галузями тощо;

v розробки та забезпечення способів управління ризиками;

v забезпечення механізму об’єднання фінансових ресурсів та їх розподілу між окремими суб’єктами господарювання;

v забезпечення безперебійного функціонування платіжних систем, зокрема, шляхом удосконалення способів клірингу та здійснення розрахунків, що сприяють торгівлі;

v забезпечення насичення ринку ціновою інформацією, що дозволяє координувати децентралізований процес прийняття рішень в окремих галузях економіки.

Кредитна система будь-якої країни очолюється Центральним банком. Він виступає основним координатором діяльності кредитних інститутів і виконує функції управління грошово-кредитними і фінансовими процесами в економіці. Він, як правило, не вступає у взаємовідносини з підприємствами і населенням, а представляє собою свого роду “банк банків” і “банк держави”, що визначається його базовими функціями як основного органу, який координує діяльність кредитної системи в цілому.

Другу частину кредитної системи становить парабанківська система – сукупність небанківських фінансових посередників, які акумулюють грошові кошти економічних суб’єктів, спеціалізуючись на виконанні кількох операцій або обслуговуючи обмежене коло клієнтури, і підпорядковуються різним регулюючим органам [6].

Небанківське фінансування довгострокових капіталовкладень у народне господарство здійснюється через інвестиційні фонди, суть яких зводиться до акумуляції коштів певних суб’єктів і використання їх для нагромадження. Утворюються й інші фонди, які займаються акумуляцією грошових коштів та інвестуванням їх у ті чи інші галузі народного господарства, зокрема, такі відомі у світі, як Міжнародний валютний фонд. В Україні - це Пенсійний фонд, фонди соціального страхування та інші. Головною їх ознакою є те, що вони являють собою сукупність грошових або інших ресурсів, які знаходяться в розпорядженні тих чи інших асоціацій, об'єднань, підприємств, організацій, державних установ, приватних громадян, призначених для цільового використання. В періоди вивільнення їх від цільового використання ці кошти використовуються для інвестицій, кредитування, надання послуг, позик з метою їх нагромадження. Звичайно, якщо це не суперечить чинному законодавству. Взагалі, кредитна система може функціонувати і без фінансових посередників. Власник вільних коштів може прямо і безпосередньо надавати їх у позичку позичальнику. Така кредитна система стала формуватися в Україні у формі прямих грошових позичок між підприємствами. Але високі ризики таких “прямих” відносин кредиторів і позичальників, розбіжність за сумами і термінами неминуче призводять до виникнення особливих посередників, що на основі акумуляції коштів багатьох суб'єктів забезпечують задоволення практично будь-яких потреб ринкових суб'єктів у позикових засобах.

Структура сучасної кредитної системи України наближається до цивілізованого ринкового типу. У ході проведення реформ було взято курс на побудову такої кредитної системи, що здатна забезпечувати повноцінне комплексне обслуговування господарського обороту [8, 15]. Однак цей процес ще не завершено. Потребує суттєвого вдосконалення діяльність Національного банку України, становлення ринків короткострокових і довгострокових грошових капіталів зумовлює необхідність розвитку спеціалізованих кредитно-фінансових інститутів, розширення сфер діяльності кредитних установ неможливе без багатьох допоміжних організацій. Та найважливіше значення має розвиток діяльності комерційних банків як первинної і вихідної ланки кредитної системи.

1.2 Комерційний банк: сутність, види та функції

Термін „комерційний банк” виник ще в ранній період банківської справи, коли банки обслуговували переважно торгівлю. З розвитком виробництва виникла необхідність його кредитування: потрібні були кредити на поповнення обігового капіталу, створення запасів сировини, готової продукції тощо. Строки кредитів постійно збільшувалися, частину банківських ресурсів використовували для вкладень в основний капітал, цінні папери, тому термін „комерційний” почав набувати значення „діловий”, тобто банк, як і будь-яке підприємство, має свій продукт і працює на комерційній основі, намагається, щоб кожна операція приносила дохід і завдавала якнайменше збитків [13. с11].

А продуктом банку є перш за все, формування кредитних грошей, а також різноманітні послуги, які полягають у наданні гарантій порук, консультацій, управлінні майном тощо [13. с12].

Комерційні банки - кредитні установи, що здійснюють універсальні банківські операції для підприємств, установ і населення головним чином за рахунок грошових коштів, залучених у вигляді внесків і депозитів, здійснюють на договірних умовах кредитне, розрахунково-касове та інше банківське обслуговування юридичних і фізичних осіб, приймають і розміщують грошові вклади своїх клієнтів, ведуть рахунки банків-кореспондентів, а також можуть виконувати певні операції.

Відповідно до Закону України „Про банки і банківську діяльність” комерційний банк – це юридична особа, яка має виключне право на підставі ліцензії Національного банку України здійснювати у сукупності такі операції: залучення у вклади грошових коштів фізичних і юридичних осіб та розміщення зазначених коштів від свого імені, на власних умовах та на власний ризик, відкриття і ведення банківських рахунків фізичних та юридичних осіб. Крім того, окремо виділяють банк з іноземним капіталом - банк, у якому частка капіталу, що належить хоча б одному іноземному інвестору, становить не менше 10 відсотків.

Іноземні науковці дають свої визначення цьому поняттю, наприклад, комерційний банк – це цілеспрямована, відкрита соціотехнічна система, яка пов’язана із зовнішнім світом мережею транзакцій фінансово-кредитного та інформаційного характеру. [15. с. 200].

Комерційним банкам в Україні забороняється займатися діяльністю у сфері матеріального виробництва і торгівлі матеріальними цінностями, а також діяльністю з усіх видів страхування (крім функцій фінансового страхового посередника), їм забороняється використовувати свої союзи та інші об'єднання для досягнення згоди, спрямованої на монополізацію ринку банківських послуг, установлення монопольних ставок і комісійних винагород, обмеження конкуренції у банківській справі.

Комерційні банки класифікуються за різними критеріями: формою власності, організаційною формою, розміром капіталу; філійною мережею; діапазоном операцій, що ними виконуються, та сектором ринку, де вони функціонують.

За формою власності комерційні банки поділяються на державні і колективні. Державні банки мають одного власника в особі держави. Статутні фонди цих банків створені за рахунок бюджетних коштів і коштів бюджетних установ. Інші вітчизняні комерційні банки - це банки з колективною формою власності, тому що частка капіталу кожного із засновників законодавче обмежена 35% статутного фонду банку, тобто кількість засновників банку не може бути меншою трьох юридичних чи фізичних осіб.

Залежно від організаційної форми комерційні банки з колективною формою власності представлені на банківському ринку акціонерними товариствами відкритого і закритого типу (акціонерні банки) та товариствами з обмеженою відповідальністю (пайові банки). Проте відповідно до змін у законодавстві банки в Україні створюються у формі публічного акціонерного товариства або кооперативного банку.

Залежно від розміру активів комерційні банки поділяються на малі (сукупні активи не перевищують 200 млн. грн.), середні (сукупні активи перевищують 200 млн. грн.), великі (перевищують 500 млн. грн.) та найбільші (перевищують 1300 млн. грн.).

Залежно від наявності філій комерційні банки можна кваліфікувати на банки з мережею філій та безфілійні.

Залежно від діапазону операцій, що виконують комерційні банки, і сектора ринку, де вони функціонують, розрізняють: універсальні банки; банки з клієнтською спеціалізацією; банки з галузевою спеціалізацією; банки з функціональною спеціалізацією.

Універсальні банки виконують широкий спектр операцій та надають різноманітні послуги своїм клієнтам. В Україні більшість комерційних банків можна вважати універсальними, бо майже всі вони мають потенційні юридичні можливості для впровадження всіх банківських продуктів і залучення до обслуговування різних типів клієнтів.

До банків із клієнтською спеціалізацією належать кооперативні банки, в яких основними засновниками і переважними клієнтами є кооперативи. У країнах з розвинутою ринковою економікою дуже помітна деталізація і диференційність банків залежно від спеціалізації з обслуговування конкретного типу клієнтури. Зокрема, функціонують біржові банки, які обслуговують операції біржових структур; страхові - страхових інститутів; кооперативні - кооперативів тощо. Банки із галузевою спеціалізацією обслуговують переважно юридичних та фізичних осіб у межах певної галузі господарства. Ступінь спеціалізації галузевих банків значною мірою залежить від сфери їх діяльності, а також особливостей господарської діяльності галузевої клієнтури, що можуть бути пов'язані із сезонними чи іншими процесами. Функціональна спеціалізація полягає в тому, що комерційні банки виконують переважно вузьке коло спеціалізованих операцій. До функціонально спеціалізованих банків відносяться інвестиційні, ощадні, іпотечні, клірингові тощо. Функціональна спеціалізація принципово впливає на характер діяльності банку, визначає особливості формування активів і пасивів, а також специфіку роботи з клієнтурою. Відомими представниками банків з функціональною спеціалізацією в Україні є Ощадбанк. У пасиві Ощадбанку близько 90% - Це кошти фізичних осіб, а активні операції в основному спрямовані на споживче кредитування.

Функціональна спеціалізація названих банків не заважає їм виконувати інші операції, притаманні універсальним банкам.

Будучи самостійними суб'єктами грошового ринку, банки виконують певні економічні функції, в яких конкретизується їх сутність та призначення.

Немає єдності щодо визначення функцій комерційних банків, які розглядають мінімум з двох позицій:

§ по-перше, з точки зору операцій, які здійснюють банки;

§ по-друге, з точки зору особливостей здійснюваних банками операцій. [6. с. 174].

Виходячи з першої позиції до функцій можна віднести: мінімізацію готівкових коштів і здійснення платежів; фінансування інвестицій і поточних витрат, кредитування; проведення операцій з цінними паперами; купівля-продаж іноземної валюти та інші операції.

Проте такий підхід до визначення функцій банків не правомірний, оскільки функція банку – більш складне, глибоке явище, ніж операція. Функція – це те, що властиве кожному банку постійно, незалежно від того, які конкретні операції він виконує в даний момент. Операція ж характеризує певний вид роботи банку тільки в даний момент і стосовно лише окремого економічного суб'єкта, тобто на макрорівні [7].

Отже, до функцій комерційних банків відносять:

v трансформаційна;

v емісійна;

v інформаційно-консультаційна;

v контрольна.

Трансформаційна функція банків зумовлена посередницькою місією банків взагалі і їх особливим місцем серед фінансових посередників зокрема. Полягає вона в зміні (трансформації) таких якісних характеристик грошових потоків, що проходять через банки, як рівень ризикованості, строковість, обсяги та просторове спрямування.

У зв'язку з цим можна виділити такі напрями цієї функції:

§ трансформація ризиків;

§ трансформація строків;

§ трансформація обсягів;

§ просторова трансформація;

§ валютна трансформація;

§ трансформація ліквідності.

Трансформація ризиків полягає в тому, що банки, діяльність яких пов'язана з високим ризиком, вживаючи відповідних заходів, можуть звести ці ризики для своїх вкладників та акціонерів до мінімуму. До таких заходів належать: диверсифікація активних операцій, створення резервів, диференціація процентних ставок залежно від ризикованості кредитів, страхування депозитів тощо. Завдяки цим заходам банки беруть на себе переважну частину ризиків непогашення позичок.

Трансформація строків означає, що, мобілізуючи значні обсяги короткострокових коштів і постійно поповнюючи їх, банки одержують можливість деяку їх частину спрямовувати в довгострокові позички та інші довгострокові активи. Це вигідно не тільки банкам (вони одержують більш високий дохід), а й їхнім клієнтам. Позичальники одержують можливість профінансувати свої довгострокові проекти, а кредитори банків - одержати більший дохід за своїми вкладами в банках.

Трансформація обсягів капіталів виявляється в тому, що, мобілізуючи великі обсяги дрібних вкладів, банки дістають можливість акумулювати великі маси капіталу для реалізації масштабних проектів. Без банків ці кошти залишались би розпорошеними, використовувалися б з низькою віддачею чи взагалі не використовувалися.

Просторова трансформація означає, що банки можуть акумулювати ресурси з багатьох регіонів і навіть з інших країн і спрямувати на фінансування проектів одного регіону, однієї країни, одного об'єкта. Таким чином розсуваються географічні межі грошового ринку, він перетворюється у міжнародний і світовий, що полегшує балансування попиту і пропозиції на грошовому ринку в будь-якому місці світового ринку.

Трансформація ліквідності виражається в тому, що банк завжди певну частину коштів має тримати у ліквідній формі, оскільки складно передбачити поведінку вкладників і кредиторів.

Емісійна функція банків полягає в тому, що тільки вони можуть створювати додаткові платіжні засоби і спрямовувати їх в оборот, збільшуючи пропозицію грошей, або ж вилучати їх з обороту, зменшуючи пропозицію грошей. Цю функцію виконує як центральний банк, емітуючи готівкові гроші, так і комерційні банки, емітуючи депозитні гроші через механізм грошово-кредитного мультиплікатора.

Інформаційно-консультаційна функція проявляється у продукуванні інформації щодо різноманітних можливостей вкладення коштів та отримання фінансування.

В багатьох підручниках окремо виділяють контрольну функцію, яка означає, що у банків завжди є важелі контролю за позичальниками.

З функціями банків безпосередньо пов'язана їх роль в економіці. У трансформаційній функції банки впливають на прискорення обороту капіталу в процесі відтворення, сприяють розширенню обсягів і підвищенню ефективності суспільного виробництва. В емісійній функції банки сприяють забезпеченню потреб обороту в платіжних засобах, зміцненню договірної і платіжної дисципліни в господарстві, удосконаленню та зміцненню грошового обороту. За кожним з напрямів прояву ролі банків стоїть їх копітка робота щодо забезпечення кожному господарюючому суб'єкту сприятливих умов для функціонування.

Свої функції комерційні банки реалізують через виконання певного набору операцій. Перелік операцій, які може здійснювати сучасний комерційний банк, змінюється залежно від країни та виду банку.

До банківських операцій відносять:

Пасивні, що забезпечують формування ресурсної бази, необхідної банку зверх власного капіталу для нормальної діяльності, забезпечення ліквідності, платоспроможності та одержання запланованого доходу (залучення коштів на депозитні рахунки, одержання позичок у Центральному банку, випуск банківських облігацій тощо);

Активні – це розміщення банками власних, залучених, запозичених (куплених) коштів з метою одержання запланованого доходу та забезпечення ліквідності (операції з кредитування, вкладення коштів в цінні папери, формування касових залишків та обов’язкових резервів банку і т.д.);

Комісійно-посередницькі, що здійснюються за дорученням і на користь клієнта за певну плату (інформаційні, консультативні, гарантійні тощо).

Таким чином, комерційні банки відіграють важливу роль у житті цивілізованого суспільства, виступаючи універсальним фінансовим посередником.

1.3 Роль і місце в кредитній системі банків

Серед фінансових посередників ключове місце займають банки. Це проявляється в такому:

§ на банки припадає більша частка в перерозподілі позичкових капіталів на грошовому ринку, ніж на будь-який інший вид фінансових посередників;

§ банки за своїм функціональним призначенням беруть участь у формуванні пропозиції грошей і мають можливість безпосередньо впливати на ринкову кон'юнктуру й економічне зростання, а інші посередники такої можливості не мають. Більше того, діяльність банків з пропозиції грошей багато в чому визначає становище всіх інших посередників на грошовому ринку. Саме банки ведуть рахунки останніх, сприяють формуванню їх грошових фондів, здійснюють розрахунково-касове і кредитне обслуговування і через це мають можливість впливати на їх діяльність;

§ банки мають можливість надавати економічним суб'єктам широкий асортимент різних послуг, тоді як інші посередники спеціалізуються на окремих, часто обмежених фінансових операціях. Тому можливості впливу на грошовий оборот і економіку загалом у банків значно ширші, ніж у будь-якого виду небанківських фінансових посередників[7].

Банки є центральною фігурою кредитної системи. Саме через них здійснюються основні посередницькі функції між кредиторами й позичальниками.

Відповідно да Положення Національного банку України "Про кредитування": головними ланками кредитної системи є банки та кредитні установи, що мають ліцензію Національного банку України, які одночасно виступають у ролі покупця і продавця існуючих у суспільстві тимчасово вільних коштів.

Банківська система шляхом надання кредитів організовує й обслуговує рух капіталу, забезпечує його залучення, акумуляцію та перерозподіл у ті сфери виробництва та обігу, де виникає дефіцит капіталу.

Банки є центральною фігурою кредитної системи. Саме через них здійснюються основні посередницькі функції між кредиторами й позичальниками. Існує багато різних видів банків, проте за своїм функціональним призначенням і належністю вони можуть бути зведені у дві великі групи: центральні (федеральні) банки і комерційні банки. В сукупності і взаємодії всі банки складають національну банківську систему.

У центрі банківської системи стоїть центральний банк. Він є емісійним, касовим та резервним центром країни. Більшість країн світу мають один центральний банк, наприклад Англійський банк у Великобританії, Бундесбанк у Німеччині, Національний банк в Україні. У США їх аж дванадцять і утворюють вони центральну федеральну систему. Зумовлено це рядом обставин, характерних саме для США. По-перше, масштабністю країни, по-друге, економічним розмаїттям і великою кількістю комерційних банків, по-третє, політичним компромісом між прибічниками централізації і децентралізації банківської системи.

У механізмі функціонування кредитної системи держави велика роль належить комерційним банкам. Вони є багатофункціональними організаціями, що діють у різних секторах ринку позичкового капіталу. Банки акумулюють основну частку кредитних ресурсів і надають своїм клієнтам повний комплекс фінансових послуг, включаючи кредитування, прийом депозитів, розрахункове обслуговування, купівлю-продаж і збереження цінних паперів, іноземної валюти та ін.

Завдання банків полягає у забезпеченні безперебійного грошового обігу й обороту капіталу, кредитуванні промислових підприємств, держави і населення, створення умов для народногосподарського нагромадження.

Банк може надавати кредити підприємствам і організаціям різних галузей народного господарства й іншим банкам, включаючи свої філії, фінансовим компаніям і населенню.

Важливою функцією комерційних банків є посередництво в кредиті. Прямим кредитним відносинам між власниками вільних коштів і позичальниками перешкоджає розбіжність обсягу капіталу, пропонованого в позичку, з потребою в ньому, а також терміну вивільнення капіталу з терміном, на який він потрібний позичальнику. Безпосередні кредитні зв'язки між власниками капіталу і позичальниками ускладнює і ризик неплатоспроможності останніх. Власник капіталу може не мати інформацію про фінансовий стан позичальника. Комерційні банки, виступаючи в ролі фінансових посередників, усувають ці ускладнення. Банківські кредити направляються в різні сектори економіки, забезпечують розширення виробництва. Стабільна економіка не може існувати без організованої і налагодженої системи грошових розрахунків. Звідси велике значення має роль банків у проведенні розрахунків і платежі.

Комерційні банки належать до особливої категорії ділових підприємств - фінансових посередників. Вони залучають капітали, заощадження населення та інші вільні грошові кошти, які вивільняються у процесі господарської діяльності, та надають їх у тимчасове користування іншим економічним агентам, які потребують додаткового капіталу.

Сучасні комерційні банки є багатофункціональними установами, що займаються практично всіма видами кредитних і фінансових операцій, пов'язаних з обслуговуванням господарської діяльності своїх клієнтів. Основне навантаження щодо фінансово-кредитного обслуговування економіки припадає саме на комерційні банки.

Надаючи кредити клієнтам, банки реалізують себе як фінансові посередники, приймаючи гроші від вкладників, що володіють тимчасово вільними коштами, і надаючи їх позичальникам, тобто тим учасникам економічного обороту, які тимчасово потребують додаткового капіталу. У результаті цієї діяльності банку у виграші перебувають усі зацікавлені сторони. Тимчасово вільні грошові кошти вкладників банк перетворює на позичковий капітал, який приносить їм реальний дохід у формі процента. Використання кредиту позичальниками сприяє прискоренню обороту капіталу, скороченню витрат виробництва і зростанню прибутків. Комерційні банки отримують доход від зазначених операцій за рахунок різниці між процентами, що стягуються за позиками і виплачуються за вкладами. Здатність комерційних банків створювати в процесі своєї діяльності додаткові засоби платежу є однією з найважливіших функцій, що відрізняє їх від інших інститутів кредитної системи.

Комерційні банки можуть здійснювати операції з купівлі і продажу іноземної валюти, організовуючи фінансування зовнішньої торгівлі; виконувати довірчі операції, пов'язані з управлінням майном, грошовими коштами та іншими матеріальними цінностями фізичних і юридичних осіб за їх дорученням; надавати консультативні послуги своїм клієнтам з питань організації господарсько-фінансової діяльності; здійснювати зберігання грошових і матеріальних цінностей у спеціально обладнаних сховищах, а також ряд інших операцій, пов'язаних з обслуговуванням різних клієнтів.

В історичному плані комерційні банки виникли раніше, ніж інші типи фінансово-кредитних інститутів, а тому розвиток кредитної системи розпочинається саме з виникнення і розвитку комерційних банків.

Стабільна й активно функціонуюча система комерційних банків та небанківських кредитно-фінансових інститутів у поєднанні з ефективною, виваженою політикою центрального банку займає головне місце в економіці будь-якої країни.

2. Комерційний банк – як основна ланка кредитної системи

2.1 Характеристика діяльності та оцінка фінансових показників ПАТ АБ „Укргазбанк”

Об’єктом дослідження даної роботи виступає Публічне акціонерне товариство Акціонерний Банк «Укргазбанк» (далі ПАТ АБ „Укргазбанк”), який працює на ринку України вже 16 років.

ПАТ АБ “Укргазбанк” є правонаступником ЗАТ “Інтергазбанк” та АТЗТ “Хаджибейбанк” , зареєстрованого Національним Банком України 21 липня 1993 року.

У 1996 році банк змінив назву на ВАТ АБ “Укргазбанк”, отримав ліцензію НБУ на право здійснення операцій з валютними цінностями і приєднався до міжнародної системи REUTERS, яка дає змогу в найкоротші терміни здійснювати всі види міжнародних фінансових розрахунків та вести активну діяльність на валютному ринку України.

На виконання рішень загальних зборів акціонерів банк реорганізовано у Відкрите акціонерне товариство АБ “Укргазбанк”, засновниками якого є ДАХК “Укргаз”, АТ “Київоблгаз”, СП “Арго” та інші.

24 липня 1997 року АБ «Укргазбанк» отримав генеральну ліцензію №123 на право здійснення банківських операцій та став повноправним членом Української Міжбанківської Валютної Біржі (УМВБ).

На вимогу П.5 Розділу XVII Закону України «Про акціонерні товариства» № 514-17 від 17.09.2008 та на підставі рішення Загальних зборів акціонерів від 29 травня 2009 року Відкрите акціонерне товариство акціонерний банк «Укргазбанк» офіційно змінив своє найменування на Публічне акціонерне товариство акціонерний банк «Укргазбанк». Державну реєстрацію змін до статуту банку було здійснено 07 липня 2009 року, свідоцтво про державну реєстрацію юридичної особи – Публічного акціонерного товариства акціонерного банку «Укргазбанк» видане державним реєстратором Солом’янської РДА у м. Києві 12.06.2009.

Відповідно до Закону України «Про акціонерні товариства» за типом акціонерні товариства поділяються на публічні та приватні. Публічне акціонерне товариство може здійснювати публічне та приватне розміщення акцій. Приватне ж акціонерне товариство може здійснювати тільки приватне розміщення акцій. Акціонери публічного акціонерного товариства можуть відчужувати належні їм акції без згоди інших акціонерів та товариства.

Основною метою діяльності банку є отримання прибутку шляхом надання повного спектру внутрішніх та міжнародних банківських послуг як у національній валюті України, так і в іноземній валюті, проведення банківських операцій, комерційної, інвестиційної та будь-якої іншої діяльності, дозволеної для банків згідно з чинним законодавством України. Банк має право здійснювати наступні банківські операції:

- відкриття та ведення рахунків клієнтів (резидентів та нерезидентів) у грошовій одиниці України та іноземній валюті;

- касове обслуговування клієнтів;

- залучення та розміщення кредитів та депозитів на мїжбанківському ринку України;

- кредитування юридичних і фізичних осіб та фінансовий лізинг;

- залучення депозитів юридичних та фізичних осіб;

- ведення кореспондентських рахунків банків (резидентів та нерезидентів) в іноземній валюті;

- операції з валютними цінностями на міжнародних ринках та ін.

Станом на 1 січня 2009 року АБ «Укргазбанк» займає наступні позиції (згідно з рейтингом Асоціації українських банків):

v за розміром активів – 16 позицію;

v за розміром капіталу – 19 позицію;

v за розміром кредитно-інвестиційного портфеля – 17 позицію;

v за розміром портфеля депозитів фізичних осіб – 10 позицію;

v за розміром портфеля депозитів юридичних осіб – 22 позицію;

v за розміром емісії платіжних карток – 12 позицію.

Одним із пріоритетних напрямків в розвитку Банку є робота з малим та середнім бізнесом, а також робота з фізичними особами . Банк проводить політику прозорості та публічності. За оцінкоюрейтингової компанії Standard & Poor's у 2008 році "Укргазбанк" посів перше місце у рейтингу інформаційної прозорості банків України.

Національна мережа Банку станом на 01.01.2009 представлена 390 точками продажу для понад 18000 юридичних та 600000 фізичних осіб.

Динамічний розвиток забезпечив входження АБ "Укргазбанк" в двадцятку найбільших українських банків та присутність у всіх сегментах ринку банківських послуг, орієнтованих як на роздрібних, так і на корпоративних клієнтів. Розмір банку, його представництво через філії та відділення у більшості регіонів України, обслуговування багатьох державних установ свідчили про становлення АБ "Укргазбанк" як фінансової установи загальнонаціонального масштабу. Значний обсяг коштів, залучених від приватних осіб, досить великі обсяги кредитування населення та обслуговування соціальних виплат підвищували роль банку як соціально значущої фінансової установи. Проте вже за 2009 рік „Укргазбанк” став на грані банкрутства. Вперше за всі роки існування банк отримав такий великий збиток в розмірі 1784 млн. грн. Фінансова криза та неправильна політика Уряду призвели до погіршення ситуації в багатьох банках України. „Укргазбан” знаходиться на третьому місці серед банків, що знаходяться на грані банкрутства.

У 2006 році АБ "Укргазбанк" був затверджений у проекті Міжнародної фінансової корпорації (IFC) "Корпоративне управління в банківському секторі України". Як наслідок реалізації цього проекту в бнку значно підвищилась ефективність управління банківськими процесами. В рамках проекту бнком були введені до складу Спостережної ради незалежні члени, переглянуті та узгоджені з вимогами міжнародних стандартів та практик корпоративного управління документи внутрішнього регулювання банку.

Керуючись міжнародними стандартами, Принципами корпоративного управління України АБ "Укргазбанк" вживає заходів щодо створення ефективних правових, регуляторних та інституційних засад належного корпоративного управління.

2007 рік для банку відзначився значним зростанням показників діяльності. Зокрема фінансовий результат - прибуток - за підсумками роботи в 2007 році склав 100,352 млн. грн., що у 3,26 перевищує показник 2006 року. Протягом року банк збільшив свій статутний капітал до 500 млн. грн. Також, у 2007 році чисті активи „Укргазбанку” становили 10313,8 млн. грн., що на 131,2 % перевищило аналогічні показники минулого року. Кредитно-інвестиційний портфель банку зріс більш ніж удвічі, і сягнув 5353,6 млн. грн., що перевищило показник 2006 року у 2,4 рази. Сума кредитів, видана юридичним особам, збільшилась у 2,2 рази - до 3439,9 млн. грн. Обсяг коштів клієнтів банку за 2007 рік подвоївся, і становив 5594,5 млн. грн.

У 2008 році банк увійшов до групи найбільших вітчизняних кредитно-фінансовіх установ, збільшив статутний фонд до 700 млн.грн. Фінансовий результат за підсумками 2008 року склав 204,2 млн.грн., що у 2 рази перевищує показник 2007 року. Чисті активи банку становили 14803 млн.грн., це на 43,5 % більше показників минулого року. Сума кредитів, виданих юридичним особам, збільшилась на 63 % і склала 5603 млн.грн. Балансовий капітал банку за 2008 рік виріс на 524 млн.грн. і досяг 1453 млн.грн.

Проте в 2009 році ситуація сильно змінилася в порівнянні з попередніми роками. Відсоток неповернених кредитів зріс аж до 40 %, що значно дестабілізує ситуацію в банку. Активи в 2009 році зменшились зі 1480 млн. грн. до 1294 млн. грн. Але значно збільшився статутний капітал банку за рахунок державних коштів. Це і дозволяє банку функціонувати на фінансовому ринку України.

Власний капітал банку протягом 2006 року зріс на 259,7 млн.грн. (120%) до 476,7 млн.грн. Збільшення власного капіталу банку на 50 % відбулося за рахунок здійснення додаткової емісії на 130,0 млн.грн., на 38 %– за рахунок переоцінки необоротних активів та цінних паперів на 98,7 млн. грн., на 6 % – за рахунок поповнення на 16,7 млн.грн. резервного фонду, на 7 % – за рахунок зростання в 2006 р. (в порівнянні з 2005 р.) на 17,0 млн.грн. чистого річного прибутку. Протягом 2007 року власний капітал банку зріс на 452,6 млн.грн. (майже в 2 рази) до 929,3 млн.грн. на кінець року. Основним чинником збільшення власного капіталу банку (на 44,2 %) стало здійснення додаткової емісії на 200,0 млн.грн., на 18,9 % власний капітал збільшився за рахунок переоцінки необоротних активів та цінних паперів на суму 85,6 млн.грн., на 15,4 % – за рахунок зростання річного чистого прибутку на 69,6 млн.грн., на 15,3 % - за рахунок інших складових (емісійних різниць) на 69,5 млн. грн., на 6,2 % – за рахунок поповнення на 27,9 млн.грн. резервного фонду. Протягом 2008 року власний капітал Банку зріс на 523,7 млн.грн. (на 56,4 %) до 1453 млн.грн. на кінець року. Основним чинником збільшення власного капіталу банку (на 38,2 %) стало здійснення додаткової емісії на 200,0 млн.грн., на 10 % капітал збільшився за рахунок переоцінки необоротних активів та цінних паперів на суму 52,1 млн.грн., на 19,8 % – за рахунок зростання річного чистого прибутку на 103,9 млн.грн., на 12,8 % – за рахунок інших складових (емісійних різниць) на 67,3 млн.грн., на 19,2 % – за рахунок поповнення резервного фонду на 100,4 млн.грн. За 2009 рік власний капітал зріс до 2772 млн. грн. (на 91 %). Такий значний ріст пов'язаний зі збільшенням статутного капіталу на 3100 тис. грн.

Статутний капітал банку захищає кредиторів і вкладників від непередбачуваних збитків, яких може зазнати банк у процесі своєї діяльності залежно від розміру різноманітних ризиків.

За передостанні 5 років зареєстрований статутний капітал банку було збільшено майже у 8 разів і станом на 01.01.2009 р. він складав 700,0 млн.грн. В 2009 році, тільки за рік, його було збільшено в 5 разів, що пов’язано з рекапіталізацією банку проведеною в липні 2009 р. Внаслідок ре капіталізації Уряд вніс в банк 3,1 млрд грн і отримав 84,21% акцій. А на позачергових загальних зборах акціонерів АБ "Укргазбанк" 25 грудня 2009 року ухвалили збільшення статутного капіталу банку на 1,9 млрд. грн. шляхом додаткової емісії акцій. Згідно з рішенням зборів, збільшення статутного капіталу шляхом допеміссії заплановано було на 11 січня 2010 р.

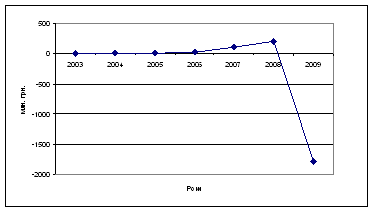

Позитивна динаміка відслідковувалася щодо чистого фінансового результату, який отримує банк щорічно. Зокрема, у 2008 році прибуток склав 204,2 млн.грн., а про значний його приріст свідчать наступні дані за останні 6 років:

o 2003 р.3,3 млн.грн.

o 2004 р.12,2 млн.грн.

o 2005 р.13,8 млн.грн.

o 2006 р.30,8 млн.грн.

o 2007 р.100,4 млн.грн.

o 2008 р.204,2 млн.грн.

В 2009 році, вперше за 6 років, чистий фінансовий результат має негативне значення. Банк отримав збиток в розмірі 1784 млн. грн., що пов’язано зі зменшенням чистого процентного доходу в порівнянні з попереднім роком, значного зменшення результату від торгових операцій з цінними паперами, негативним значенням результату від торгівлі іноземною валютою та зниженням даних по всіх інших показниках. Найбільшого удару банку принесло неповернення кредитів в розмірі близько 40 %.

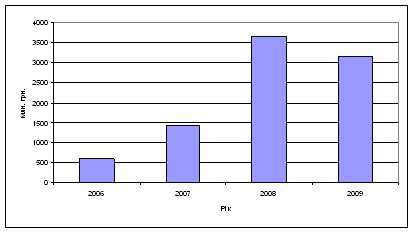

Дану динаміку графічно зображено на рис. 2.2.1, який наведений нижче.

Аналіз активів банку являє собою оцінку ефективності скоординованого управління банківським балансом. Зміни в структурі активних операцій можна проаналізувати за допомогою горизонтального аналізу. На основі горизонтальної оцінки активних операцій банку аналізуються зміни в динаміці через порівняння даних за різні періоди. Зіставлення даних дає змогу виявити відхилення в абсолютній сумі та у відсотках за: основними робочими активами, витратами на власні потреби тощо.

Рис. 2.2.1 Динаміка чистого фінансового результату 2003-2009 роки

Аналіз активних операцій починається з горизонтального аналізу зміни загальних активів за допомогою стандартних показників динаміки:

o Абсолютний приріст активів = Активи на кінець періоду – Активи на початок періоду;

o Темп зростання активів = Активи на кінець періоду / Активи на початок періоду;

o Темп приросту активів = (Активи на кінець періоду – Активи на початок періоду) / Активи на початок періоду.

Розрахуємо ці показники для 2006 – 2009 років, отримані дані оформимо у вигляді таблиці 2.2.1.

Як ми бачимо, активи банку постійно зростали в 2006-2008 роках. Найбільший темп приросту активів був у 2007 році, це пояснюється значним зростанням позик, наданих клієнтам (більше ніж у 2 рази) та коштів в банках (у 2,5 рази). Темп приросту в 2008 році значно зменшився в порівнянні з 2007 роком, але залишалися на належному рівні. Його зменшення можна поянити зменшенням коштів в інших банках, торгових цінних паперів, що зумовлене економічними процесами в країні, які виникли внаслідок фінансової кризи. В 2009 році відбулося зменшення активів на 13 %. Це зменшення пов’язане зі зменшенням коштів в інших банках в більше ніж 2 рази, зменшенням кредитів та заборгованості клієнтів. В умовах негативних змін, до яких банк почав наближатися в кінці 2008 року, в 2009 році були збільшені всі резерви – це резерви під знецінення цінних паперів на продаж, резерви у відсотках по активу, були створені резерви під знецынення цынних паперыв до погашення. Завдяки цим заходам, вдалося зменшити темпи спадання активів.

Таблиця 2.2.1Показники динаміки активних операцій банку за 2006-2009 роки

|

Показники |

Роки |

|||

|

2006 |

2007 |

2008 |

2009 |

|

| Абсолютний приріст активів, млн.грн. | 2073,6 | 6005,5 | 4489,5 | -1862 |

| Темп зростання активів, % | 187 | 234 | 144 | 87 |

| Темп приросту активів, % | 87 | 134 | 44 | -13 |

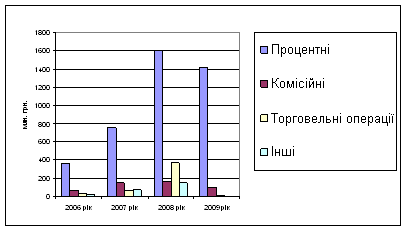

Аналіз доходів. Найбільшу питому вагу в структурі доходів банку традиційно займають процентні доходи (74,8 %), розмір яких збільшився у 2006 році на 114,3 млн.грн. та станом на 01.01.2007 р. становив 357,8 млн.грн. Загальні доходи у 2006 році в порівнянні з минулим роком зросли на 46,6% (152,0 млн.грн.) та сягнули 478,1 млн.грн. Структура доходів банку в розрізі видів доходів в 2006 р. має такий вигляд:

· процентні – 357,8 млн.грн.(74,8 %);

· комісійні – 69,5 млн.грн.(14,5 %);

· позитивний результат від торговельних операцій – 32,8 млн..грн.(6,9 %);

· інші доходи – 17,9 млн.грн.(3,8 %).

Інтенсивний динамічний розвиток банку в сфері розміщення ресурсів простежується в 2006 році в сфері кредитування населення. Результатом активності банку на цьому сегменті ринку стало відповідне збільшення в 2,4 рази (на 30,3 млн.грн.) до рівня 51,2 млн.грн. процентних доходів по роздрібному банкінгу. Значний приріст за підсумками року спостерігається по комісійним доходам (49,4 % або на 23,0 млн.грн.), частка яких в загальних доходах складає 14,5 %, або 69,5 млн.грн.

Загальні доходи банку у 2007 році зросли порівняно з минулим роком у 2,2 рази (на 567,8 млн.грн.) та досягли 1045,9 млн.грн., у тому числі процентні -757,5 млн.грн. (72,4 %), комісійні – 149,1 млн.грн. (14,3 %), позитивний результат від торговельних операцій – 64,8 млн.грн. (6,2 %), інші доходи – 74,4 млн.грн. (7,1 %).

Загальні доходи банку у 2008 році зросли у 2,2 рази (1238,9 млн.грн.), порівняно з 2007 роком та досягли 2285,0 млн.грн., у тому числі процентні – 1 598,7 млн.грн. (70,0 %), комісійні – 166,2 млн.грн. (7,3 %), позитивний результат від торговельних операцій – 371 млн.грн.(16,2 %), інші доходи – 149,1 млн.грн. (6,5 %).

Загальні доходи у 2009 році знизились у 1,5 рази порівняно з попереднім роком. Ці дані зобразимо у вигляді таблиці.

Таблиця 2.2.2Структура доходів банку в розрізі видів доходів, млн.грн.

| № | Види доходів | 2006 рік | 2007 рік | 2008 рік | 2009 рік |

| 1 | Процентні | 357,8 | 757,5 | 1 598,7 | 1 413,2 |

| 2 | Комісійні | 69,5 | 149,1 | 166,2 | 100,9 |

| 3 | Позитивний результат від торговельних операцій | 32,8 | 64,8 | 371,0 | 8,9 |

| 4 | Інші доходи | 17,9 | 74,4 | 149,1 | 1,1 |

| 5 | Всього доходів | 478,0 | 1045,8 | 2285,0 | 1524,1 |

У відсотковому відношення дані можна зобразити за допомогою діаграми, яку можна побачити на рис. 2.2.2.

Загальні витрати у 2006 році в порівнянні з минулим роком зросли на 43,2 % (135 млн.грн.) та сягнули 546,8 млн.грн., у тому числі процентні –– 239,1 млн.грн. (53,4 %); комісійні – 12,5 млн.грн. (2,8 %); загальні адміністративні витрати –149,1 млн.грн.(33,3 %); відрахування в резерви – 28,4млн.грн. (6,4 %); інші витрати – 18,1 млн.грн. (4,1 %).

Загальні витрати банку у 2007 році зросли порівняно з минулим роком у 2,1 рази (на 502,9 млн. грн.) та сягнули 945,5 млн.грн., у тому числі процентні – 499,3 млн.грн. (52,8 %), комісійні – 17,9 млн.грн. (1,9 %), загальні адміністративні витрати - 268,4 млн.грн. (28,4 %), відрахування в резерви 128,0 млн.грн. (13,5 %), інші витрати – 40,9 млн. грн. (3,4 %).

Рис.2.2.2 Динаміка доходів банку в розрізі їх видів в 2006-2009 роках, %

Витрати у 2008 році зросли порівняно з минулим роком у 2,2 рази (на 1130,4 млн.грн.) та сягнули 2080,7 млн.грн., у тому числі процентні –1132,9 млн.грн. (54,4 %), комісійні – 24,1 млн..грн. (1,2 %), загальні адміністративні витрати – 554,1 млн.грн. (26,6 %), відрахування у резерви – 267,0 млн. грн. (12,8 %), інші витрати –102,6 млн.грн. (5 %).

Ці дані узагальнемо у вигляді наступної таблиці.

Як і у попередні звітні роки, найбільшу частку витрат банку складають процентні витрати.

Зокрема, у 2008 році процентні витрати зросли на 633,6 млн.грн. (більш ніж удвічі порівняно з попереднім роком) та станом на 01.01.2009 року становили 1132,9 млн.грн. Збільшення процентних витрат обумовлено зростанням депозитного портфеля, що свідчить про підвищення довіри до банку з боку населення та суб ’єктів господарської діяльності. Другою за величиною статтею витрат є адміністративно-господарські витрати. Внаслідок активної операційної діяльності банку обсяг адміністративно-господарських витрат збільшився у 2008 році на 285,7 млн.грн. та склав 554,1 млн.грн., у тому числі утримання персоналу – 357,5 млн.грн.

Таблиця 2.2.3Структура витрат банку в розрізі видів витрат, млн.грн.

| № | Види витрат | 2006 рік | 2007 рік | 2008 рік | 2009 рік |

| 1 | Процентні | 239,1 | 499,3 | 1132,9 | 1057,5 |

| 2 | Комісійні | 12,5 | 17,9 | 24,1 | 30,8 |

| 3 | Загальні адміністративні | 149,1 | 268,4 | 554,1 | 386,1 |

| 4 | Відрахування у резерви | 128,0 | 128,0 | 267,0 | 1650,8 |

| 5 | Інші витрати | 18,1 | 40,9 | 102,6 | 185,1 |

| 6 | Всього витрат | 546,8 | 945,5 | 2080,7 | 3310,3 |

У 2009 році ситуація дещо змінилася і основну частку витрат складають відрахування у резерви, що пов’язано з високою ризиковістю всіх операцій в умовах кризової ситуації на банківському ринку в Україні. Підвищення витрат на створення резервів було здійснено з метою запобігання банкрутства банку.

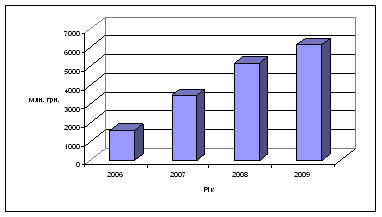

Аналіз кредитного портфеля. У 2009 році, не дивлячись на підвищення відсотку неповернення кредитів, кредитний портфель суб’єктів господарювання збільшився і становив 6131 млн. грн. Хоча ця зміна не є настільки суттєвою як в попередньому році, коли кредитний портфель суб ’єктів господарювання за рік збільшився більш ніж на 60 % і станом на 01.01.2009 р.склав 5168,0 млн.грн., з яких 4823,0 млн.грн. (93 %) - кредитний портфель корпоративних клієнтів. Стратегія щодо здійснення активних операцій будувалась на основі максимальної адаптації кредитних продуктів до потреб клієнтів і активного їх просування. Протягом 2008 року банк продовжував здійснення постійної адаптації кредитних продуктів під потреби сегментів клієнтів та розробив ряд нових продуктів.

Рис. 2.2.4 Динаміка кредитного портфеля суб ’єктів господарювання ПАТ АБ “Укргазбанк ”, млн.грн.

Таким чином, кредитний портфель банку у 2006-2009 роках складав відповідно 1573,1 млн.грн; 3439,9 млн.грн; 5168 млн.грн., 6131 млн. грн. Простежується позитивна тенденція до зростання кредитного портфеля суб’єктів господарювання.

Одним із значних досягнень ПАТ АБ „Укргазбанк ” у 2008 році стало значне посилення позиції та збільшення частки банку на ринку кредитування фізичних осіб. Так, в умовах достатньо насиченого ринку роздрібних кредитних послуг, банк, за даними Асоціації українських банків, за обсягом кредитного портфеля фізичних осіб посів 17 місце, зважаючи на те, що в 2007 році це було 21 місце. Внаслідок збільшення обсягів кредитування фізичних осіб, протягом 2008 року кредитний портфель фізичних осіб зріс більше ніж у 2,5 рази до 3657,3 млн.грн. Запорукою стрімкого та динамічного розвитку даного бізнес-напрямку була виважена стратегія розвитку роздрібного кредитування банку, яка проявилась через: максимальне скорочення термінів прийняття рішення до 1 дня для автокредитів та 2-3 днів для кредитів на житло.

В 2009 році загальний обсяг кредитного портфеля фізичних осіб зменшився на 15 % і становив 3151 млн. грн. Крім традиційної проблеми неплатежів за старими кредитами, на динаміку кредитного портфеля суттєво впливає дорожнеча кредитів. Але, окрім цього, істотно змінилися і підходи до оцінки потенційного позичальника. Тепер клієнту необхідно мати стабільний офіційний дохід, він повинен працювати в солідній компанії, яка має стійку ділову репутацію. Настільки радикальна зміна в оцінці потенційного позичальника викликана втратою платоспроможності за старими кредитами.

Рис. 2.2.5 Динаміка кредитного портфеля фізичних осіб, млн.грн

Кредитний портфель фізичних осіб в 2006-2008 роках постійно збільшувався і становив відповідно 591,3 млн.грн., 1421,7 млн.грн., 3657,3 млн.грн. А в 2009 році ця цифра впала до 3151 млн. грн.

Аналіз депозитного портфеля. Протягом 2008 року банк пропонував своїм клієнтам декілька депозитних продуктів з різноманітними умовами, у тому числі з можливістю поповнення депозитних рахунків, поповнення та часткового зняття коштів, ощадні (депозитні) сертифікати. В 2008 році банк впровадив нові депозитні продукти «Депозитна лінія» («Матрьошка») та «Поточний». З урахуванням специфіки бізнесу клієнта банк неодноразово розробляв індивідуальні умови залучення депозитів. Станом на 01.01.2009 року обсяг депозитного портфеля суб ’єктів господарювання склав 1 567,5 млн.грн., з яких 1501,7 млн.грн. (96 %) – депозитний портфель корпоративних клієнтів. Протягом 2008 року депозитний портфель суб ’єктів господарювання зріс на 338,6 млн.грн. (на 27 %).

Депозитний портфель суб ’єктів господарювання в 2006 році складав 543 млн.грн, в 2007 році - 1228,9 млн.грн, збільшившись при цьому на 685,9 млн.грн, а в 2008 році склав - 1567,5 млн.грн., що більше за попередній рік на 338,6 млн.грн.

Залучення депозитів фізичних осіб є одним із важливих джерел формування ресурсної бази банку. Банк пропонує клієнтам різноманітні депозитні продукти: як класичні депозити з виплатою готівки щомісячно або в кінці строку, так і продукти з можливістю поповнення та часткового зняття коштів, вклади у банківських металах, вклади з можливістю їх оформлення на дитину. За останні роки ПАТ АБ «Укргазбанк» значно збільшив свою присутність на ринку депозитів для фізичних осіб. Підтвердженням цього стало значне зростання кількості вкладників та обсягів депозитного портфеля банку. Протягом 2008 року портфель строкових депозитів фізичних осіб зріс на 2301,06 млн.грн. (90,24 %) та становив 4 850,94 млн.грн. на кінець року. За даними Асоціації українських банків, на кінець 2008 ПАТ АБ “Укргазбанк” посів 10 місце серед банків України за обсягом портфеля строкових депозитів фізичних осіб (роком раніше було 14 місце). На кінець 2008 року 86243 клієнта довірили банку власні кошти, при цьому значна кількість вкладників має по два та більше вкладів. Протягом року банком проводилися традиційні відсоткові депозитні акції для фізичних осіб: «Зими не буде», «Гроші люблять тишу», «Швейцарський стандарт», «Переваги зростання». Серед вкладників, які в період акції оформили депозитний вклад або придбали ощадний (депозитний) сертифікат, були розіграні призи – путівки до різних країн світу, а також новинкою 2008 року став розіграш додаткових процентних ставок. У жовтні-грудні 2008 року в умовах різких коливань валютних курсів та посиленні напруги на фінансових ринках банком було запропоновано кілька спеціальних депозитних програм. Програма «Вдалий курс», яка дозволяла обміняти гривню на іноземну валюту для її розміщення на депозитний рахунок за особливо вигідним для клієнта курсом та депозитна акція для існуючих вкладників банку «Подяка за довіру» з розіграшем автомобілів серед клієнтів, що пролонгували депозитний договір в період цієї акції.

Обсяг строкових депозитів фізичних осіб в 2006-2008 роках становив 1453 млн.грн., 2549,9 млн.грн., 4850,9 млн.грн.. Відслідковується постійна тенденція до збільшення цих обсягів. В 2007 році він зріс на 1096,9 млн.грн., а в 2008 році – 2301 млн.грн..

Станом на 31.12.2009 року ситуація змінилася і обсяг депозитного портфелю значно знизився. Це пов’язано з підвищенням недовіри осіб до банку. За рейтингами надійності банківських вкладів, в тому числі "Економічна правда" щоквартально презентує рейтинг надійності депозитних внесків в українських банках, „Укргазбанк” на сьогодні отримує негативний рейтинг.

Аналіз фінансової стійкості. Розглянемо першу групу коефіцієнтів, що характеризують фінансову стійкість банку, до них належать:

v коефіцієнт надійності - Кн (співвідношення капіталу банку до залучених коштів);

v коефіцієнт участі власного капіталу у формуванні активів - Кук (співвідношення капіталу банку до активів банку);

v коефіцієнт захищеності власного капіталу - Кзк (співвідношення капіталізованих активів – основні засоби і нематеріальні активи, до капіталу банку).

Аналіз ділової активності. Ділову активність банку в методичній літературі рекомендують визначити через аналіз взаємозв’язку оцінки ресурсного потенціалу банку (пасивів) і його використання як у цілому в активах, так і його окремих вкладень в інвестиції, в кредитний портфель, у матеріально-технічне забезпечення.

Необхідні висновки можна отримати трьома шляхами:

- зіставленням висновків за взаємозв’язаними статтями і розділами активів і пасивів;

- кількісною ув’язкою змін в активах і пасивах у вартісному виразі;

- розрахунком коефіцієнтів, що характеризують досягнуті рівні активності використання пасивів і активів.

Проаналізувавши системи коефіцієнтів, що їх рекомендує методична література для аналізу ділової активності банку, ми відібрали такі з них, які найбільшою мірою і прямо, а не побічно розкривають рівень використання пасивів і активів.

У частині пасивів це:

· коефіцієнт активності залучення позичених і залучених коштів (питома вага залучених коштів у загальних пасивах);

· коефіцієнт активності залучення строкових депозитів (питома вага строкових депозитів у загальних пасивах);

· коефіцієнт активності використання залучених коштів у кредитний портфель (співвідношення кредитного портфеля і депозитів строкових).

У частині активів це такі коефіцієнти:

§ коефіцієнт рівня дохідних активів (питома вага дохідних активів у загальних активах);

§ коефіцієнт кредитної активності (питома вага кредитного портфеля у загальних активах);

§ коефіцієнт проблемних кредитів (питома вага проблемних (прострочених і безнадійних) кредитів у кредитному портфелі в цілому).

Аналіз ліквідності. Ліквідність комерційного банку — це можливість і здатність банку виконувати свої зобов’язання перед клієнтами і різними контрагентами в аналізованих періодах.

Аналіз ліквідності будемо здійснювати за такими показниками:

· коефіцієнт миттєвої ліквідності (показує можливість банку погашати «живими» грішми з коррахунків і каси зобов’язання за всіма депозитами);

· коефіцієнт загальної ліквідності зобов’язань банку (співвідношення загальних активів до загальних зобов’язань, характеризує максимальну можливість банку в погашення забавязань всіма активами);

· коефіцієнт короткострокової ліквідності (співвідношення ліквідних активів до короткострокових зобов’язань).

Наведений блок показників призначено для оцінки ліквідності банку щодо його здатності перетворювати активи в грошову готівку для погашення зараз (на дату складання балансу) та в найближчий період зобов’язань перед клієнтами за їх поточними, депозитними, ощадними рахунками, а також перед кредиторами, інвесторами, акціонерами.

Аналіз ефективності управління. Результативним показником діяльності банку є величина одержаного прибутку. Рівень окупності прибутком статутного і загального капіталу, активів (у тому числі дохідних), а також витрат банку характеризує їх рентабельність.

Оскільки в сучасних умовах витрати часто зростають незалежно від рівня господарської фінансової діяльності банку, а під впливом погіршення загальної економічної ситуації в державі, то прибуток, який часто за масою невисокий, не може характеризувати рівень окупності. Тому рівень ефективності управління банком необхідно визначати поряд з віддачею прибутком ще і доходом.

За цим принципом і сформована система основних алгоритмізованих показників, які детально характеризують ефективність управління банком:

§ загальний рівень рентабельності (співвідношення прибутку до доходів);

§ чиста процентна маржа ((процентні доходи – процентні витрати) / середні загальні активи);

§ рентабельність активів (ЧП/Середні Азаг);

§ рентабельність загального капіталу (ЧП/середній Кзаг);

§ рентабельність діяльності по витратам (ЧП/Витрати).

Ці всі показники узагальнемо в наступних таблицях, які наведено нижче.

Таблиця 2.2.4Аналіз фінансової стійкості ПАТ АБ „Укргазбанк”, 2006-2009 роки

| № | Показники | Роки | Темп зміни | |||||

| 2006 | 2007 | 2008 | 2009 | 2007 | 2008 | 2009 | ||

| 1 | Коефіцієнт надійності | 0,12 | 0,1 | 0,11 | 0,27 | -0,02 | +0,01 | +0,16 |

| 2 | Коефіцієнт участі власного капіталу у формуванні активів | 0,11 | 0,09 | 0,10 | 0,21 | -0,02 | +0,01 | +0,11 |

| 3 | Коефіцієнт захищеності власного капіталу | 0,76 | 0,73 | 0,63 | 0,31 | -0,03 | -0,10 | -0,32 |

Отже, як ми бачимо з цієї таблиці, банк має достатню забезпеченість власним капіталом і на сьогодні він не дуже залежить від стихій в залученні вільних грошових коштів, бо має вдосталь своїх. Такий висновок ми робима, оскіьки коефіцієнт надійності, при його мінімальному значенні 5 %, в „Укргазбанку” є більшим напротязі всього досліджуваного періоду.

Коефіцієнт захищеності власного капіталу показує, яку частину капіталу розміщено в нерухомість. Як ми бачимо, даний показник є порівняно високим, але починає зменшуватись і в 2008 році в порівнянні з 2007 роком зменшився на 10 %, що пов’язано з диверсифікацією ризиків, а в 2009 році знизився на 0,32. Зниження цього показника є позитивним для банку, оскільки такий розмір в сучасних економічних умовах є занадто високим і ризиковим.

За рахунок рекапіталізації банк має достатньо власного капіталу, а, отже, достатню надійність.

Далі проаналізуємо ділову активність банку.

Таблиця 2.2.5Аналіз ділової активності ПАТ АБ „Укргазбанк”, 2006-2009 роки

| № | Показники | Роки | Темп зміни |

|

|||||||

| 2006 | 2007 | 2008 | 2009 | 2007 | 2008 | 2009 |

|

||||

|

а) в частині пасивів |

|

||||||||||

| 1 | Коефіцієнт активності залучення позичених і залучених коштів | 0,89 | 0,91 | 0,90 | 0,93 | +0,02 | -0,01 | +0,03 |

|

||

| 2 | Коефіцієнт активності залучення строкових депозитів | 0,12 | 0,12 | 0,11 | 0,07 | 0 | -0,01 | -0,04 |

|

||

| 3 | Коефіцієнт активності використання залучених коштів у кредитний портфель | 0,15 | 0,15 | 0,27 | 0,77 | 0 | +0,12 | +0,50 |

|

||

|

б) в частині активів |

|

||||||||||

| 1 | Коефіцієнт дохідних активів | 0,41 | 0,55 | 0,70 | 0,33 | +0,14 | +0,15 | -0,37 | |||

| 2 | Коефіцієнт кредитної активності інвестицій у кредитний портфель | 0,37 | 0,40 | 0,49 | 0,30 | +0,03 | +0,09 | -0,19 | |||

| 3 | Коефіцієнт проблемних кредитів | 0,012 | 0,011 | 0,014 | 0,4 | -0,001 | +0,003 | -0,386 | |||

Коефіцієнти ділової активності неодночасно зростали і спадали, а отже, і рівні активності розміщення і використання залучених коштів в активи банку, були різними. Так, в 2008 році коефіцієнти в частині активів постійно зростали, тоді як коефіцієнти в частині пасивів зменшувались. Оскільки даний банк майже не залучає міжбанківських кредитів, то знижуюча динаміка коефіцієнтів залучення строкових депозитів з 0,12 до 0,11 може свідчити або про відсутність можливостей, або про небажання даного банку розробляти технології щодо залучення цих ризикованих ресурсів порівняно з дешевими власними, якими банк достатньо забезпечений в аналізований період. Проте знижуюча динаміка показників в частині пасивів є незначною.

Ділова активність активів характеризується рівнем вкладень ресурсів банку в дохідні активи, кредитний портфель, у цінні папери і розкриває як досягнутий рівень, так і можливості банку в даний період. Різке підвищення дохідних активів у цілому, з їх диверсифікацією в кредитний та інвестиційний портфелі, за більшістю показників свідчить про розширення власного місця на фінансовому ринку.

Найбільш зростаюча ділова активність банку проявилася в кредитній політиці. Вона базувалася на зростанні коефіцієнтів активності використання в кредитний портфель майже половини усіх залучених коштів (з 0,37 до 0,49).

В 2009 році ситуація ділової активності в частині пасивів була анлогічною ситуації в попередньому році. Значно зріс розмір коефіцієнта активності використання залучених коштів у кредитний портфель. Проте в частині активів ділова активність банку спадала. Надвисокий рівень коефіцієнта проблемних кредитів показує нам про погіршення фінансової позиції банку на кредитному ринку. Зростання рівня неповернення кредитів сильно підриває надійність банку та знижує його активність на ринку.

Як свідчать дані, наведені в розрахунковій таблиці 2.2.6, банк забезпечував за аналізований період високий фактичний понаднормативний рівень коефіцієнтів миттєвої ліквідності (відповідно 53 % на 1 січня 2007 р. і 64 % на 1 січня 2008 р., і 65 % на 1 січня 2009 р., і 41 % на 1.01.2010 за норми НБУ не менше 20 %) і загальної ліквідності (відповідно 112 %, 110 % і 111 %, 127 % за норми не менше 100 %), і це забезпечувало спроможність банку погашати будь-які зобов’язання і борги перед клієнтами. Тільки за рахунок достатньої ліквідності банк не став банкротом за 2009 рік, багато в чому цьому посприяло вкладання коштів держави під час ре капіталізації. Уряд зміг допомогти і запобігти банкротству банка, але ситуація залишається нестабільною та складною і надзвичайно великий розмір чистого збитку за 2009 рік говорить про це.

Таблиця 2.2.6Аналіз ліквідності ПАТ АБ „Укргазбанк”, 2006-2009 роки

| № | Показники | Роки | Темп зміни | |||||

| 2006 | 2007 | 2008 | 2009 | 2007 | 2008 | 2009 | ||

| 1 | Коефіцієнт миттєвої ліквідності, % | 53 | 64 | 65 | 41 | +11 | +1 | -24 |

| 2 | Коефіцієнт загальної ліквідності зобов’язань банку, % | 112 | 110 | 111 | 127 | -2 | +1 | +16 |

| 3 | Коефіцієнт короткострокової ліквідності, % | 44 | 63 | 51 | 37 | +19 | -12 | -14 |

Дещо знизилася забезпеченість робочих активів високоліквідними: з 63% на 1 січня 2008 р. до 51 % на 1 січня 2009 р, з 51 5 до 37 % на 1 січня 2010 року, за нормативної вимоги НБУ не менше 20 %. Це виникло через зростання робочих активів і скорочення високоліквідних.

Отже, це зниження — сигнал про необхідність активізації управлінських заходів, спрямованих на усунення появи ризикового фактора, який також контролюється НБУ.

Таким чином, розрахована і розглянута в таблиці 2.2.6 система показників ліквідності банку показала, що він дотримувався в 2006-2009 рр. нормативних вимог НБУ щодо ліквідності і забезпечував активами свою здатність погашати будь-які вимоги за своїми зобов’язаннями перед клієнтами, що розмістили свої гроші в цьому банку на поточних, вкладних, депозитних рахунках, а також перед кредиторами по господарській діяльності та акціонерами.

Таблиця 2.2.7Аналіз ефективності управління ПАТ АБ „Укргазбанк”, 2006-2009 роки

| № | Показники | Роки | |||

| 2006 | 2007 | 2008 | 2009 | ||

| 1 | Загальний рівень рентабельності, % | 14 | 10 | 9 | -117 |

| 2 | Чиста процентна маржа, % | 3,4 | 3,5 | 4 | 2,6 |

| 3 | Рентабельність активів, % | 3 | 3 | 4 | -13 |

| 4 | Рентабельність загального капіталу, % | 9 | 14 | 17 | -84 |

| 5 | Рентабельність діяльності по витратам, % | 6 | 11 | 10 | -54 |

Ситуація в 2008 і 2009 роках кардинально різна, а тому розглянемо окремо кожен з них.

Загальний рівень рентабельності банку дещо знизився за досліджуваний період: з 14 % в 2006 році до 9 % у 2008 році. Рівень чистої процентної маржі збільшився в ці роки, що свідчить про зниження ризиковості банківських операцій і одночасно підвищення ефективності управління.

Рентабельність активів, яка показує рівень окупності чистим прибутком середньорічних активів, зросла на 1 % в 2008 році в порівнянні з 2007 роком. Це сталося через посилення кредитної активності, що підтверджується збільшенням середньорічної видачі кредитів на 9,5 %.

Рентабельність загального капіталу, як і статутного фонду, характеризує діяльність банку з погляду ефективності управління щодо розміщення активів, тобто їх можливості приносити дохід. Дані таблиці 2.2.4 свідчать, що вона за 2006—2008 роки зростала з 9 % до 17 %.

Рентабельність діяльності банку за витратами є головним показником, узагальнює його діяльність, бо тільки рівень витрат і доходів формують як рівень балансового, так і чистого прибутку. Усі інші показники рентабельності є похідними, і їх визначення можливе лише тоді, коли на основі доходів і витрат одержаний прибуток. Банк в 2007—2008 рр. працював досить стабільно, зберігаючи протягом цих років рентабельність на рівні 10-11 %. У цілому за три роки не відбулося різкої зміни в рівнях показників, що характеризують зниження окупності доходами і чистим прибутком активів, витрат, загального капіталу і статутного фонду.

2009 рік став кризовим для банку і приніс йому збиток в розмірі 1784,2 млн. грн. Відповідно рівень рентабельності в цьому році негативний, що є сигналом для формування та впровадження антикризових заходів. Ще рік тому назад банк активно нарощував масштаби діяльності, як шляхом збільшення обсягу операцій на банківському ринку так і шляхом територіальної експансії. На сьогодні „Укргазбанк” знаходиться в тяжкому становищі на грані банкрутства.

2.3 Місце в кредитній системі ПАТ АБ „Укргазбанк”

За станом на 1 грудня 2008 року ліцензію Національного банку України на здійснення банківських операцій мали 184 банки, у тому числі: 154 банки У стані ліквідації перебувало 13 банків, з них 10 банків ліквідувалися за рішеннями НБУ, 3 – за рішеннями господарських (арбітражних) судів. А за станом на 1 грудня 2009 року ліцензію Національного банку України на здійснення банківських операцій мали 185 банків. У стані ліквідації перебувало 12 банків, з них 9 банків ліквідувалися за рішеннями НБУ, 3 – за рішеннями господарських (арбітражних) судів. Таким чином, суттєвих змін за рік не відбулося.

На 01.12.2008 власний капітал банків склав 103,2 млрд. грн. або 12,1% пасивів банків. За станом на 01.12.2009 власний капітал банків склав 125,6 млрд. грн. або 14,2% пасивів банків.

Станом на 1 січня 2009 року АБ «Укргазбанк» згідно з рейтингом Асоціації українських банків займає 19 позицію за розміром капіталу.

за розміром активів – 16 позицію

Зобов’язання банків за станом на 01.12.2008 становили 749,9 млрд. грн. Кошти фізичних осіб складали 204,2 млрд. грн., або 27,2% загального обсягу зобов’язань, кошти суб’єктів господарювання – 132,4 млрд. грн., або 17,7%.

Зобов’язання банків за станом на 01.12.2009 становили 759,4 млрд. грн. Кошти фізичних осіб складають 206,0 млрд. грн., або 27,1% загального обсягу зобов’язань, кошти суб’єктів господарювання – 111,8 млрд. грн., або 14,7%.

«Укргазбанк» за розміром портфеля депозитів фізичних осіб займає 10 позицію.

За 2008 рік активи банків становили 853,1 млрд. грн., загальні активи – 889,8 млрд. грн. Більшу частину загальних активів складають кредитні операції – 81,8%. За 2009 рік активи банків становили 885,0 млрд. грн., загальні активи – 989,9 млрд. грн. Більшу частину загальних активів складають кредитні операції –75,4%. Тобто загальні активи зросли на 100,1 млрд. грн.. Частка кредитних операцій дещо знизилась, але вони все одно займають провідне місце, не дивлячись на призупинення видачі кредитів

За 11 місяців поточного року прибуток по системі банків, за попередніми даними склав 10,1 млрд. грн.

Доходи банків склали 104,6 млрд. грн., в т.ч. процентні доходи становили 77,5 млрд. грн. (або 74,0% від загальних доходів), комісійні доходи – 17,6 млрд. грн. (16,8%).

Витрати банків склали 94,5 млрд. грн., в т.ч. процентні витрати – 44,5 млрд. грн. (або 47,1% від загальних витрат), комісійні витрати – 1,9 млрд. грн.

У 2008 році Банк увійшов до групи найбільших вітчизняних кредитно-фінансовіх установ, збільшив статутний фонд до 700млн. грн. Фінансовий результат за підсумками 2008 року склав 204,2 млн. грн., що у 2 рази перевищує показник 2007 року. Чисті активи Банку становили 14 803 млн. грн., це на 43,5% більше показників минулого року. Сума кредитів, виданих юридичним особам, збільшилась на 63% і склала 5 603 млн. грн. Балансовий капітал Банку за 2008 рік виріс на 524млн.грн. і досяг 1 453млн.грн.

За підсумками минулого року банк відкрив 101 точку продажу. Таким чином на кінець 2008 року регіональна мережа АБ “Укргазбанк” налічувала понад 390 установ по всій Україні.

Банк проводить політику інформаційної прозорості та публічності. У звітному році агентство фінансових ініціатив спільно зі Службою рейтингів корпоративного управління Standard & Poor's провели дослідження інформаційної прозорості банків України. За результатами дослідження АБ «Укргазбанк» посів перше місце у рейтингу з показником 71,2%. Це перший в історії подібних досліджень банк, який подолав знакову позначку індексу транспарентності у 70%. Такий результат знаходиться на рівні аналогічних показників провідних фінансових установ світу.

ПАТ АБ «Укргазбанк» за розміром кредитно-інвестиційного портфеля на початок 2009 року займав 17 позицію, але вже станом на 1.11.2009 він втратив одну позицію. Рейтинг комерційних банків України за розміром кредитно-інвестиційного портфеля подано у наступній таблиці.

Таблиця 2.3.1 Структура кредитно-інвестиційного портфелю за станом на 01.11.2009 р. (млн.грн)

| № п/п | Банк | КІП | Питома вага (%) | В тому числі | ||

| Міжбанківські кредити | Кредити юридичним особам | Кредити фізичним особам | ||||

| ВСЬОГО | 654039,79 | 100 | 34606,89 | 362249,94 | 225927,72 | |

| 1 | ПРИВАТБАНК | 68314,57 | 10,445 | 9218,67 | 37675,38 | 20899,95 |

| 2 | ОЩАДБАНК | 50474,69 | 7,717 | 1171,57 | 35061,07 | 5935,59 |

| 3 | УКРЕКСIМБАНК | 45748,63 | 6,995 | 1273,04 | 40997,08 | 1644,47 |

| 4 | РАЙФФАЙЗЕН БАНК АВАЛЬ | 43829,22 | 6,701 | 459,37 | 17177,5 | 23218,92 |

| 5 | УКРСИББАНК | 39450,49 | 6,032 | 498,77 | 10653,77 | 27615,49 |

| 6 | УКРСОЦБАНК | 36212,38 | 5,537 | 197,25 | 13948,57 | 21412,35 |

| 7 | ОТП БАНК | 25627,09 | 3,918 | 45,9 | 9426,85 | 15540,18 |

| 8 | ВТБ БАНК | 23380,98 | 3,575 | 183,64 | 19991,69 | 3061,05 |

| 9 | АЛЬФА-БАНК | 22641,41 | 3,462 | 1372,71 | 15414,34 | 5482,55 |

| 10 | НАДРА | 20365,8 | 3,114 | 411,56 | 4773,38 | 14753,6 |

| 11 | ФОРУМ | 15914,07 | 2,433 | 740,44 | 10028,71 | 4685,32 |

| 12 | ФIНАНСИ ТА КРЕДИТ | 14926,75 | 2,282 | 487,56 | 8889,41 | 4746,96 |

| 13 | СВЕДБАНК | 13767,78 | 2,105 | 29,3 | 6614,2 | 6865,37 |

| 14 | ПУМБ | 13358,94 | 2,043 | 2244,43 | 7138,21 | 3845,05 |

| 15 | КРЕДИТПРОМБАНК* | 11349,74 | 1,735 | 642,84 | 6987,91 | 3195,5 |

| 16 | БРОКБIЗНЕСБАНК | 10956,78 | 1,675 | 926,67 | 7091,66 | 2492,5 |

| 17 | ПIВДЕННИЙ* | 8276,98 | 1,266 | 373,65 | 6681,77 | 1185,75 |

| 18 | УКРГАЗБАНК | 7949,21 | 1,215 | 984,07 | 2659,08 | 2939,98 |

| 19 | УНIКРЕДИТ БАНК | 7937,26 | 1,214 | 0 | 6269,14 | 1284,83 |

| 20 | IНГ БАНК УКРАЇНА | 7648,41 | 1,169 | 256,68 | 7119,17 | 117,49 |

З 9 червня Національний банк України ввів тимчасову адміністрацію в Укргазбанк, що входить до групи найбільших банків. Це обов'язкова умова рекапіталізації банку урядом. Потім уряд в особі Міністерства фінансів викупить контрольний пакет акцій банку,

Після рекапіталізації «Укргазбанку» 6 липня Національний банк України зареєстрував новий статут банку, згідно з яким новий статутний капітал складає 3,8 млрд. грн. Частка держави у статутному капіталі банку складає понад 80%.