Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по зарубежной литературе

Рефераты по логике

Рефераты по логистике

Рефераты по маркетингу

Контрольная работа: Формы кредита и их характеристика

Контрольная работа: Формы кредита и их характеристика

Формы кредита и их характеристика

Оглавление

Введение

1. Теоретические основы организации кредитования

1.1Экономическая сущность, функции и формы кредита

1.2 Характеристика потребительского кредита и его роль в экономике

1.3Нормативное регулирование потребительского кредитования

2. Анализ потребительского кредитования в Стромынском отделении Сбербанка России

2.1 Общая характеристика деятельности банка

2.2 Организация кредитования населения в Стромынском отделении Сбербанка России

2.3 Оценка портфеля потребительского кредитования банка

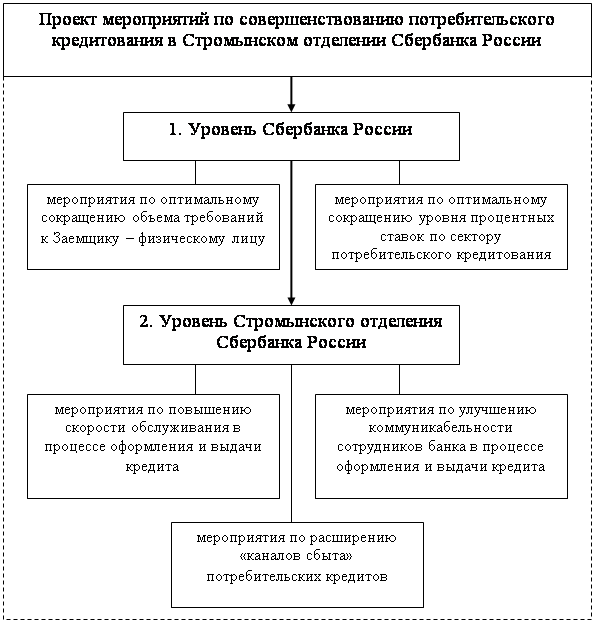

3. Совершенствование потребительского кредитования в Стромынском отделении СБ РФ

3.1 Проблемы и перспективы развития потребительского кредитования в России

3.2 Предложения по улучшению организации кредитования населения в Стромынском отделении Сбербанка России

3.3 Оценка экономической эффективности предложенных мероприятий

Заключение

Список используемой литературы

Для экономики современной России большое значение имеет механизм банковского кредитования, которое позволяет организациям использовать значительные заемные ресурсы для расширения производства и обращения продукции.

Кредитование как фундаментальная составляющая деятельности банка является существенным источником инвестиций, содействует непрерывности и ускорению воспроизводственного процесса, укреплению экономического потенциала субъектов хозяйствования.

Следует отметить, что механизм банковского кредитования в современной экономике России не реализовало их еще в полной мере. Коммерческие банки и организации пока не имеют возможности широко использовать кредит для развития своей деятельности. Как те, так и другие не в силах игнорировать риски, возникающие при совершении кредитных операций. Банки опасаются невозврата кредита и связанных с этим крупных потерь, организации зачастую не могут не только в достаточной мере гарантировать своевременное и полное погашение ссуды, но и использовать ссуду из-за низкой рентабельности своего производства и невозможности уплаты ссудного процента.

В настоящее время рынок российского банковского кредитования развивается не такими ускоренными темпами, что связано в первую очередь с нестабильным финансовым состоянием России.

По своему экономическому содержанию потребительский кредит является частью банковского, расширяя его действие на физических лиц.

Потребительская форма кредита в отличие от его производительной формы используется населением на цели потребления, он не направлен на создание новой стоимости, преследует цель удовлетворить потребительские нужды заемщика.

Потребительский кредит представляет собой предоставление коммерческими банками или финансово-банковскими учреждениями с правом кредитной деятельности кредитов физическим лицам для удовлетворения их потребностей. Потребительский характер кредита определяется целью (объектом кредитования) предоставления кредита.

Основным результатом от внедрения различных форм и видов потребительского кредитования становится повышение уровня жизни населения страны, ускорение товарооборота и создание условий для развития производства, и, как следствие этого, - снижение социальной напряженности в обществе в результате доступности более высокого качества жизни для широких слоев населения.

Таким образом, необходимость потребительского кредита вызвана не только удовлетворением потребительских нужд населения, но и интересами производителей с целью обеспечения непрерывности процесса воспроизводства при реализации товаров.

В настоящее время национальным кредитным организациям целесообразно активно использовать накопленный зарубежный и отечественный опыт в сфере операций кредитования физических лиц на потребительские нужды.

Коммерческим банкам необходимо выработать единые принципы, применять оптимальные методы и сформировать инструментарий рационального участия в данной сфере банковского бизнеса. Все это свидетельствует об исключительной важности построения четкого и адекватного комплексного механизма потребительского кредитования, как для самих коммерческих банков, так и для национальной экономики в целом.

Актуальность исследования обуславливается возрастающей значимостью потребительского кредитования для расширения потребительских возможностей населения и развития национальной экономики в целом, для коммерческих банков, получающих финансовые результаты от осуществления данного вида кредитования, для совершенствования концептуальных подходов к финансово-кредитному регулированию этой деятельности.

Целью выпускной квалификационной работы является теоретическое обоснование и разработка предложений по совершенствованию организации потребительского кредитования в отделении Сбербанка России.

Достижение поставленной цели требует решения следующих задач:

1) Рассмотреть теоретические аспекты организации кредитования;

2) Проанализировать современную практику потребительского кредитования в условиях жесткой конкуренции банков и выявить основные проблемы потребительского кредитования;

3) Сформировать предложения по совершенствованию потребительского кредитования в России;

4) Проанализировать экономическую деятельность банка в сфере потребительского кредитования;

5) Предложить мероприятия по совершенствованию организации кредитования населения и определить их экономическую эффективность.

Объектом исследования является деятельность Стромынского отделения Сбербанка России как финансового института, организующего кредитование населения.

Предмет исследования - совокупность экономических отношений, формирующихся между банком и физическим лицом, выступающим в роли заемщика, в ходе кредитования расходов на потребление различных благ.

Теоретической и методологической основой исследования выступили труды российских и зарубежных ученых-экономистов по теории финансов и кредита. Значимый вклад в теорию исследуемых проблем внесли А.И. Архипов, Г.Н. Белоглазова, О.Б. Веретенникова, В.П. Иваницкий, А.Ю. Казак, О.И Лаврушин, В.Е. Леонтьев, М.С. Марамыгин, М.В. Романовский, В.К. Сенчагов, В.В. Киселев, Е.П. Жарковская, М. Розенберг, Дж. Фридман и др. Научно-теоретические труды ведущих ученых экономистов раскрывают основные положения теоретических основ финансов, кредита и потребления; представляют экономическую природу и функциональное назначение процесса кредитования, содержат теоретико-методологическое обоснование потребительского кредитования, определяют роль кредитных операций в деятельности коммерческого банка.

Методы исследования, используемые в выпускной квалификационной работе: обобщение, сравнение, описание, анализ, синтез, статистико-экономический метод.

Структура работы состоит из введения, трёх глав, заключения и списка используемой литературы.

В первой главе рассмотрены теоретические основы организации кредитования, включая определение необходимости потребительского кредита в экономике, классификацию потребительских кредитов, правовое обеспечение потребительского кредитования в России.

Во второй главе работы анализируется организация потребительского кредитования в Стромынском отделении Сбербанка России, приводится общая характеристика банка, указываются банковские продукты и услуги, которыми банк привлекает своих клиентов, дается анализ работы банка в период с 2008 по 2009 гг., производится оценка портфеля потребительского кредитования банка.

В третьей главе выявляются проблемы развития потребительского кредитования в России, а также возможные пути их решения, предлагаются мероприятия по совершенствованию организации кредитования населения в Стромынском отделении Сбербанка России и оценивается их экономическая эффективность.

Информационной и эмпирической базой исследования явились законодательные акты РФ, материалы федеральных органов статистики, банковской системы, финансовая отчетность банка.

1. Теоретические основы организации кредитования

1.1 Экономическая сущность, функции и формы кредита

Кредит (лат. «credit») в переводе с латинского означает «верю, доверяю». Однако многие авторы утверждают, что термин «кредит» исходит от лат. «сreditum» - «долг», «ссуда». Под кредитом как экономической категорией понимаются экономические (денежные) отношения, связанные с размещением временно свободных денежных средств на условиях срочности, платности, возвратности. Однако данное понятие не единственное, и многие российские ученые дают свое толкование понятия «кредит».

Кредит является одним из самых распространенных экономических явлений в любом цивилизованном обществе. Кредит предоставляет собой опору современной экономики, неотъемлемый элемент экономического развития. Кредит используют как крупные организации, так и малые производственные, сельскохозяйственные и торговые структуры – это могут быть как государства, правительства, так и отдельные граждане.

Известный российский ученый О.И. Лаврушин утверждает, что кредит – это «разновидность экономической сделки, договор между юридическими и (или) физическими лицами о займе (ссуде)». Следует заметить, что в данном определении не идет речи об основных принципах кредитования – возвратности, срочности и платности. Т.е. заемщик получает кредит на условиях доверия, что в общих чертах отражает первоначальную сущность кредита, но не учитывает современных условий хозяйствования.

М.В. Романовский и О.В. Врублевская расширяют в своих трудах понятие, данное выше: «кредит – предоставление денег или имущества другому юридическому либо физическому лицу в собственность на условиях срочности, возвратности и платности».

Данное понятие, по нашему мнению, наиболее полно отражает сущность современного кредита. Кроме того, оно учитывает в себе и нормы гражданского права, в котором кредит – это «денежные средства, выдаваемые заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее».

Кредит возникает на второй стадии процесса воспроизводства – стадии распределения. Способом организации кредитных отношений является ссуда. Так как кредит – экономическая категория, то правильнее говорить не «выдать кредит, получить кредит», а «выдать ссуду, получить ссуду».

Участниками кредитных отношений являются кредитор и заемщик. Кредитор предоставляет ссуду на время, оставаясь собственником ссуженной стоимости. Для выдачи ссуды кредитору необходимо иметь определенные средства. Их источником могут стать собственные накопления, а также заемные средства, полученные от других хозяйствующих субъектов.

Заемщик получает ссуду и обязуется ее возвратить к обусловленному сроку. Заемщик не является собственником ссуженного капитала, он лишь временный его владелец. Он использует ссуду в производстве или обращении, чтобы извлечь доход, и возвращает ссуду после ее участия в кругообороте и получения дополнительной прибыли. Заемщик платит за кредит ссудный процент, он должен обладать определенным имущественным обеспечением, гарантирующим возврат кредита по требованию кредитора.

Временно свободные денежные средства, предназначенные для предоставления в ссуду, называются кредитными ресурсами. Совокупность денежных средств, передаваемых во временное пользование за плату в виде процента, называется ссудным капиталом. Специфика ссудного капитала проявляется в процессе его перемещения от кредитора к заемщику и обратно. Ссудный капитал, находящийся в собственности кредитора, представляет собой своеобразный товар, потребительная стоимость которого определяется ею способностью продуктивно использоваться заемщиком, обеспечивая ему прибыль, часть которой идет на погашение процента, взимаемого за пользование ссудой.

Основными источниками ссудного капитала служат денежные средства, высвобождаемые в процессе производства, в том числе:

– амортизационные фонды предприятий;

– часть оборотного капитала в денежной форме, высвобождаемая в процессе реализации продукции и осуществления материальных затрат;

– денежные средства, образующиеся в результате разрыва между выручкой от реализации и выплатой заработной платы;

– прибыль, идущая на обновление и расширение производства;

– денежные доходы и сбережения населения;

– денежные накопления государства в виде доходов от владения государственной собственностью и предпринимательской деятельности государства.

Кредит выполняет определенные функции. С точки зрения В.М. Никитина и И.Н. Юдиной функций у кредита три:

– распределительная (на возвратной основе);

– создание кредитных средств обращения и замещения наличных денег (эмиссионная функция);

– осуществление контроля за эффективностью деятельности экономических субъектов (контролирующая функция).

М.В. Романовский соглашается с данными функциями, но уменьшает их количество, выделяя «перераспределительную функцию и функцию создания кредитных орудий обращения». Автор считает, что сущность кредита выражается в данных функциях наиболее полно.

В целом большинство авторов соглашаются с тем, что кредит выполняет множество функций. Ниже даны наиболее часто встречающиеся функции:

1. Перераспределительная функция. В условиях рыночной экономики кредит перемещает денежный капитал (разные товарно-материальные ценности) из одних сфер хозяйственной деятельности в другие, обеспечивая последним более высокую прибыль. Этот перераспределительный процесс затрагивает не только стоимость валового продукта и национального дохода, но также и национального богатства в отдельные периоды. Кредит выступает стихийным регулятором на макроэкономическом уровне, перераспределяя стоимость, временно высвобожденную между отраслями, территориями. В особых случаях перераспределительная функция может вызвать диспропорциональность структуры рынка. Именно это произошло в России, когда капитал с помощью кредитной системы перетек из сферы производства в сферу обращения, причем такой перелив принял угрожающие размеры. Государство должно осуществлять регулирование кредитных отношений с целью обеспечить привлечение кредитных ресурсов в производство.

2. Функция экономии издержек обращения. Мобилизуя временно высвобождающиеся средства в процессе кругооборота промышленного и торгового капитала, кредит дает возможность восполнить недостаток собственных финансовых ресурсов отдельных предприятий. Предприятие нередко обращается к кредиту, чтобы обеспечить себя нужным количеством оборотных средств. В результате ускоряется оборачиваемость капитала у хозяйствующего субъекта. В целом обеспечивается экономия общих издержек обращения.

3. Функция замещения наличных денег кредитными. Кредит ускоряет не только товарное, но и денежное обращение, вытесняя из него наличные деньги. В сфере денежного обращения возникают такие кредитные инструменты, как векселя, чеки, кредитные карточки. В результате замены наличных денег безналичными операциями упрощается механизм экономических отношений на рынке, ускоряется денежный оборот.

4. Функция ускорения концентрации капитала. Развитие производства сопровождается процессом концентрации капитала. Заемный капитал дает возможность предпринимателю расширить масштабы производства и дополнительную прибыль. Не смотря на необходимость платить проценты за кредит, привлечение капитала на условиях займа всегда выгодно. Сосредоточение капитала даже в небольших масштабах приносит положительные экономические результаты и в российских условиях.

5. Стимулирующая функция. Кредитные отношения, предполагающие возврат временно позаимствованной стоимости приращением в виде процента, побуждают заемщика к более рациональному использованию ссуды, к более рациональному ведению хозяйства при получении ссуды.

Как следует из понятия кредита, кредитные отношения строятся по определенным правилам (принципам). Наиболее часто упоминаемыми принципами являются возвратность, срочность и платность. К ним обычно добавляют другие, не менее значимые принципы:

1. Возвратность кредита означает необходимость своевременного возврата средств кредитору после завершения их использования в хозяйстве заемщика. Заемщик не может распоряжаться полученным кредитом как своим собственным капиталом. Он обязан вернуть полученную сумму путем перечисления соответствующей суммы денежных средств на счет кредитора, что обеспечивает ему возможность продолжить коммерческую деятельность.

Возвратность – объективное свойство, оно означает, что общество не может его отменить, не изменив его сути. Кредит возвращается в тот момент, когда высвободившиеся средства дают возможность ссудополучателю вернуть денежные средства, полученные во временное пользование. Процесс возврата важен и для кредитора, и для заемщика. Кредитор только потому дает ссуду взаймы, что предполагает ее обратный приток. Для заемщика необходимо так использовать кредит, чтобы обеспечить своевременное высвобождение стоимости и ее возврат, чтобы кредитные отношения в дальнейшем не прерывались.

2. Срочность кредита предполагает, что возвращать заемщику сумму ссуды следует не в любое приемлемое для него время, а в точно определенный срок, установленный кредитным договором. Выполнение срока для заемщика – это гарантия получения кредита.

3. Платность кредита выражает необходимость оплаты заемщиком права на использование кредитных ресурсов. В истории развития кредита существуют многочисленные примеры беспроцентных ссуд, например, дружеские, личные кредиты знакомым, родственникам. Беспроцентными ссудами в особых случаях могут быть и международные кредиты, предоставляемые в порядке помощи развивающимся странам. Однако кредит без уплаты процентов – всегда исключение.

4. Обеспеченность кредита – необходимая защита имущественных интересов кредитора от возможного нарушения заемщиком принятых в договоре обязательств. Этот принцип на практике находит выражение в таких формах, как ссуда под залог товарно-материальных ценностей или под финансовые гарантии в виде ценных бумаг.

5. Целевой характер кредита выражает необходимость целевого использования средств кредитора. Обычно в кредитном договоре оговаривается конкретная цель использования полученной ссуды. С помощью такого условия кредитор не только контролирует соблюдение кредитного договора, но также и получает уверенность в возвращении ссуды и процентов, т.е. выполнение этого принципа является дополнительным обеспечением кредита. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения повышенного (штрафного) ссудного процента.

6. Дифференцированность кредита – кредитор может разделить заемщиков, исходя из индивидуальных интересов, в зависимости от обеспеченности, использования ссуд и т.д., применяя к каждой группе дифференцированные условия кредитного договора.

Сущность кредита выражается не только в функциях и принципах, но и в его формах. Исторически сложились следующие формы кредита:

1. Банковский кредит – это кредит, предоставляемый банками и другими денежными субъектами заемщикам в виде денежных ссуд. Это наиболее распространенная форма кредитных отношений. Именно банки чаще всего предоставляют ссуды хозяйствующим субъектам, которые временно нуждаются в финансовой помощи. Банковский кредит имеет свои особенности:

· его источник – привлеченный капитал, т.е. полученный за счет средств банковских клиентов;

· банк ссужает временно свободные денежные средства хозяйствующих субъектов, помещенные на счетах в банке;

· банк предоставляет не просто денежные средства, а денежный капитал, который, совершив кругообращение в процессе производства, возвращается с приращением.

2. Государственный кредит – участие в кредитных отношениях государства в лице его органов власти различных уровней в качестве кредитора или заемщика. Будучи кредитором, государство через центральный банк или казначейскую систему осуществляет кредитование:

· приоритетных отраслей, региональных или местных органов, испытывающих необходимость в финансовых ресурсах при невозможности бюджетного финансирования со стороны коммерческих банков;

· коммерческих банков и других кредитных учреждений.

3. Международный кредит – предоставляется государством (его банками, фирмами и др. юридическими и физическими лицами) одной страны правительствам, банкам, фирмам других стран.

4. Коммерческий (товарный) кредит – это кредит, предоставляемый продавцами покупателям в виде продажи товаров в рассрочку, с отсроченным платежом (продажа в кредит). Предприятие-покупатель представляет вексель.

5. Потребительский кредит используется при целевом кредитовании физических лиц в товарной или денежной формах. Кредиторы – предприниматели при розничной продаже товаров в рассрочку, как правило, товаров длительного пользования (мебели, легковых и грузовых машин, холодильников и т.п.) и кредитные организации, предоставляющие денежные ссуды населению для приобретения земли и другой недвижимости (квартир, домиков), оплаты дорогостоящего медицинского обслуживания и т.п.

Далее подробно рассмотрим одну из наиболее распространенных форм кредитования – потребительский кредит.

1.2 Характеристика потребительского кредита и его роль в экономикеПод потребительскими кредитами понимаются кредиты, предоставляемые физическим лицам (потребителям) в целях приобретения товаров (работ, услуг) для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

При определении понятия потребительского кредита также можно сослаться на письмо Банка России от 05.05.08 № 52-Т "О "Памятке заемщика по потребительскому кредиту", где потребительский кредит - это кредит, предоставляемый банком на приобретение товаров (работ, услуг) для личных, бытовых и иных непроизводственных нужд.

Можно найти и еще одно понятие потребительского кредита: потребительский кредит представляет собой процесс отсрочки платежа за потребительские товары, предоставляемые торговым предприятием или же процесс выдачи потребителю банковской ссуды, нужной на покупку необходимых товаров или услуг.

Особенности потребительского кредита:

1. Предоставляется в рублях или иностранной валюте, и только гражданам России;

2. Учитывая общую тенденцию к старению банковских клиентов, кредиты предоставляются как молодым гражданам (от 18 лет), включая студентов, так и пожилым людям (до 70 лет) учитывая, что срок возврата кредита по договору наступает до исполнения заемщику 75 лет;

3. К потребительским кредитам относятся кредиты, предоставляемые населению, в том числе кредиты на приобретение товаров длительного пользования, ипотечные кредиты, кредиты на неотложные нужды, на образование, оказание услуг и на прочие потребности, имеющие целью их удовлетворение посредством необходимого дополнительного финансирования;

4. Необходимость кредитов вызвана не только удовлетворением потребительских нужд населения, но и интересами производителей с целью обеспечения непрерывности процесса воспроизводства при реализации товаров;

5. Играет важную роль в социально-экономической жизни страны:

- развитие потребительского кредита способствует расширению покупательского спроса на услуги, товары длительного пользования, ускоряя их реализацию и увеличивая доходную часть федерального бюджета;

- государство имеет возможность определять реальную социальную политику (повышение культурно-образовательного уровня населения, помощь молодым семьям, материальная поддержка переселенцам, беженцам и др.)

6. Предоставляется как в денежной, так и в товарной форме. В денежной форме кредит выдается населению в основном кредитными организациями. Товарную форму имеет кредит, предоставляемый населению торгующими организациями в виде приобретения товаров длительного пользования и проката предметов потребления - с рассрочкой платежа;

7. Значительную роль в реализации потребительского кредита играют коммерческие банки. Покупая кредитные контракты у различных предпринимателей, они осуществляют косвенное кредитование. Развитию косвенного кредитования способствуют методы продажи и характер спроса на товары длительного пользования. Большинство покупателей приобретают товар, а затем оформляют финансовые обязательства. Это выгодно и продавцам, которые предлагают товары в кредит, чтобы увеличить товарооборот, а из-за ограниченных финансовых средств обращаются за ссудами в коммерческие банки для покрытия дебиторской задолженности по предоставленным кредитам.

Классификация потребительских ссуд заемщиков и объектов кредитования может быть проведена по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объектам кредитования, объему и так далее.

По направлениям использования (объектам кредитования) в России потребительский кредит подразделяют на неотложные нужды; на строительство и приобретение жилья; на капитальный ремонт индивидуальных жилых домов, их газификацию и присоединение к сетям водопровода и канализации.

Гражданам, проживающим в сельской местности, кроме того выдаются кредиты на строительство надводных построек для содержания скота и птицы и приобретение средств малой механизации для выполнения работ в личном подсобном хозяйстве. Членам садоводческих кооперативов и товариществ предоставляются долгосрочные ссуды на приобретение или строительство садовых домиков и на благоустройство садовых участков.

По субъектам кредитной сделки (по облику кредитора и заемщика) различают:

- банковские потребительские ссуды;

- ссуды торговых организаций населению;

- потребительские ссуды кредитных учреждений небанковского типа (ломбарды, пункты проката, кассы взаимопомощи и другие);

- личные или частные потребительские ссуды, предоставляемые частными лицами;

- потребительские ссуды заемщикам от организаций, в которых они работают.

По срокам кредитования потребительские кредиты подразделяются на краткосрочные (до 1 года); среднесрочные (до 5 лет); долгосрочные (свыше 5 лет).

В настоящее время в России в связи с общей экономической нестабильностью деление потребительских ссуд по срокам носит условный характер. Банки, предоставляя ссуды, обычно делят их на краткосрочные (до 1 года) и долгосрочные (свыше 1 года).

В зависимости от способа предоставления потребительские кредиты делятся на целевые и нецелевые (на неотложные нужды, овердрафт и другое).

По обеспечению различают кредиты необеспеченные (бланковые) и обеспеченные (залогом, гарантиями, поручительствами, страхованием).

Главная причина, по которой банк требует обеспечение, - риск понести убытки в случае нежелания или неспособности заемщика погасить срок полностью, что и послужило началу экономического кризиса. Обеспечение не гарантирует погашение кредита, но уменьшает риск, так как в случае ликвидации банк получает преимущество перед другими кредиторами в отношении любого вида активов, которые служат обеспечением банковского кредита.

По методу погашения кредиты делятся на погашаемые единовременно и кредиты с рассрочкой платежа.

Кредиты без рассрочки платежей имеют важную особенность: по таким кредитам погашения задолженности и процентов осуществляется единовременно. Примером таким кредитов могут служить так называемые бриджинг - кредиты, которые выдаются для покупки нового дома частным лицом в сумме разницы стоимости нового и старого дома владельца.

Кредиты с рассрочкой платежа включают:

- кредиты с равномерным периодическим погашением кредита (ежемесячно, ежеквартально и так далее);

- кредиты с неравномерным периодическим погашением (сумма платежа в погашение кредита меняется возрастает или снижается в зависимости от определенных факторов).

При выдаче кредита с рассрочкой платежа действует принцип, согласно которому сумма кредита списывается частями на протяжении периода действия договора.

В зависимости от метода взимания процентов выделяют кредиты:

- с удержанием процентов в момент предоставления кредита;

- с уплатой процентов в момент погашения кредита;

- с уплатой процентов равными взносами на протяжении всего срока пользования.

Классификация потребительских кредитов, выдаваемых коммерческими банками, осуществляется также по типу заемщика: всем слоям населения, VIP-клиентам, студентам, молодым семьям и т.д.

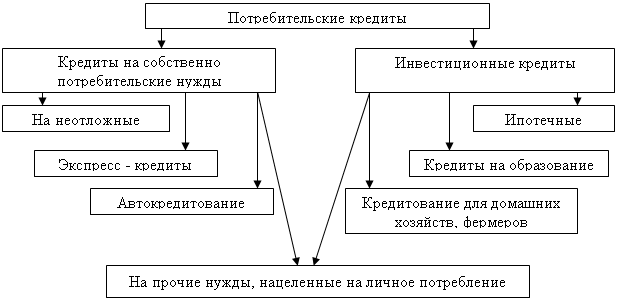

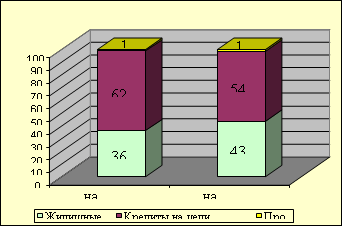

Классификация, представленная на рис. 1 наиболее полно отражает экономический и социальный смысл потребительского кредитования.

Рис. 1. Виды потребительских кредитов

Группа кредитов, предоставляемых на собственно потребительские нужды, ускоряет реализацию товарных запасов, услуг и тем самым увеличивает платежеспособный спрос населения, стимулируя продажи и обеспечивая расширенное воспроизводство в экономике страны. Например, за счет увеличения количества продаж, фирма имеет возможность увеличить скорость оборота активов и обеспечить непрерывность воспроизводственных процессов, а также повысить свою прибыль, что является важнейшим стимулом производства. Таким образом, происходит ускорение оборачиваемости денежных средств, а значит, и ведут к значительному стимулированию финансово-банковской сферы. С другой стороны, увеличивая платежеспособный спрос населения, кредит позволяет получать материальные блага, товары без предварительного накопления средств.

Группа кредитов инвестиционного характера, включая ипотечные кредиты, кредиты на образование и ссуды фермерским хозяйствам, играют достаточно важную роль в развитии потребительского кредитования. Так развитие и функционирование кредитов фермерским хозяйством имеет инвестиционное значение - стимулирование отечественного производителя в целях развития экономики в целом.

Кредит на образование - это, по сути дела, вложение в свое развитие, плата за будущее в целях получения в дальнейшем отдачи в виде стабильной, хорошо оплачиваемой работы и достойного уровня жизни - для отдельного человека, и высококвалифицированного специалиста - для общества.

В России кредиты на образование используются крайне мало. Основная сложность заключается в том, что у нас пока не создана действенная и отлаженная система кредитования на получение образования.

В группу инвестиционных кредитов включены кредиты фермерским хозяйствам. Развитие и функционирование данных кредитов имеет для экономики инвестиционное значение, это - стимулирование отечественного производителя в целях развития экономики в целом.

Важным источником ссуд физическим лицам являются банковские кредитные карты. Банковские кредитные карты предполагают участие трех сторон: банка - эмитента кредитной карты; владельца кредитной карты; торговой организации, принимающей кредитную карту в качестве платежного средства за товары и услуги.

Оплата товаров и услуг кредитной картой может быть произведена и при отсутствии средств на счете клиента, т. е. за счет банковского кредита. Банк за свои услуги взимает определенный процент от суммы каждой операции. Пользователи кредитной карты также обязаны ежегодно перечислять определенную сумму денег за обслуживание карты и ее ежегодное обновление.

Наиболее правильно считать ролью назначение кредита, то, ради чего он существует в экономике.

Необходимо отметить, что роль кредита едина, она не зависит от его форм и видов. Каждая из форм с позиции макроэкономики играет одну и ту же роль, несмотря на то, что при этом могут быть различными как субъекты, так и объекты кредитования.

Специфика назначения кредита состоит в увеличении и ускорении движения капитала.

Реализация предназначения кредита происходит благодаря его стимулирующей способности. Эта способность в экономической литературе получила название силы кредита. По отношению к различным экономическим процессам таких сил несколько.

Прежде всего, кредиту свойственна сила обеспечения непрерывности кругооборота средств. Как показывает практика, средства предприятий могут замедлять свое движение, «застревают» на одной из стадий производства и обращения (например, на стадии производственных материалов, незавершенного производства или готовой продукции). Кредит, поставляя заемщику дополнительные ресурсы, позволяет преодолевать эти затруднения. Приобретение за его счет недостающих производственных компонентов устраняет узкие места, дает возможность товаропроизводителям продолжить воспроизводственный процесс.

Если существует система кредита, товаропроизводителю не нужно ожидать накопления доходов для дальнейшего течения процесса производства. Благодаря кредиту он может продолжить воспроизводственный процесс, обеспечив тем самым непрерывное круговращение ресурсов.

У кредитора при этом не уменьшается возможность непрерывного использования высвобождающихся ресурсов как капитала.

Кредит обладает двигательной силой. Кредит, основанный на материальном производстве, придает ему движение, дает возможность материальным ценностям совершать кругооборот. В силу ряда объективных условий произведенные материальные блага не могут совершать движение, кредит помогает продвигать материальные ценности, обеспечивать их переход из одной стадии в другую.

Благодаря кредиту произведенный товар не оседает у товаропроизводителя, а переходит в стадию обращения. Стимулы, исходящие от кредита, позволяют материальным благам совершать дальнейшее движение.

Кредиту присуща и движущая сила. Проявляется это, прежде всего, в том, что в современной экономической системе кредит используется как капитал. Кредит – это не только движение денежных и материальных ресурсов, это выражение движения капитала, одна из его форм. То есть кредитор не просто предоставляет высвободившиеся средства в долг, он ссужает их как капитал, приносящий ему доход; заемщик же должен не только возвратить ссуженную стоимость, но и произвести новую стоимость. Кредит, функционирующий как капитал, продвигает (развивает) производство и обращение продукта.

Однако кредит в этом случае является не только средством увеличения производительности использования капитала страны. Он сам не только обладает энергетической силой, но и как специфической отношение между кредитором и заемщиком приводит к созданию своего продукта. Продуктом, создаваемым кредитором, являются высвободившиеся у него ресурсы, ссужаемая стоимость, дополнительные платежные средства, которые потребляет заемщик.

Потребление, являясь конечной стадией воспроизводства, выступает условием производства. Производство совершается не ради самого производства, а во взаимодействии с другими стадиями: распределением, обменом и потреблением. Общество потребляет с тем, чтобы иметь возможность вновь производить. Важно не забывать и того, что потребление в известном смысле создает спрос, формируя стимулы для расширения производства и обращения товаров. Поэтому производительная сила потребительского кредита состоит не в самом производстве товара, а заключена в формировании у потребителя спроса на товар. Кредит обладает производительной силой не только потому, что с его помощью создаются условия для вовлечения имеющихся ресурсов в кругооборот и ему присуща двигательная сила, но и потому, что в процессе кредитных отношений создается особый продукт – эмитируются дополнительные платежные средства, содействующие процессу увеличения производства и обращения, создаются стимулы для их развития.

С помощью кредита создается возможность перехода из будущего в настоящее. Кредит приближает получение необходимого результата, обладает свойством приближения времени получения дохода. То, что за счет собственных накоплений можно приобрести только завтра, заемщик с помощью кредита использует приобретенную ценность уже сегодня. Данное свойство получило название «антиципация дохода».

Разумеется, этой способностью кредита, которую считают самостоятельной силой кредит, нужно пользоваться с особой осторожностью. Риск затрат, окупаемость которых зачастую непросто вычислить, может привести не к расширению производства, не к доходу, а к убыткам (гибели) кредита.

Индустриализация производства, приближение получения будущих доходов, является сильной стороной кредита.

Кредит обладает покупательной силой. Кредитные ресурсы, поступившие в распоряжение субъектов экономики, позволяют произвести платежи за товары и услуги, увеличивают оборотные средства этих субъектов. Заемщики увеличивают спрос. Кредитор не теряет при этом свою покупательную способность, продолжает работу в прежнем ритме, поскольку в счет кредита произошла передача свободных денежных средств либо товаров как продолжение процесса реализации (например, при товарном коммерческом кредите). Можно заключить, что покупательная способность кредита помогает поддерживать обращение, в конечном счете, также ускоряет его и воспроизводственный процесс в целом.

Кредит обладает балансирующей силой – способностью создавать равновесие между потребностью в ресурсах и их реальным наличием. Кредит начинает функционировать тогда, когда у субъектов кредитных отношений возникает потребность в нем: у заемщика образовался временный дефицит ресурсов, у кредитора – их излишек.

Потребительский кредит в современных условиях оказывает двоякое влияние на экономические процессы. Потребительский кредит способствует развитию экономики, поскольку:

Стимулирует расширению покупательского спроса, ускоряет производство и реализацию товара;

Способствует перераспределению доходов не только пространстве (между различными участниками процессов производства и потребления), но и во времени.

Устанавливает баланс между совокупным спросом и совокупным предложением в краткосрочном периоде.

Сокращает временные разрывы между потребностью в определенных товарах и услугах и возможностью их оплаты.

Сокращает издержки обращения, связанные с хранением товаров.

Увеличивает скорость денежного обращения. С помощью кредита свободные денежные капиталы и сбережения помещаются их владельцами в банки, а последние путём предоставления ссуд пускают их в оборот. Оборот денег ускоряется также тем, что покупка товаров в кредит исключает необходимость предварительного накопления денег, а долг может оплачиваться немедленно после получения дохода.

Дает возможность производителям снять остроту проблемы перепроизводства товаров и услуг, скоординировать в будущем производственные планы с учетом прогноза потребительского спроса и избежать кризиса сбыта.

В тоже время потребительский кредит может оказывать и отрицательное влияние на экономические процессы:

- На уровне индивида потребительский кредит создает иллюзию богатства и приводит к чрезмерным тратам. По мере роста задолженности часто возникают трудности с ежемесячными платежами. Кроме того, потребитель с высокой долей задолженности в потребительском бюджете отчасти теряет покупательский потенциал и привлекательность для товаропроизводителей в будущем.

- Как правило, покупки в кредит обходятся дороже, чем при оплате наличными. Увеличение расходов связано с необходимостью оплаты процентов за пользование кредитом.

- На макроуровне потребительский кредит, временно форсируя рост производства и создавая видимость высокой конъюнктуры, в конечном счёте, может способствовать выходу производства за рамки платёжеспособного спроса населения, нарастанию перепроизводства и обострению экономических кризисов. Уровень потребительского кредитования зависит от экономического цикла. На стадии подъема население увеличивает покупки в кредит, в период пика - замедляет, в период спада - резко снижает, в период депрессии - стабилизирует, а затем повышает объемы покупок товаров в кредит. Потребительский кредит в период подъема может способствовать «перегреву» экономики.

- В условиях глобализации экономики особенно явно проявляются отличия в возможности предоставления потребительского кредита отечественными и ведущими зарубежными компаниями. Крупнейшие, транснациональные компании, столкнувшись с кризисом сбыта в странах базирования и производства товаров и услуг, предлагают более выгодные условия потребительского кредитования на российском рынке, повышая свои шансы в конкурентной борьбе. Отечественные компании, часто более слабые в финансовом отношении, предлагают менее выгодные условия кредитования. Данный факт оказывает отрицательное воздействие на конкурентоспособность отечественных компаний.

При росте количества заемщиков банк может столкнуться с проблемами: качества обслуживания, порядке приема платежей и программном обеспечении. Поэтому необходимо использовать современные системы автоматизации. Для повышения эффективности работы следует также придерживаться линии на специализацию персонала, его мотивациютавящих размер вознаграждений в зависимость от фактической доходности и качества кредитного портфеля, а также достижения плановых показателей.

К числу факторов, сдерживающих развитие российского рынка потребительского кредита, относят:

1. Наличие преимущественно краткосрочной структуры банковских пассивов, что не позволяет развивать долгосрочное кредитование физических лиц и не стимулирует спокойствие и постоянство как клиентов, так и кредитных организаций в участии в данных сделках;

2. Наличие «белых» и «черных» доходов физических лиц - потенциальных заемщиков. Это не позволяет, с одной стороны, кредитным организациям с полной уверенностью сказать о реальном финансовом состоянии потенциальных клиентов, а с другой стороны - самим физическим лицам в полной мере удовлетворять имеющиеся у них потребности за счет средств потребительских кредитов в связи с невозможностью документального подтверждения своего реального финансового состояния;

3. Неоправданно высокий уровень процентных ставок, применяемых кредитными организациями, что делает заведомо невыгодным использование потребительских кредитов потенциальными клиентами со средним достатком.

В настоящее время российские банки имеют тенденцию перехода к развитию рынка потребительских кредитов и активно применяют новейшие технологии, оперативно развивают продуктовый ряд, создают широкую сеть филиалов, дополнительных офисов и банкоматов.

1.3 Нормативное регулирование потребительского кредитованияПотребительский кредит - новое явление в экономической и правовой жизни России. Поэтому деятельность банков, особенно в сфере потребительского кредитования, являющейся неотъемлемой частью экономики любого развитого государства, требует надлежащей нормативно-правовой регламентации.

В настоящее время договор потребительского кредита регулируется: Конституцией Российской Федерации, устанавливающей, что регулирование кредитования находится в ведении Российской Федерации; Гражданским кодексом Российской Федерации, в частности параграфом 2 главы 42 «Заем и кредит» части второй ГК РФ; Федеральным законом «О банках и банковской деятельности»; Федеральным законом «О кредитных историях», целями которого являются создание и определение условий для формирования, обработки, хранения и раскрытия бюро кредитных историй информации, характеризующей своевременность исполнения заемщиками своих обязательств по договорам займа (кредита); нормативно-правовыми актами Центрального банка РФ, устанавливающими обязательные для выполнения нормативы, к примеру Положением о порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения), а также разъяснениями и рекомендациями ЦБ РФ.

Еще одним нормативно-правовым актом, регулирующим отношения по потребительскому кредитованию, является Закон «О защите прав потребителей». Вместе с тем главным признаком регулируемых данным Законом отношений являются договоры, подчиняющиеся правилам публичного договора (ст. 426 ГК РФ).

Однако при заключении договоров потребительского кредита правила публичного договора не должны быть использованы, поскольку личность заемщика для банка имеет существенное значение. Банк-кредитор при формировании своей кредитной политики вправе самостоятельно определять условия предоставления потребительских кредитов гражданам.

Следовательно, указанные отношения не подпадают по действие Закона «О защите прав потребителей».

Как можно видеть, договор потребительского кредита урегулирован теми же нормами, что и кредитный договор.

Это логично ввиду того, что понятие "кредит" шире понятия «потребительский кредит».

Однако потребительский кредит имеет ряд специфических отличий: во-первых, более узкий состав участников обязательства - со стороны заемщика выступают физические лица, во-вторых, целевое использование денежных средств - предоставляемые в рамках договора потребительского кредита денежные средства используются для приобретения товаров (работ, услуг) для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

В отношении состава участников обязательства необходимо отметить следующее.

В соответствии со ст. 819 ГК РФ стороной-кредитором может быть не только банк, но и иная кредитная организация. К последним наряду с банком Федеральный закон «О банках и банковской деятельности» относит небанковские организации, имеющие право осуществлять отдельные банковские операции. Их можно разделить на: расчетные небанковские кредитные организации, небанковские кредитные организации инкассации, небанковские кредитные организации, осуществляющие депозитарную деятельность, и кредитные союзы.

Однако именно банки в соответствии с действующим законодательством и сложившейся практикой занимаются потребительским кредитованием. Это означает, что договор потребительского кредита, заключенный иным субъектом, кроме банка, является ничтожным по ст. 168 ГК РФ как не соответствующий требованиям закона.

Со стороны заемщика могут выступать только физические лица. Каких-либо разъяснений в отношении характеристики заемщика - физического лица параграф 2 главы 42 ГК РФ не дает. Однако необходимо учитывать, что договор потребительского кредита не является публичным и направлен на получение прибыли банком, который вправе отказать заемщику в случае невозможности исполнения условий договора с его стороны. Исходя из этого, можно сделать вывод, что заемщиками могут выступать дееспособные и совершеннолетние физические лица. Иные лица: несовершеннолетние, недееспособные и ограниченные в дееспособности - не могут быть признаны стороной (заемщиком) кредитного договора.

Клиентом банка по операциям потребительского кредитования может стать лишь: гражданин Российской Федерации, достигший возраста 18 лет, при разовой покупке потребительских товаров, а в случае открытия кредитной карты - достигший возраста 21 года и не старше 65 лет, постоянно проживающий в том регионе, где выдается кредит, имеющий заработок по постоянному месту работы и работающий на последнем месте работы не менее трех месяцев, имеющий паспорт общероссийского образца и второй документ на выбор клиента: страховое свидетельство, водительское удостоверение, заграничный паспорт, свидетельство о присвоении ИНН (идентификационного номера налогоплательщика), справку о доходах по форме 2-НДФЛ (выдается финансовой службой по месту работы) - при автокредитовании, копии листов трудовой книжки, удостоверенные печатью организации - работодателя клиента.

Банк заинтересован в том, чтобы предусмотреть возможное развитие отношений с потребителем и заранее закрепить условия договора, права и обязанности сторон и другие условия в типовых договорах. Нельзя не согласиться с А.В. Цыпленковой, указывающей на то, что, «применяя стандартные условия, более сильная сторона стремится переложить свои собственные риски на контрагента, определяя в формулярах условия, по которым контрагент лишается многих обычных прав, а также условия, ограничивающие собственную ответственность доминирующей стороны на случаи нарушения договора и пр.».

Таким образом, заемщик-потребитель, в качестве которого в договоре потребительского кредита выступает физическое лицо, являющееся наиболее незащищенным субъектом гражданского права, нуждается в дополнительной защите своих интересов.

Еще одну отличительную особенность потребительского кредита - целевое использование денежных средств наглядно иллюстрируют принципы осуществления потребительского кредитования.

Деятельность банка при потребительском кредите, равно как и при кредитном договоре, строится на принципах платности, срочности и возвратности. Кроме этого, потребительское кредитование базируется еще на одном принципе - принципе целевого использования денежных средств. Если первые три принципа не нуждаются в пояснениях, то последний - принцип целевого использования необходимо рассмотреть подробнее.

Типичной и непосредственной целью, основанием (causa) договора потребительского кредита как обязательства в целом является предоставление денежного капитала для временного использования. Эта типичная цель презюмируется в каждом договоре потребительского кредита.

Введение (дополнительной) цели использования потребительского кредита в содержание договора выходит за эти рамки, поскольку ограничивает возможности потребления полученных средств. Оно противоречит изначальным интересам заемщика, который предпочел бы распоряжаться ими свободно. Такая свобода может быть ограничена лишь общими рамками соблюдения правовых актов либо по соглашению сторон, например на покупку бытовой техники или оплату получения образования.

Дополнительная цель не упраздняет непосредственную цель: кредитор (банк) в равной мере обязан предоставить свое исполнение заемщику (физическому лицу).

В договоре потребительского кредита сосуществуют две цели: общая (causa) и дополнительная - использование потребительского кредита на личные нужды, не связанные с осуществлением предпринимательской деятельности, - оказывающая влияние на определение юридической судьбы договора потребительского кредита.

Установление цели при потребительском кредитовании служит интересам банка (кредитора), дополнительно обеспечивая надлежащее исполнение заемщиком своего обязательства по возврату.

Таким образом, принцип целевого использования предполагает под собой следующие права и обязанности сторон:

- обязанность заемщика по соблюдению целевого назначения потребительского кредита;

- обязанность заемщика обеспечить кредитору возможность осуществлять контроль за целевым использованием потребительского кредита;

- право банка получать информацию у заемщика, а также осуществлять контроль за расходованием предоставленных средств.

При нарушении положений договора потребительского кредита применяются нормы о целевом использовании денежных средств, установленные ст. 821 и ст. 814 ГК РФ, предусматривающие неблагоприятные последствия для заемщика, вплоть до отказа кредитора от дальнейшего его кредитования по договору.

В настоящее время формальное ограничение на использование потребительского кредита содержится в п. 2 Рекомендаций по стандартам раскрытия информации при предоставлении потребительских кредитов, утвержденных совместным письмом ФАС России и Центрального банка РФ от 26 мая 2005 № ИА/7235/77-Т, согласно которому целью потребительского кредита является приобретение товаров (работ, услуг) для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности.

Ввиду указанной специфики договора потребительского кредита, незащищенности заемщика-потребителя как стороны договора, а также особой социальной значимости отношений, возникающих при потребительском кредитовании, представляется необходимым принятие специализированных нормативно-правовых актов, учитывающих специфику отношений, возникающих при потребительском кредитовании. На наш взгляд, ими должны стать Законы «О потребительском кредите» и «Об образовательных кредитах», призванные создать правовые условия для развития потребительского кредитования, обеспечить гарантии прав потребителей-заемщиков при выдаче, использовании и погашении потребительского кредита, а также механизмы защиты потребителя, в случае если его права были нарушены.

2. Анализ потребительского кредитования в Стромынском отделении Сбербанка России

2.1 Общая характеристика деятельности банка

Сберегательный Банк Российской Федерации на сегодняшний день это крупнейший банк страны, имеющий самую большую и разветвленную сеть отделений и филиалов, а также предоставляющий широчайший спектр банковских услуг.

Сбербанк России стремится к максимальной открытости, банк считает важным обнародовать и строго придерживаться в своей деятельности следующих принципов корпоративной политики:

- стремление к наивысшим стандартам обслуживания клиентов, защита интересов каждого клиента;

- соблюдение законов, этических норм и правил честного ведения бизнеса, безусловное, исполнение своих обязательств и поддержание своей репутации;

- развитие новых операций и направлений, на базе разумного консерватизма;

- бережное отношение к своим сотрудниками, создание условий, при которых каждый работающий в банке может полностью реализовать свои способности;

- проявление заботы о своих ветеранах;

- учет традиций российского предпринимательства, их возрождение.

Стратегическая цель банка – выйти на качественно новый уровень обслуживания клиентов, сохранить позиции современного первоклассного конкурентоспособного крупнейшего банка Восточной Европы. Это предполагает создание системы, устойчивой к возможным экономическим потрясениям в России и за рубежом, путем оптимального распределения пропорций между тремя основными направлениями деятельности – работой с физическими лицами, юридическими лицами и государством. Для достижения этой цели необходимо решить следующие задачи:

- внедрить новую идеологию работы с клиентом, основанную на сочетании стандартных технологий с индивидуальным подходом к каждому клиенту;

- обеспечить внедрение эффективных методов работы с клиентами и повышение качества их обслуживания;

- сохранить лидирующую роль на розничном рынке страны. Увеличить долю на рынке кредитования населения до 30%, при этом объемы кредитования физических лиц должны вырасти не менее чем в 2 раза;

- усилить работу с корпоративными клиентами;

- привлечь в банк и закрепить на долгосрочную перспективу максимальное количество первоклассных клиентов;

- увеличить удельный вес средств корпоративных клиентов в привлеченных средствах до 25%, долю кредитов и долговых обязательств корпоративных клиентов в активах нетто до 45%;

- обеспечить максимальную помощь государству в реализации государственных инвестиционных программ и программ поддержки отечественного экспорта;

- опираясь на широкую клиентскую базу, обеспечить сбалансированное состояние структуры активов и пассивов, внедрить современные методы управления ими;

- диверсифицировать ресурсную базу банка, в том числе используя внешнее фондирование;

- повысить удельный вес непроцентных доходов в структуре общих доходов банка за счет развития услуг, предоставляемых клиентам. Обеспечить долю комиссионных доходов в чистом операционном доходе не менее 15%;

- достигнуть роста капитала, позволяющего расширить инвестиции банка в экономику России;

- обеспечить отношение прибыли к капиталу не менее 20%;

- внедрить в банке полнофункциональную систему управления рисками;

- создать гибкую, адекватную быстроменяющейся обстановке систему управления банком, основанную на экономических рычагах управления и оптимальной системе распределения полномочий.

- повысить управляемость банком путем расширения самостоятельности территориальных банков и совершенствования технологии принятия решений.

- оптимизировать филиальную сеть банка с учетом как экономических, так и социальных факторов.

Стромынское отделение № 5281 Сбербанка России создано на основании решения общего собрания акционеров и приказа Сбербанка России , соответственно от 22.03.91 г. и 28.03.91 г., и действует на территории г. Москвы, является отделением Сбербанка России (ОСБ - сокращённое наименование). Отделение является обособленным подразделением, входит в единую систему Сбербанка.

Юридический адрес: 117997, г. Москва, ул. Вавилова, д.19 (акционерный коммерческий Сберегательный банк Российской Федерации (открытое акционерное общество), Сбербанк России )

Стромынское отделение территориально находится в г. Москва, Центральный и Восточный административные округа, районы: Измайлово, Сокольники, Соколиная Гора, Басманный, Красносельский, Преображенское, Гольяново.

Для осуществления банковских операций и сделок отделение имеет корреспондирующий счёт в подразделении расчётной сети Банка России в г. Москва, а также счета межфилиальных расчётов в Сбербанке. Деятельность отделения осуществляется на основе утверждённых Сбербанком планов (бизнес - плана, финансового плана и др.), разрабатываемых отделением с учётом особенностей его деятельности. Уплата налогов производится в соответствующий бюджет и государственные внебюджетные фонды в установленном законодательством Российской Федерации порядке. Отношения с клиентами ОСБ строятся на основе договора, в соответствии с законодательством.

Процентные ставки по кредитам, вкладам (депозитам) и плата за услуги, оказываемые клиентам филиалов и отделений филиалов, определяются Сбербанком России .

В отделении действует валютно-обменные пункты, осуществляется обслуживание экспортно-импортных операций клиентов с применением финансовых инструментов, принятых в международной банковской практике и валютный контроль за операциями клиентов физических и юридических лиц.

Стромынское отделение Сбербанка России осуществляет банковские операции и сделки:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определённый срок);

- размещение привлечённых денежных средств;

- открытие и ведение банковских счетов физических и юридических лиц

- осуществление расчётов по поручению физических и юридических лиц, в том числе банков - корреспондентов, по их банковским счетам;

- инкассацию денежных средств;

- кассовое обслуживание физических и юридических лиц;

- покупку, продажу, учёт, хранение и иные операции с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета.

Стромынское отделение Сбербанка России предлагает своим клиентам следующие услуги, представленные в таблице 1.

Таблица 1Услуги Стромынского отделения Сбербанка Россиидля физических и юридических лиц

| Для физических лиц: | Для юридических лиц: |

| 1. Вклады | 1. Расчетно-кассовое обслуживание |

| 2. Кредитование | 2. Открытие и ведение корреспондентских счетов "Лоро" |

| 3. Операции с ценными бумагами | 3. Кредитование |

| 4. Коммунальные платежи | 4. Операции с ценными бумагами |

| 5. Банковские карты | 5. Конверсионные операции |

| 6. Валютно-обменные и неторговые операции | 6. Банковские карты |

| 7. Операции с драгметаллами и монетами из драгметаллов | 7. Инкассация |

| 8. Денежные переводы | 8. Торговое финансирование и документарные операции |

| 9. Получение заработной платы и других доходов через Банк | 9. Операции с драгметаллами и монетами из драгметаллов |

| 10. Депозитарное обслуживание | 10. Депозитарное обслуживание |

| 11. Расчетные чеки Сбербанка России | |

| 12. Аренда сейфов | |

| 13. Лотереи |

Отделение производит банковские операции и сделки в рублях и иностранной валюте. Руководство текущей деятельностью ОСБ осуществляет Совет и управляющий отделением.

Основной целью работы Стромынского отделения СБ России в условиях рыночной ориентации экономики является повышение эффективности деятельности отделения и получение прибыли, обеспечивающий стабильную работу банка.

В Стромынском отделении Сбербанка России имеются следующие структурные подразделения, представленные на рис. 2.

Рис. 2. Структурные подразделения Стромынского ОСБ

Рис. 2. Структурные подразделения Стромынского ОСБ

Таким образом, Стромынское отделение Сбербанка России оказывает широкий спектр финансовых услуг клиентам, аккумулирует временно свободные средства населения и предприятий города и направляет их на развитие экономики города, получение прибыли.

Стромынское отделение Сбербанка России , являясь структурным элементом Сберегательного банка, не имеет уставного капитала и формирует свои ресурсы за счёт фондов, нераспределённой прибыли, заёмных и привлечённых средств. Как уже отмечалось, Стромынское отделение СБ России является филиалом, и его отчетные формы не входят в состав публикуемой отчетности. Обратимся к динамике экономических результатов Стромынского отделения Сбербанка России (табл. 2).

Таблица 2 Анализ динамики экономических результатов деятельности Стромынского отделения Сбербанка России

| Показатели | Сумма, тыс.руб. | Абсолютное отклонение, тыс.руб. |

Темп прироста, %, |

||

| на 01.01.2009г. | на 01.01.2010г. | ||||

| Доходы | 501362 | 989952 | 488590 | 97,45 | |

| в том числе проценты, полученные по предоставленным кредитам физическим лицам | 181345 | 215583 | 34238 | 18,88 | |

| Расходы | 346124 | 835648 | 489524 | 141,43 | |

| Прибыль от ФХД | 155238 | 154304 | -934 | -0,60 | |

| Платежи в бюджет | 48778 | 48220 | -558 | -1,14 | |

| Чистая прибыль | 106460 | 106084 | -376 | -0,35 | |

| Рентабельность деятельности, % | 21,23 | 10,72 | -10,52 | Х | |

Данные таблицы 2 показывают наличие несколько негативных тенденций в динамике экономических результатов. Общий размер доходов возрастает весьма высокими темпами – на 97,45%. Однако, темп прироста расходов опережает данный показатель и составляет 141,43%. В результате указанных явлений прибыль от финансово – хозяйственной деятельности сокращается на 0,35%.

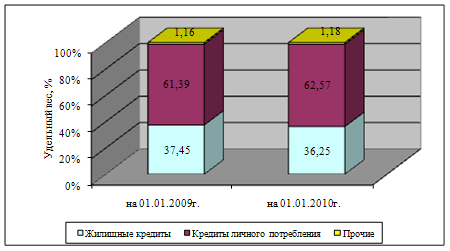

Кроме того, рентабельность деятельности уменьшается примерно в два раза, и это также оценивается негативно. Одновременно следует отметить, что темп прироста доходов по кредитным операциям значительно меньше данного показателя по общей сумме доходов и составляет лишь 18,88%, что указывает на неэффективность организации системы финансового менеджмента, в том числе в сфере потребительского кредитования. Как видно из рис. 4, 5 удельный вес процентных доходов сократился к 01.01.2010г., стал 21,78% против 36,17%, что является отрицательной тенденцией развития. Рассмотрим объёмы совершаемых операций Стромынского ОСБ в динамике за 2008-2009 гг. (табл. 3).

Таблица 3Анализ динамики показателей видов деятельности Стромынского ОСБ за 2008-2009 гг.

| Показатели | на 01.01.2009 | на 01.01.2010 | Абсолютное отклонение | Темп прироста,% |

| остаток вкладов физических лиц в руб. (тыс. руб.) | 25396696 | 34791124 | 9394428 | 36,99 |

| остаток вкладов физических лиц в ин.валюте (в дол. эквиваленте) | 345432 | 454476 | 109044 | 31,57 |

| остаток привлеченных средств на счетах юридических лиц (тыс. руб.) | 5660494 | 7312384 | 1651890 | 29,18 |

| остаток ссудной задолженности физических лиц (тыс. руб.) | 7672569 | 11670152 | 3997583 | 52,10 |

| средства, привлечённые на счета банковских карт (тыс. руб.) | 2101243 | 2883966 | 782723 | 37,25 |

| краткосрочное кредитование юридических лиц (тыс. руб.) | 144206 | 452065 | 307859 | 213,49 |

| объем покупки/продажи ин. валюты (тыс. долл.) | 110542 | 313640 | 203098 | 183,73 |

| объем комиссионных доходов | 227654 | 423567 | 195913 | 86,06 |

| просроченная задолженнность (по кредитам физ. лицам) (тыс. руб.) | 29470 | 87920 | 58450 | 198,34 |

Как видно из таблицы 3, показатели деятельности Стромынского ОСБ в сфере предоставляемых услуг увеличиваются. Стромынское ОСБ успешно ведет себя на рынке предоставления банковских услуг, темпы роста имеют положительную динамику развития, но в том числе и увеличивается просроченная задолженность по кредитам, выданным физическим лицам, темп роста ее составил 198,34% что влияет отрицательно на общую картину результатов.

2.2 Организация кредитования населения в Стромынском отделении Сбербанка России

Основной целью кредитной политики Стромынского отделения Сбербанка России является определение ориентиров и стандартов, которыми должны руководствоваться сотрудники Банка при осуществлении операций кредитования для поддержания высокого качества кредитного портфеля, привлечения финансово-устойчивых, платежеспособных и благонадежных клиентов, обеспечения роста доходности кредитных операций, приемлемости уровня кредитного риска, укрепления рыночных позиций банка.

Кредитная политика Стромынского ОСБ разработана на основе кредитной политики Сбербанка России, согласуется со Стратегией развития Сбербанка России до 2014 года, учитывает рекомендации Сбербанка России по выполнению главных задач и показателей бизнес-плана на 2010 год.

Последствия, сложившиеся в экономике и спад выдаваемы кредитов, могут продолжаться не менее одного года, кредитная политика Банка основана на принципах консерватизма, использовании пессимистических подходов при прогнозировании и оценке бизнеса заемщиков, платежеспособности частных заемщиков.

Основные направления кредитной и процентной политики банка определяются Советом директоров Сберегательного банка РФ в соответствии с законодательством РФ, нормативными документами Центрального Банка России. Координацию кредитной работы и принятие решений о выдаче кредитов (или их пролонгации) осуществляет кредитно-инвестиционный комитет - постоянный рабочий орган банка, действующий в соответствии с Положением о кредитно – инвестиционном комитете.

Предоставление банком кредитов основывается на учете необходимых потребностей заемщиков в заемных средствах, наличии достаточных гарантий для своевременного их возврата. Банк предоставляет кредиты в пределах собственного капитала и привлеченных средств, обеспечивая сбалансированность размещаемых и привлекаемых ресурсов по срокам и объемам.

Стромынское отделение выдает кредиты физическим и юридическим лицам. Кредиты предоставляются на различные сроки.

Процесс кредитования, в частности кредитования физических лиц, условно можно разделить на несколько этапов. Среди них:

- подготовительный этап; этап рассмотрения кредитного проекта;

- этап оформления кредитной документации;

- этап использования кредита и последующего контроля в процессе кредитования.

На подготовительном этапе изучаются возможности предоставления кредита. Вначале происходят переговоры между банком и клиентом. Инициатором кредитования чаще является клиент, обращающийся в банк с просьбой о получении кредита, после чего и происходят переговоры.

В процессе этих переговоров необходимо:

- установить, насколько возможна выдача кредита в соответствии с текущей политикой кредитного учреждения;

- определить цель;

- выбрать тот вид кредита и метод кредитования, которые более всего подходят для данной кредитной сделки;

- осуществить предварительный анализ риска возможной выдачи кредита, источники возврата ссуд и уплаты процентов за их использование;

- обеспечить оперативность проведения предварительного этапа, не затягивать решение банка о возможной выдаче кредита;

- дать понять клиенту, что переговоры не дают оснований для окончательного вывода о возможности предоставления ссуды;

- проконсультировать клиента, какие документы необходимо представить в банк для решения вопроса.

Вслед за переговорами и предварительным анализом наступает этап рассмотрения кредитного проекта на основе официально представляемых в банк документов.

На этапе оформления кредитной документации работники банка оформляют кредитный договор, выписывают распоряжения о выдаче кредита, заводят специальное досье на клиента-заемщика (кредитное дело).

На этапе использования кредита, осуществляется наблюдение за кредитными операциями: соблюдением лимита кредитования (кредитной линии), целевым использованием кредита, уплатой ссудного процента, полнотой и своевременностью возврата ссуд.

При неисполнении (ненадлежащем исполнении) клиентом - заемщиком обязательств по уплате процентов в установленный договором срок просроченная задолженность по процентам в конце рабочего дня должна быть перенесена банком - кредитором на балансовые счета по учету просроченных процентов. В этом случае начисление процентов по размещенным денежным средствам на балансе банка - кредитора производится на указанных балансовых счетах до даты отнесения ссудной задолженности ко 2-й и выше группам риска.

На стадии использования кредита осуществляется последующий контроль за движением кредита. Особое внимание уделяется контролю за просроченными кредитами, за ссудами, длительное время не возвращаемыми банку. Совместно с клиентом банки разрабатывают меры, способствующие возврату кредитов, решают вопросы об их пролонгации, при необходимости составляется новый кредитный договор, изыскиваются дополнительные гарантии, уточняется дальнейшая возможность кредитования неплатежеспособных клиентов.

Для получения кредита заемщик предоставляет банку следующие документы:

а) заявление;

б) паспорт или заменяющий его документ;

в) справки с места работы заемщика и поручителей о доходах и размере производимых удержаний (для пенсионеров - справку из органов социальной защиты населения);

г) декларацию о полученных доходах, заверенную налоговой инспекцией, для граждан, занимающихся предпринимательской деятельностью;

д) анкеты;

е) паспорта (заменяющие их документы) поручителей и залогодателей; 7) для получения кредита свыше 5 тыс. долл. США или рублевого эквивалента этой суммы - справку из психоневрологического диспансера или водительское удостоверение (предъявляются);

ж) другие документы при необходимости.

При обращении клиента в банк за получением кредита уполномоченный кредитный инспектор выясняет у клиента цель, на которую испрашивается кредит, разъясняет ему условия и порядок предоставления кредита, знакомит с перечнем документов, необходимых для получения кредита.

Срок рассмотрения вопроса о предоставлении кредита зависит от вида кредита и его суммы, но не должен превышать от момента предоставления полного пакета документов до принятия решения 15 календарных дней - по кредитам на неотложные нужды и 1 месяца - по кредитам на приобретение недвижимости.

Кредитный инспектор производит проверку предоставленных клиентом документов и сведений, указанных в документах и анкете; определяет платежеспособность клиента и максимально возможный размер кредита.

При проверке сведений кредитный инспектор выясняет с помощью единой базы данных кредитную историю заемщика и размер задолженности по ранее полученным кредитам.

Кредитный инспектор составляет письменное заключение о целесообразности выдачи кредита (отказа в выдаче) и согласовывает с заемщиком условия предоставления кредита.

Заключение кредитного инспектора, завизированное руководителем кредитующего подразделения, заключения других служб банка и дочернего предприятия прилагаются к пакету документов заемщика.

Пакет документов со своим заключением, завизированным руководителем подразделения, кредитный инспектор направляет управляющему отделением для принятия решения о предоставлении (отказе в предоставлении).

Управляющий отделением делает надпись на заявлении клиента о принятом им решении с указанием даты и возвращает документы кредитному инспектору.

В остальных случаях кредитный инспектор готовит кредитную заявку в кредитный комитет отделения. Подготовка и рассмотрение вопроса на заседании комитета, а также оформление принятых решений осуществляются в соответствии с регламентом работы кредитного комитета.

Кредитный инспектор делает отметку о принятом управляющим или кредитным комитетом отделения или территориального банка, решении в журнале регистрации заявлений (с указанием даты и номера протокола) и сообщает об этом решении заемщику.

При принятии положительного решения кредитный инспектор вносит соответствующую информацию в единую базу данных индивидуальных заемщиков и приступает к оформлению документов. Одновременно с оформлением кредитного договора, графика погашения кредита и срочного обязательства кредитный инспектор оформляет также в зависимости от вида обеспечения: договор поручительства; залога; иные документы.

Важным условием предоставления потребительского кредита является оценка платежеспособности заемщика.

Она определяется на основании справки с места работы о доходах и размере удержаний. Справка предоставляется за подписями руководителя и главного бухгалтера организации, скрепленными печатью.

При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и анкете (подоходный налог, взносы, алименты, компенсация ущерба, погашение задолженности и уплата процентов по другим кредитам, сумма обязательств по предоставленным поручительствам, выплаты в погашение стоимости приобретенных в рассрочку товаров и другое). Для этой цели каждое обязательство по предоставленному поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству.

Так же важную роль в кредитовании физических лиц играет обеспечение. В настоящее время Стромынское отделение Сбербанка России в качестве обеспечения принимают:

а) поручительства граждан РФ, имеющих постоянный источник дохода;

б) поручительства платежеспособных предприятий и организаций – клиентов банка;

в) передаваемые в залог юридическим лицом ликвидные ценные бумаги;

г) передаваемые в залог объекты недвижимости, транспортные средства и другое имущество.

При использовании в качестве обеспечения поручительств и залога имущества выдача кредита производится после оформления договоров поручительства и залога в установленном порядке и страхования залогодателем в пользу Сбербанка России в одной из предложенных банком страховых компаний предоставляемого в залог имущества. Исключение составляет залог приобретаемого имущества и объектов строительства. В этом случае в договоре предусматривается обязательство заемщика представить банку страховой полис и необходимые документы для заключения договора залога:

- при залоге приобретаемого имущества – в течение двух месяцев с момента выдачи кредита;

- при залоге объекта незавершенного строительства – в срок, установленный по соглашению сторон, но не более одного года с момента выдачи кредита, с последующим переоформлением в залог законченного строительством объекта – в срок, установленный по соглашению сторон, но не более трех лет с момента выдачи кредита.

Не допускается заключение кредитного договора с использованием залога приобретаемого имущества или строящегося объекта в качестве единственного вида обеспечения.

Для заемщиков и поручителей устанавливается возрастной ценз. Кредит предоставляется гражданам в возрасте от 21 до 70 лет при условии, что срок возврата кредита по договору наступает до исполнения заемщику 75 лет. Поручительство принимается от граждан в возрасте от 21 до 70 лет, при этом имеется в виду, что срок возврата кредита наступает до исполнения поручителю 75 лет.

На основе платежеспособности клиента и представленного обеспечения определяется максимальный размер кредита.

Можно рассмотреть положительные и отрицательные стороны потребительского кредитования.

Одним из плюсов потребительского кредитования Сбербанка России Низкий размер процентной ставки. Это является самым важным моментом, заставляющих людей обращаться за кредитом именно в Сбербанк. Предлагаемые процентные ставки колеблются на сегодняшний момент в пределах 15-19% годовых в рублях (для сравнения – в некоторых банках эта величина достигает 24% и даже выше). Конкретный размер процента определяется в зависимости от срока и наличия обеспечения кредита.

Так же к плюсам можно отнести дифференцированную схему погашения кредита. Это выгодная для заемщика схема платежей, когда вся сумма кредита изначально делится на равные части, исходя из количества месяцев, на которое выдается ссуда. Ежемесячно клиент уплачивает рассчитанную часть основного долга и проценты, начисленные на остаток кредита. Таким образом, сумма платежа с каждым разом становится меньше (за счет уменьшения остатка задолженности, а соответственно и процентов). Некоторые банки практикуют аннуитет, при котором первое время выплачиваются в основном проценты и только маленькая доля самого кредита. Некоторые – начисляют проценты сразу на всю сумму долга и на весь срок, а затем просто делят на равные части. По сравнению с дифференцированной, последние 2 схемы обходятся клиенту намного дороже.

Еще одним плюсом является возможность досрочного погашения кредита (частичного или полного). Сбербанк не ставит ограничений на суммы ежемесячных платежей. Главное, чтобы был внесен рассчитанный ежемесячный минимум, а все, что сверх него – это уже по желанию заемщика. Комиссия за превышение не взимается, а досрочное погашение даже приветствуется. Суммы, превышающие необходимый размер платежа, идут в счет погашения основного долга по кредиту (другими словами, в счет досрочного погашения). Но даже если есть большой запас на следующий месяц, то сумма процентов все равно уплачивается ежемесячно.

Также плюсом будет являться контроль погашения кредита со стороны кредитного инспектора. Все ссуды, оформленные конкретным кредитным инспектором Сбербанка, закрепляются за ним до окончания срока действия договоров. Ежемесячно 10-го числа заемщиков «выносят на просрочку». Инспектор программным путем каждый раз проверяет эти списки. При обнаружении в них своих клиентов, он обязан будет связаться с ними и напомнить об уплате. Это позволяет заемщикам избежать больших размеров пеней или даже штрафов в случае простой забывчивости или возникновении каких-либо проблем при перечислении платежа. Кроме того, такой контроль позволяет заемщику не испортить кредитную историю, так как 5 просроченных дней, как правило, считаются «технической» просрочкой.

Но также в потребительских кредитах выдаваемых в Сбербанке России есть свои недостатки:

- Длительный период оформления. После подачи документов на выдачу кредита заявление рассматривается в течение 7 рабочих дней.

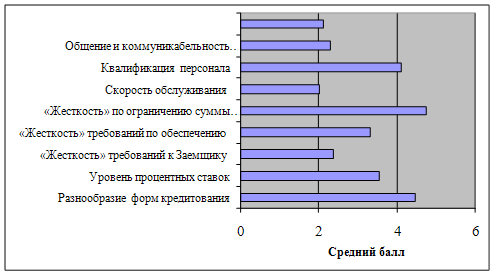

- Принимаются к рассмотрению только официальные доходы заемщика. Если доход частично или полностью не является «белым», и официальной его части недостаточно для погашения кредита, то сколь велика ни была бы зарплата, в кредите Сбербанк Вам откажет 100%.